Mô hình giá đảo chiều là những mô hình cho tín hiệu xu hướng giá hiện tại có thể sẽ thay đổi từ giảm sang tăng hoặc từ tăng sang giảm. Nếu mô hình đảo chiều được hình thành ở cuối chu kỳ trong một xu hướng tăng, nó gợi ý giá có thể sẽ giảm hoặc ngược lại.

»Hướng dẫn sử dụng chỉ báo ATR hiệu quả

Dưới đây là một số mô hình giá đảo chiều phổ biến thường xảy ra trên thị trường được Đội Ngũ TRADERPTKT.COM tổng hợp lại cho các bạn tiện tìm hiểu.

1. Mô Hình Giá Đảo Chiều – Vai Đầu Vai

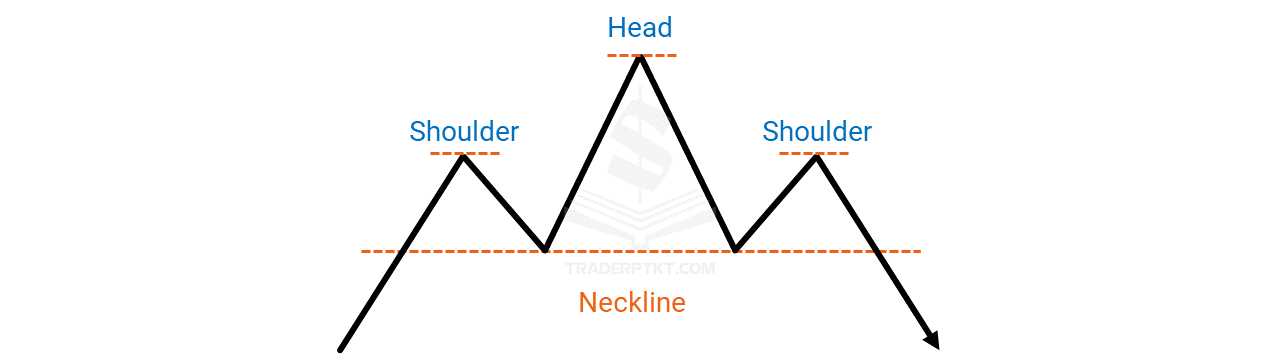

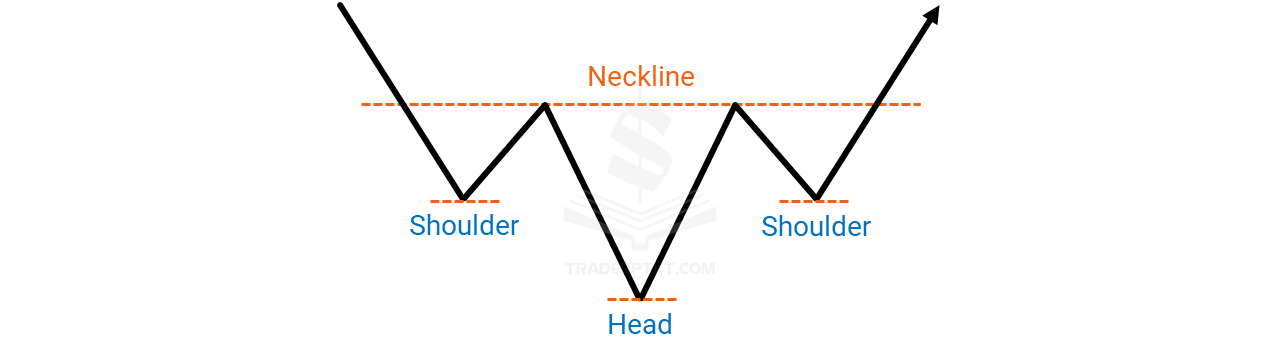

Đối với mô hình giá Vai Đầu Vai, chúng ta quan sát các đỉnh và đáy trên biểu đồ, cố gắng liên tưởng đến hình dạng một người có đầu và 2 vai. Có 2 dạng mô hình Vai Đầu Vai:

Mô hình Vai Đầu Vai Thuận (Mô hình giảm giá) có ba mức sóng (Swing) cao, sóng giữa cao nhất gọi là Đầu (Head), hai sóng cao còn lại là Vai (Shoulders). Đường nối giữa hai mức thấp là Đường viền cổ áo (Neckline). Vai trái và Đầu làm nổi bật xu hướng tăng, Vai phải kết thúc thấp hơn Đầu cho thấy xu hướng tăng đã kết thúc. Việc phá vỡ đường viền cổ sau đó xác nhận sự thay đổi của xu hướng đảo chiều từ tăng sang giảm.

Mô hình Vai Đầu Vai Ngược (Mô hình tăng giá) có ba mức sóng (swing) thấp, sóng giữa thấp nhất là Đầu (Head), hai sóng thấp còn lại là Vai (Shoulders). Đường nối giữa hai đỉnh cao là Đường viền cổ áo (Neckline).

Vai trái và Đầu làm nổi bật xu hướng giảm, Vai phải kết thúc trên đầu cho thấy xu hướng giảm đã kết thúc. Việc phá vỡ đường viền cổ sau đó xác nhận sự thay đổi của xu hướng. Xác nhận xu hướng đã đảo chiều từ giảm sang tăng.

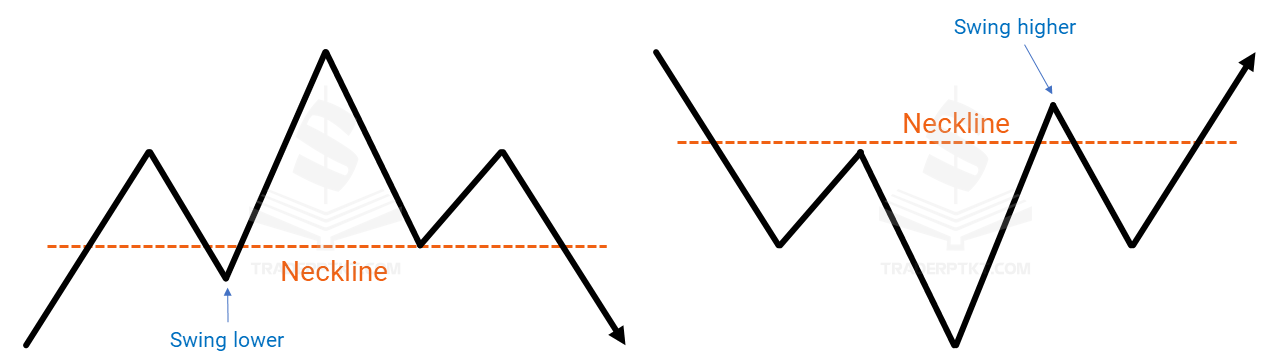

Lưu ý: Trong thực tế, Đường viền cổ (Neckline) không nhất thiết phải đi qua các mức sóng bằng nhau. Tùy theo mỗi Trader, việc xác định đường Neckline có thể đi qua một trong 2 mức swing hoặc trung bình giữa 2 mức swing.

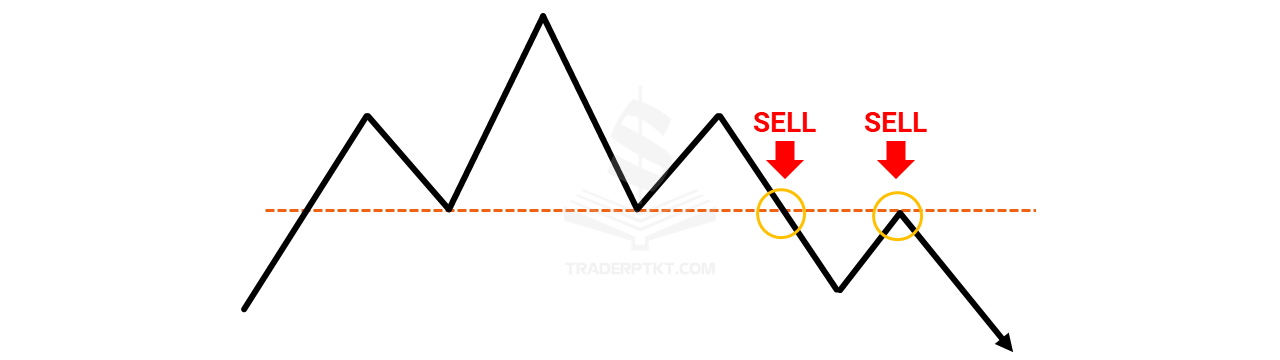

Chiến Lược Giao Dịch

Mô hình Vai Đầu Vai là một mô hình giá đảo chiều xu hướng. Mô hình Vai Đầu Vai tăng giá phải diễn ra sau một xu hướng giảm và mô hình Vai Đầu Vai giảm giá sẽ diễn ra sau một xu hướng tăng. Nói chung, xu hướng càng dài, sự hình thành Vai Đầu Vai càng lớn để đảo chiều xu hướng.

Đối với một mô hình giá Vai Đầu Vai Thuận (giảm giá), tín hiệu Bán khi:

- Khi thoát ra khỏi đường viền cổ áo.

- Khi Pullback đến đường viền cổ sau khi thoát ra.

Đối với một mô hình giá Vai đầu Vai Ngược (tăng giá), Mua:

- Khi thoát ra khỏi đường viền cổ áo.

- Khi Pullback đến đường viền cổ sau khi thoát ra.

2. Mô Hình Giá Đảo Chiều – Hai Đỉnh Hai Đáy

»Theo dõi biểu đồ giá cả trên Tradingview

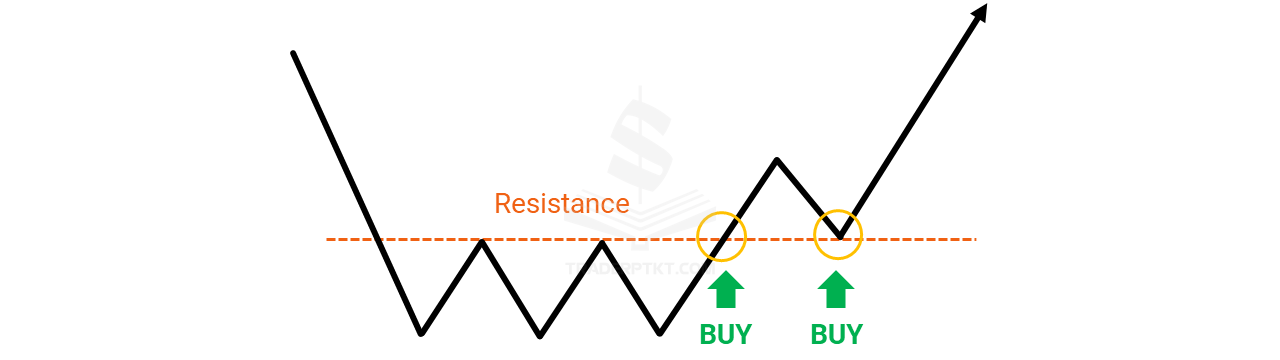

2.1 Mô Hình Giá Hai Đáy

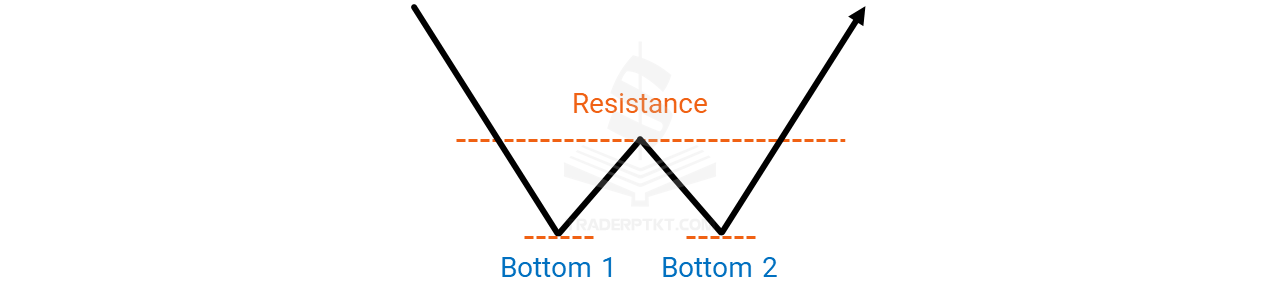

Một mô hình giá 2 Đáy (Double Bottom) có hai mức thấp dao động ở cùng một mức giá. Sự dao động cao ở giữa chúng tạo ra một đường Kháng cự (Resistance).

Trong mô hình giá 2 Đáy, sóng (swing) thấp đầu tiên đánh dấu mức cực thấp của xu hướng giảm. Khi swing thứ hai thấp không không phá vỡ được mức sóng đáy sóng thứ nhất, đó là một cảnh báo rằng một sự đảo ngược có thể xảy ra. Một khi thị trường phá vỡ trên mức kháng cự, nó xác nhận sự đảo chiều tăng.

2.2 Mô Hình Giá Hai Đỉnh

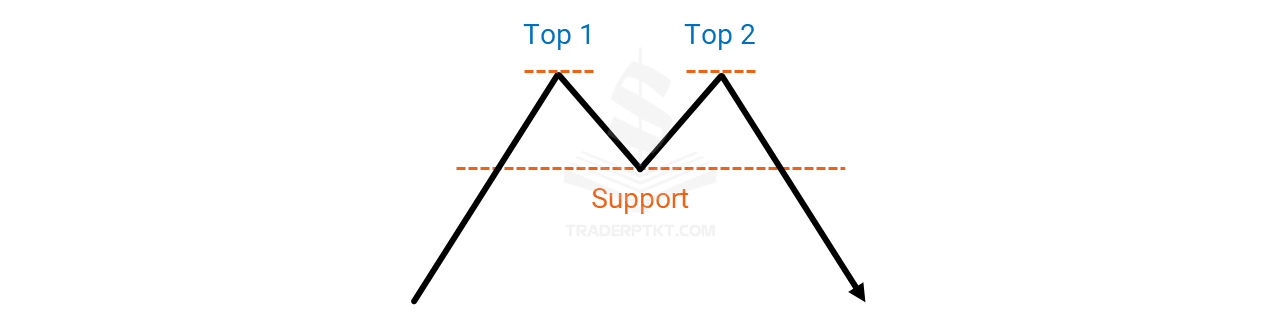

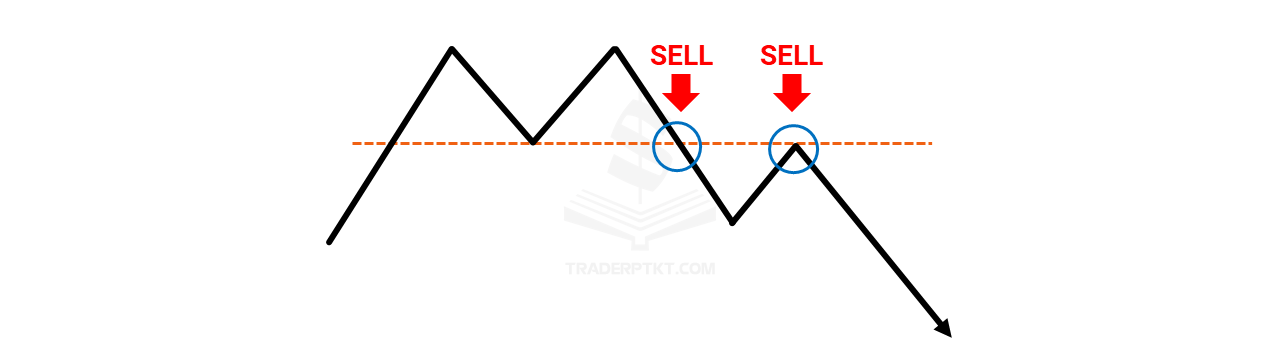

Mô hình giá 2 Đỉnh (Double Top) có hai mức cao dao động ở cùng mức giá. Sự dao động thấp ở giữa chúng tạo ra một đường Hỗ trợ (Support).

Trong mô hình giá 2 Đỉnh được áp dụng tương tự và dẫn đến sự đảo chiều giảm. Sau một xu hướng đi lên mạnh mẽ, mức giá gặp phải đường kháng cự và không thể vượt qua nó. Do đó, giá giảm và thị trường đảo chiều sang xu hướng đi xuống và mức giá cắt qua đường xu hướng (Đỉnh 1). Đây là dấu hiệu đảo chiều đầu tiên.

Mức giá tiếp tục đi xuống cho đến khi nó nhận được một vài sự hỗ trợ. Đây là thời điểm mà người mua tham gia thị trường và cố gắng khôi phục xu hướng đi lên trước đó (Đỉnh 2). Nhưng họ không thành công khi giá đạt tới mức đỉnh trước đây (Đỉnh 1).

Nó khuyến khích người mua đóng trạng thái mua của mình và người bán bán ra. Một xu hướng đi xuống mới cắt qua đường của đáy trước đó. Sự phá vỡ này hoàn thiện mô hình giá.

2.3 Đặc Điểm Của Mô Hình Giá Hai Đỉnh Hai Đáy

- Chênh lệch giữa giá tại các mức đỉnh hoặc các mức đáy không nên quá lớn (không vượt quá 20%).

- Mức đỉnh thứ hai nên cùng nằm trên một đường giá với mức đỉnh thứ nhất hoặc thấp hơn nó. Sự tạo thành mô hình hai đáy cũng tương tự. Đáy thứ hai nên cùng nằm trên một đường giá với đáy thứ nhất hoặc nằm cao hơn. Nếu điều kiện này không được thỏa mãn thì mức đỉnh cao hơn hoặc mức đáy thấp hơn sẽ xác nhận xu hướng đi lên hoặc đi xuống trước đó.

- Hai đỉnh hai đáy xuất hiện tại thời điểm cuối một diễn biến đáng kể, và dấu hiệu đảo chiều đầu tiên là sự phá vỡ đường xu hướng.

Mô hình giá hai đỉnh hai đáy cần tương xứng với diễn biến giá trước đó (xem các quy tắc với các mô hình giá). - Sự phá vỡ một đáy hoặc đỉnh trước đó là tín hiệu bắt đầu một giao dịch.

- Mục tiêu giá là chênh lệch giữa mức đỉnh hoặc đáy và điểm phá vỡ. Mức cắt lỗ nên được đặt dưới điểm phá vỡ (nếu bạn đang mở một trạng thái mua) hoặc trên đó (nếu bạn đang mở một trạng thái bán). Chi tiết sẽ được thể hiện ở mục Chiến Lược Giao Dịch bên dưới.

Sau thời điểm phá vỡ, giá có thể quay lại mức phá vỡ để từ đó tiếp tục đi theo xu hướng của quá trình này. - Khối lượng giao dịch giảm xuống khi mô hình giá đang được tạo thành và lại tăng lên tại điểm phá vỡ ngay sau đó.

2.4 Chiến Lược Giao Dịch

Mô hình giá Hai Đỉnh Hai Đáy là mô hình giá đảo chiều xu hướng, chúng ta phải có xu hướng trước đó để chờ đợi tín hiệu đảo chiều. Đừng tìm kiếm các mô hình đảo chiều Hai đỉnh (Double Top) và Hai đáy (Double Bottom) trong thị trường đi ngang (sideway).

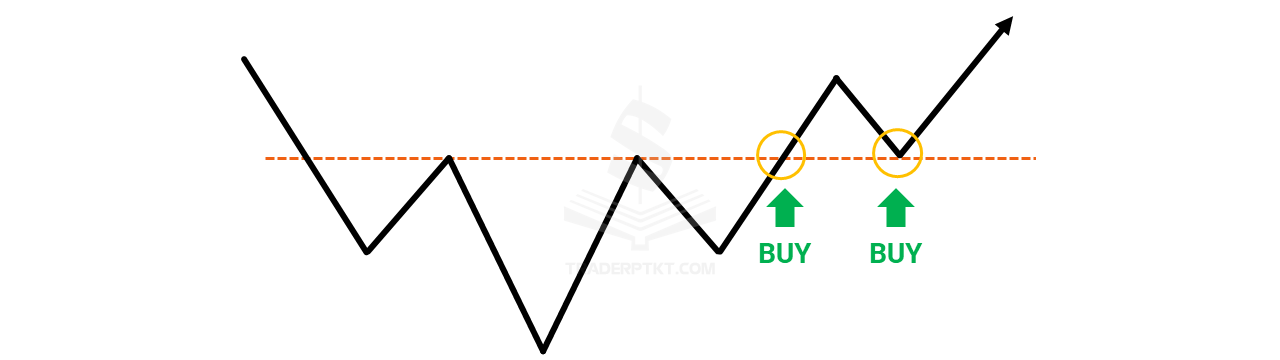

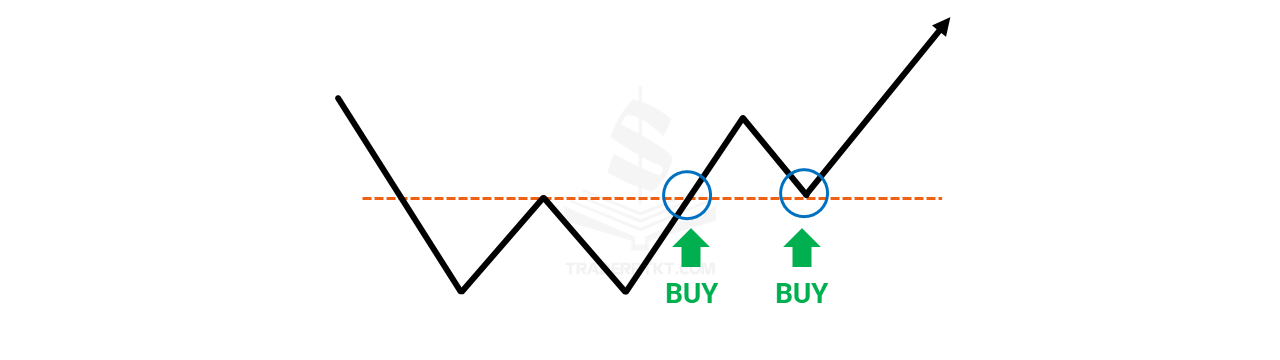

Đối với một mô hình giá 2 Đáy tăng giá, Mua:

- Khi thoát ra khỏi đường kháng cự.

- Khi Pullback về đường kháng cự (hiện đóng vai trò hỗ trợ) sau khi thoát ra.

Đối với một mô hình giá 2 Đỉnh giảm giá, Bán:

- Khi thoát ra khỏi đường hỗ trợ.

- Khi kéo về đường hỗ trợ (hiện đóng vai trò kháng cự) sau khi thoát ra.

Mô hình giá Hai Đỉnh Hai Đáy là mô hình thường xuyên xuất hiện trên các biểu đồ giao dịch. Được rất nhiều nhà đầu tư (Trader) chuyên nghiệp sử dụng. Dưới góc nhìn của phương pháp giao dịch với mô hình giá giúp bạn có cách nhìn nhận thị trường tốt hơn, từ đó giúp bạn có thêm những quyết định tham gia thị trường để kiếm được lợi nhuận.

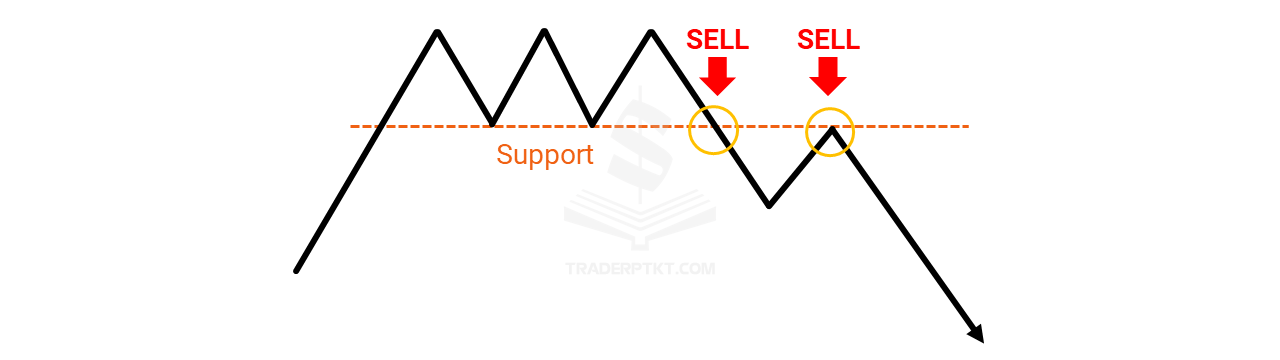

3. Mô Hình Giá Đảo Chiều – Ba Đỉnh

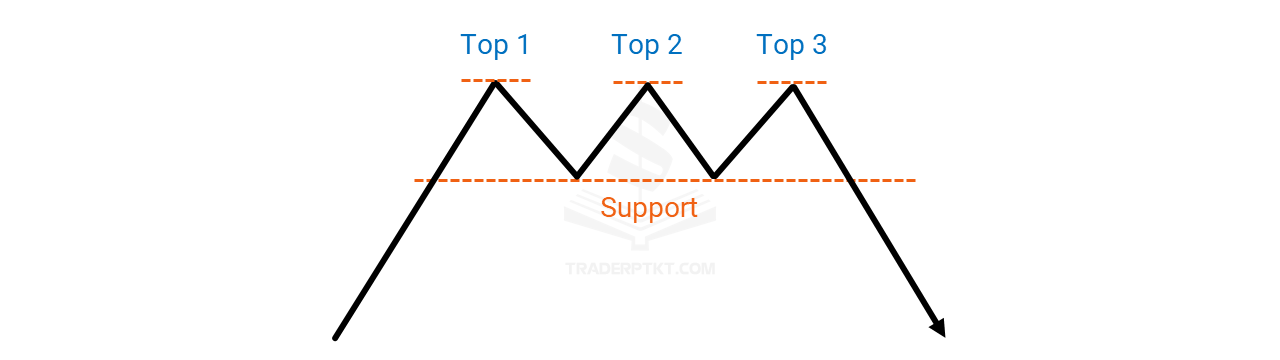

3.1 Mô Hình Giá Ba Đỉnh (Triple Top)

Mô hình giá Ba Đỉnh là sự kếp hợp của ba đỉnh và hai đáy. Các đỉnh của mô hình này nằm trên đường giá xấp xỉ nhau. Đỉnh đầu tiên nên là đỉnh cao nhất, đây là một điều kiện rất quan trọng. Theo quy luật, đỉnh thứ tư thường sẽ không xuất hiện. Một mô hình Ba Đỉnh có ba mức sóng (swing) cao ở cùng mức giá.

Đặc trưng của mô hình giá Ba Đỉnh Ba Đáy đồng nhất với những đặc điểm của mô hình giá Hai Đỉnh Hai Đáy. Thời điểm để mở một trạng thái giao dịch là khi giá phá vỡ đường của đỉnh thấp nhất (Support). Mô hình giá Ba Đỉnh cho thấy hai nỗ lực không thành công để tiếp tục xu hướng tăng và thể hiện sự đảo chiều giảm giá trong thời gian tới.

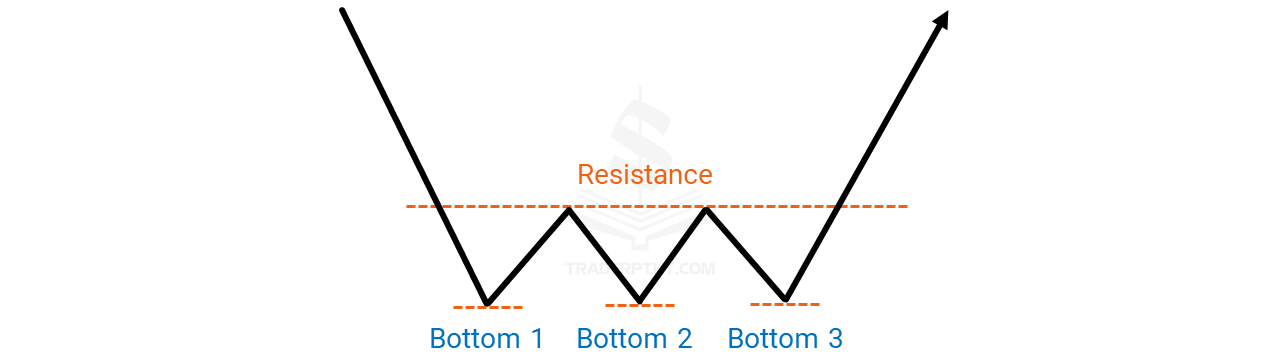

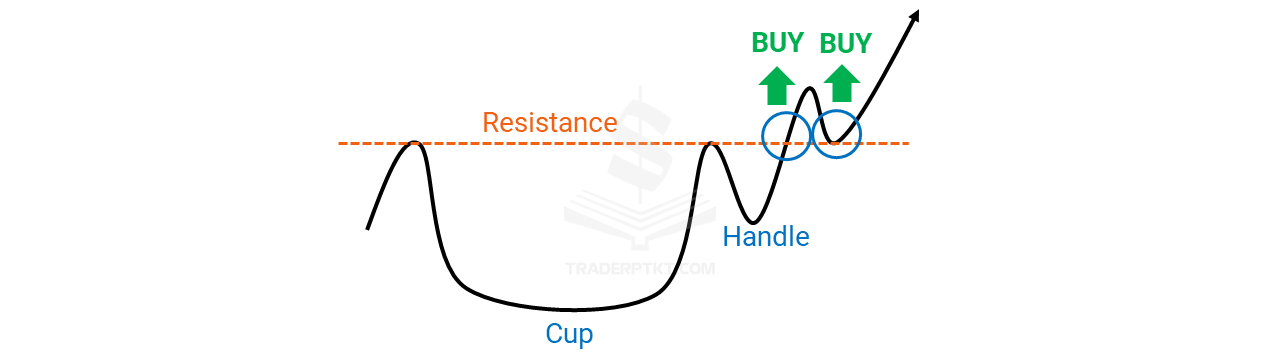

3.2 Mô Hình Giá Ba Đáy (Triple Bottom)

Tương tự với mô hình Ba Đỉnh, bạn hoàn toàn có thể làm tương tự. Để giao dịch tốt với mô hình giá Ba Đỉnh Ba Đáy, bạn cần thời gian rèn luyện và thử nghiệm trên thị trường thực. Sau khi đã hiểu rõ được diễn biến của nó, trước khi giao dịch với tiền thật bạn nên thử nghiệm trên tài khoản Demo hoặc với tài khoản thật nhưng bắt đầu với số vốn nhỏ.

Bạn cũng có thể hình dung nó với mô hình giá Vai Đầu Vai Ngược trong trường hợp mức giá ở Đầu và 2 Vai là như nhau. Một mô hình Ba Đáy có ba mức sóng (swing) thấp ở cùng mức giá.

Mô hinh giá Ba Đáy đại diện cho hai lần thất bại để đẩy xuống dưới mức hỗ trợ được thiết lập bởi cú sóng (swing) thấp đầu tiên. Đương nhiên, nó gợi ý về một xu hướng đảo ngược trong thời gian tới. Một đợt phá vỡ trên đường kháng cự xác nhận cho xu hướng đảo chiều đảo ngược.

3.3 Chiến Lược Giao Dịch Mô Hình Giá Ba Đỉnh Ba Đáy

Tín hiệu giao dịch tương đối giống với mô hình giá Hai Đỉnh Hai Đáy đã giới thiệu ở bài trước.

Đối với mẫu biểu đồ giá Ba Đỉnh (Triple Top), hãy Bán:

- Khi thoát ra khỏi đường hỗ trợ.

- Khi điều chỉnh (Pullback) về đường hỗ trợ (hiện đóng vai trò kháng cự) sau khi thoát ra.

Khối lượng giao dịch (Volume) sẽ tăng khi giá vượt ra khỏi ngưỡng đường hỗ trợ. Khối lượng Volume cũng sẽ giảm với mỗi lần tăng.

Đối với mẫu biểu đồ Ba Đáy, hãy Mua:

- Khi thoát ra khỏi đường kháng cự.

- Khi điều chỉnh (Pullback) về đường kháng cự (hiện đóng vai trò hỗ trợ) sau khi thoát ra.

Khối lượng giao dịch (Volunme) sẽ tăng khi giá vượt ra khỏi ngưỡng đường kháng cự. Với Mô hình giá Ba Đáy, khối lượng (Volume) giảm dần với mỗi đợt sóng (swing) giảm. Đối với mục tiêu lợi nhuận, chúng ta đo khoảng cách từ đáy sóng (swing) đến mức kháng cự để thoát khỏi thị trường.

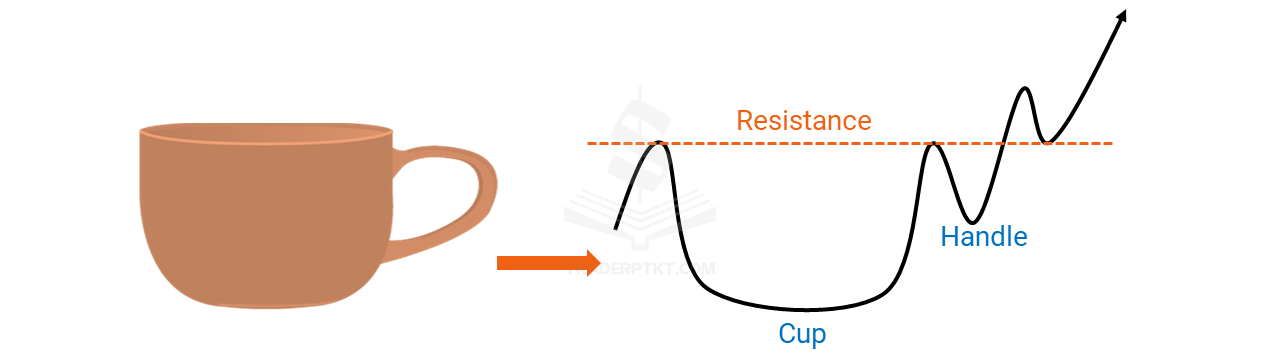

4. Mô Hình Giá Đảo Chiều – Cốc Và Tay Cầm (Cup Handle)

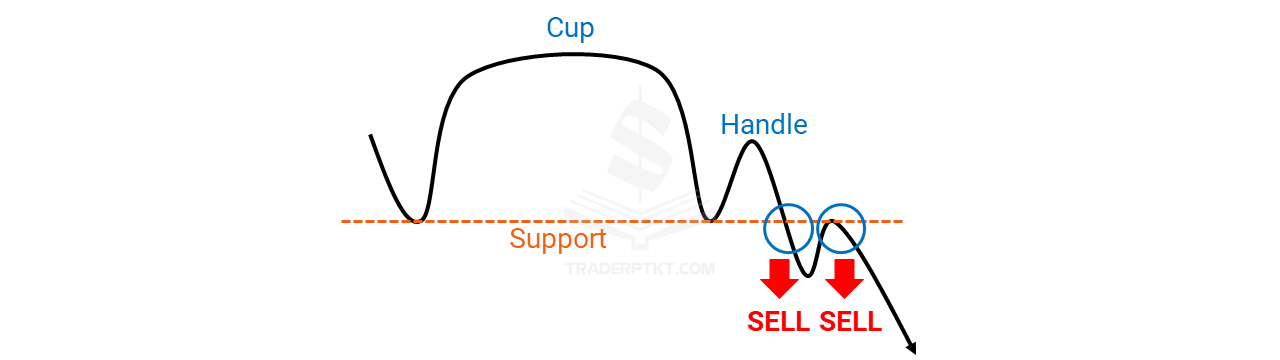

Mô hình Cốc và Tay Cầm gồm có 2 phần:

- Phần Cốc: Chiếc cốc trông giống như một đáy tròn biểu hiện cho giá sau khi đã trải qua chuỗi ngày giảm giá và bắt đầu có dấu hiệu tạo đáy đi lên.

- Tay Cầm: Đi theo chiếc Cốc, trông giống như một sự thoái lui điển hình. Khi giá tăng lên đến đỉnh của chiếc cốc, nhiều nhà đầu tư bắt đầu chốt lời. Lúc này, phe bán ra nhiều nên giá sẽ giảm tạo thành vùng điều chỉnh. Khi số nhà đầu tư bán ra đã gần hết, giá lúc này bắt đầu hồi phục trở lại xu hướng tăng. Giá lúc này sẽ vượt khỏi phần tay cầm tạo nên mô hình Cốc Tay Cầm.

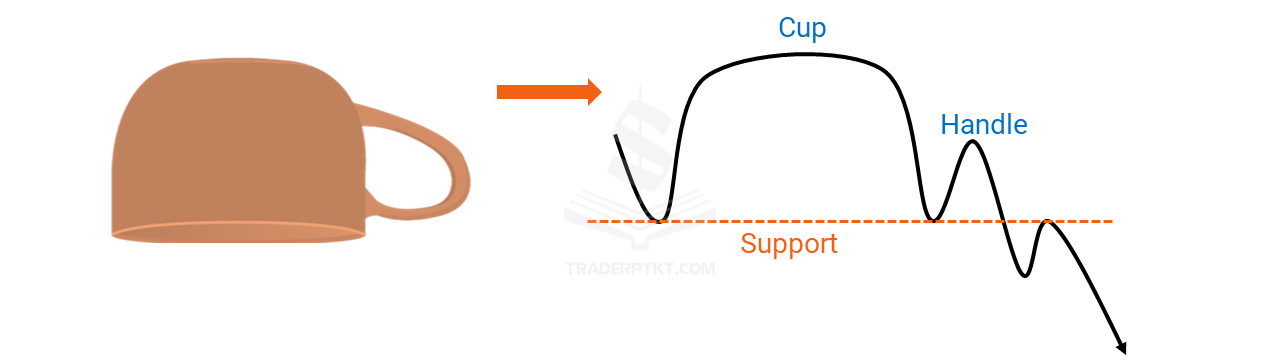

Mô hình Cốc Tay Cầm có 2 dạng: Cốc Tay Cầm Tăng (Bullish Cup Handle) và Cốc Tay Cầm Giảm (Bearish Cup Handle). Mô hình giá Cốc và Tay Cầm được mặc định là một mô hình tăng giá. Đối tác giảm giá của nó là mô hình Cốc và Tay cầm ngược (giảm giá).

Một mô hình giá Cốc và Tay Cầm về cơ bản là một làm tròn đáy (Rounding Bottom) theo sau bởi một điều chỉnh (pullback). Do đó, nó đánh dấu một giai đoạn hợp nhất trong đó thị trường xu hướng tăng làm chủ từ xu hướng giảm trước đó.

Sự thoái lui cuối cùng (Tay Cầm) là lần đẩy giảm cuối cùng. Khi thất bại, chúng ta hy vọng thị trường sẽ tăng.

Chiến Lược Giao Dịch Mô Hình Cốc Tay Cầm

- Một mô hình giá Cốc và Tay Cầm Tăng Giá là mua khi thoát ra khỏi mức cao của Cốc. Các mục tích cực có thể diễn ra khi giá điều chỉnh (pullback) xử lý thất bại.

- Đối với mô hình Cốc và Tay Cầm Giảm Giá, bạn có thể Bán khi thị trường phá vỡ dưới mức thấp của cốc hoặc khi tay cầm pullback bị hỏng.

Khối lượng giao dịch (Volume) phải giống với mô hình của Vòng trên và Vòng dưới cho cả Cốc và Tay cầm.

Mục tiêu lợi nhuận, đo độ sâu của cốc và chiếu nó từ mức cao (hoặc thấp cho mô hình ngược).

Mô hình giá Cốc và Tay Cầm (Cup Handle) được nhiều nhà giao dịch theo phương pháp Price Action tin dùng. Cốc và Tay Cầm thường xuyên xuất hiện trên các biểu đồ nến. Tuy nhiên, cũng giống như các chỉ báo kỹ thuật khác, mô hình Cốc Tay Cầm nên được sử dụng cùng với các tín hiệu và chỉ báo khác trước khi đưa ra quyết định giao dịch. Với đặc trưng của Cốc và Tay Cầm, một số hạn chế đã được tìm thấy.

5. Kết luận

Trên đây là các Mô hình giá đảo chiều mà Chúng Tôi thường thấy trên thị trường tài chính hiện nay, các bạn giao dịch một thời gian cũng sẽ gặp rất nhiều. Các bạn có thể áp dụng chúng vào giao dịch trên các thị trường như Forex, chứng khoán và tiền điện tử sẽ mạng lại hiệu quả tốt trong quá trình giao dịch.

Các bạn có thể kết hợp thêm một vài chỉ báo khác như RSI, nến Heiken Ashi, CCI,… cùng với Mô hình giá đảo chiều để có thể cho kết quả tốt hơn. Chúc các bạn thành công!