Điều đầu tiên, phải xem xét là tin tức nào đáng để giao dịch. Trong bài học này, chúng ta sẽ thảo luận về những tin tức được công bố sẽ tạo biến động lớn cho thị trường.

Điều tiếp theo bạn cần làm là hãy nhìn vào biểu đồ và vùng range bạn đã vạch ra ít nhất 20 phút trước khi công bố tin tức thực tế. Các điểm cao của range đó sẽ là điểm phá vỡ (breakout) trên của bạn, và thấp của range đó sẽ là điểm phá vỡ dưới của bạn.Thường thì range càng nhỏ, sức phá vỡ sẽ càng lớn khi tin được công bố.

Những điểm phá vỡ là nơi bạn sẽ đặt lệnh. Điểm dừng lỗ của bạn nên được đặt khoảng 20 pips trên và dưới các điểm đột phá này.

Nội dung bài học này, Đội Ngũ TRADERPTKT.COM sẽ hướng dẫn các bạn cách để kiểm soát tâm lý tốt. Hãy cùng tìm hiểu chi tiết qua nội dung sau.

1. Tâm lý thị trường ảnh hưởng đến chiến lược giao dịch

Đây là chiến thuật giao dịch theo thị trường nghĩa là thị trường lên thì mua, xuống thì bán. Đi theo thị trường.

Bây giờ bạn đang trong tư thế sẵn sàng để giao dịch theo cả hai hướng, tất cả các bạn phải làm là chờ đợi tin tức được đưa ra. Đôi khi giao dịch của bạn có thể được kích hoạt theo một hướng rồi sau đó dừng lỗ và giá nhanh chóng đảo ngược theo hướng khác.

Tuy nhiên, nếu lệnh ở phía ngược lại được kích hoạt và bạn kiếm được lợi nhuận thì coi như đã bù đắp được thiệt hại ban đầu đi không đúng hướng và bạn ra về với một khoản lợi nhuận nhỏ.

Kịch bản tốt nhất là sẽ chỉ có một lệnh của bạn được kích hoạt và giá cả tiếp tục di chuyển có lợi cho bạn để bạn không phải chịu bất kỳ tổn thất nào. Dù bằng cách nào, bạn vẫn nên biết khi nào phải kết thúc giao dịch nhé.

Có một điều làm cho cách tiếp cận theo hai hướng trở nên hấp dẫn là nó giúp loại bỏ cảm xúc – bạn chỉ muốn có lợi khi biến động giá xảy ra. Điều này cho phép bạn tận dụng lợi thế của các cơ hội giao dịch hơn, bởi vì bạn giao dịch của bạn có thể được kích hoạt theo cả 2 hướng.

Có rất nhiều chiến lược giao dịch tin tức, nhưng những khái niệm được đề cập trong bài học này nên là một phần của thói quen của bạn bất cứ khi nào bạn muốn tận dụng lợi thế về biến động của thị trường khi báo cáo tin tức được công bố.

2. Tâm lý thị trường trong Forex là những gì?

Mỗi người giao dịch trên thị trường ngoại hối đều có quan điểm riêng của mình về thị trường. Kiểu như:

“Chết tiệt! Thị trường sẽ giảm giá mạnh đấy” hay “Mọi thứ có vẻ tốt đẹp, tôi khá chắc là thị trường sẽ tăng trong nay mai”

Mỗi người giao dịch đều có quan điểm riêng của họ để giải thích cho việc tại sao thị trường lại theo hướng này hoặc theo hướng kia.

Trong khi giao dịch, người giao dịch sẽ thể hiện cái nhìn của họ vào tất cả những giao dịch mà họ thực hiện. Nhưng đôi khi rủi ro cũng xảy đến mặc dù người giao dịch đăng tin là thị trường sẽ đi theo hướng đó và tất cả các đường xu hướng đều oke thì cuối cùng người giao dịch vẫn nhận lấy kết quả là lỗ.

Một người giao dịch ngoại hối phải nhận ra được một điều là tổng thể thị trường là tập hợp tất cả mọi cái nhìn, tư tưởng và quan điểm của tất cả những người tham gia vào thị trường. CHÍNH XÁC LÀ NHƯ VẬY. CỦA TẤT CẢ MỌI NGƯỜI GỘP LẠI.

Cái cảm giác xáo trộn của những người tham gia thị trường chúng ta gọi là TÂM LÝ THỊ TRƯỜNG. Chính tâm lý thị trường là cái được nhà đầu tư xem là lời giải thích hợp lý nhất cho hướng đi của thị trường ở thời điểm hiện tại.

3. Phương pháp tiếp cận dựa trên tâm lý thị trường?

Là một nhà giao dịch, công việc của bạn là phải đánh giá được những gì thị trường đang nghĩ. Như là các chỉ số đều đang thể hiện thị trường sắp tăng chăng? Nền kinh tế sắp giảm chăng? Rõ ràng chúng ta không thể bắt thị trường làm theo những gì mình nghĩ nhưng những gì chúng ta có thể làm là ứng phó với sự thay đổi của thị trường.

Lưu ý thêm rằng là bằng cách sử dụng tâm lý thị trường để giao dịch sẽ không đi tới đâu và bạn không biết khi nào thì đạt được mục đích và khi nào thì dừng lại. Nhưng đừng tuyệt vọng! Có một phương pháp tiếp cận có thể giúp bạn quyết định xem bạn nên đi theo dòng chảy thị trường hay không. Tất nhiên, bạn có thể kết hợp luôn phân tích tâm lý thị trường với phân tích kỹ thuật để có được những giao dịch tuyệt vời theo ý mình.

Trong thị trường chứng khoán, người giao dịch có thể nhìn vào khối lượng giao dịch như là một chỉ số của tâm lý. Nếu giá cổ phiếu đã tăng, nhưng khối lượng đang giảm thì nó có thể báo hiệu rằng thị trường là quá mua. Hoặc nếu một cổ phiếu giảm đột ngột đảo chiều với khối lượng cao, nó có nghĩa là tâm lý thị trường có thể đã thay đổi từ giảm sang tăng.

Thật không may, kể từ khi thị trường ngoại hối giao dịch thông qua OTC (thị trường phi tập trung), nên nó không có một trung tâm giao dịch. Điều này có nghĩa là khối lượng của mỗi loại tiền tệ giao dịch khó có thể đo được.

Nếu không có bất cứ công cụ để đo lường khối lượng thì làm sao nhà đầu tư có thể nắm bắt được tâm lý thị trường. Đây chính là lúc Commitment of Trader (COT) được cần đến.

4. Báo cáo Commitment of Trader

COT báo cáo về: Cái gì, Ở đâu, Khi nào, Tại sao và Như thế nào?

Hiệp hội CFTC vào mỗi thứ sáu hàng tuần đều xuất bản bài báo cáo “Cam kết của các nhà giao dịch” (COT) vào khoảng 14:30 (theo giờ chuẩn miền Đông) (tức là 2g30 sáng theo giờ VN).

Báo cáo này ước lượng khối lượng lệnh mua hoặc bán của các nhà đầu cơ hay kinh doanh thương mại, đây là một nguồn thông tin hữu ích để đánh giá sức ảnh hưởng của các nhà giao dịch đang có vị trí trên thị trường.

Họ là những tổ chức mua bán để phòng hộ (một nghiệp vụ để tránh rủi ro), các nhà đầu cơ lớn và các nhà đầu tư nhỏ lẻ. Cũng giống như các cầu thủ trong một môn thể thao nhóm, mỗi nhóm có những vai trò và đặc điểm độc đáo của riêng mình. Thông qua quan sát các hành vi của họ, bạn sẽ có thể nhìn thấy trước những thay đổi trong tâm lý thị trường.

Có lẽ bạn đang tự hỏi, “Tại sao tôi cần phải sử dụng thông tin từ các thị trường ngoại hối kỳ hạn (futures)?”

“Chẳng lẽ thị trường ngoại hối giao ngay không có báo cáo để đánh giá vị trí của các nhà giao dịch tiền tệ?”

“Tôi là một nhà kinh doanh ngoại hối giao ngay! Diễn biến trên thị trường kỳ hạn không liên quan đến tôi. “

Hãy nhớ rằng, kể từ khi giao dịch ngoại hối giao ngay giao dịch qua thị trường phi tập trung (OTC), các giao dịch không thông qua trao đổi tập trung như ở Chicago Mercantile Exchange nữa.

Vì vậy, đâu là cách nhanh nhất chúng ta có thể làm để quan sát trạng thái của thị trường và các nhà giao dịch lớn đang giao dịch tiền của họ như thế nào?

Đúng, bạn đã hiểu ra vấn đề rồi đấy…

COT thuật lại diễn biến giao dịch từ các thị trường kỳ hạn (futures)

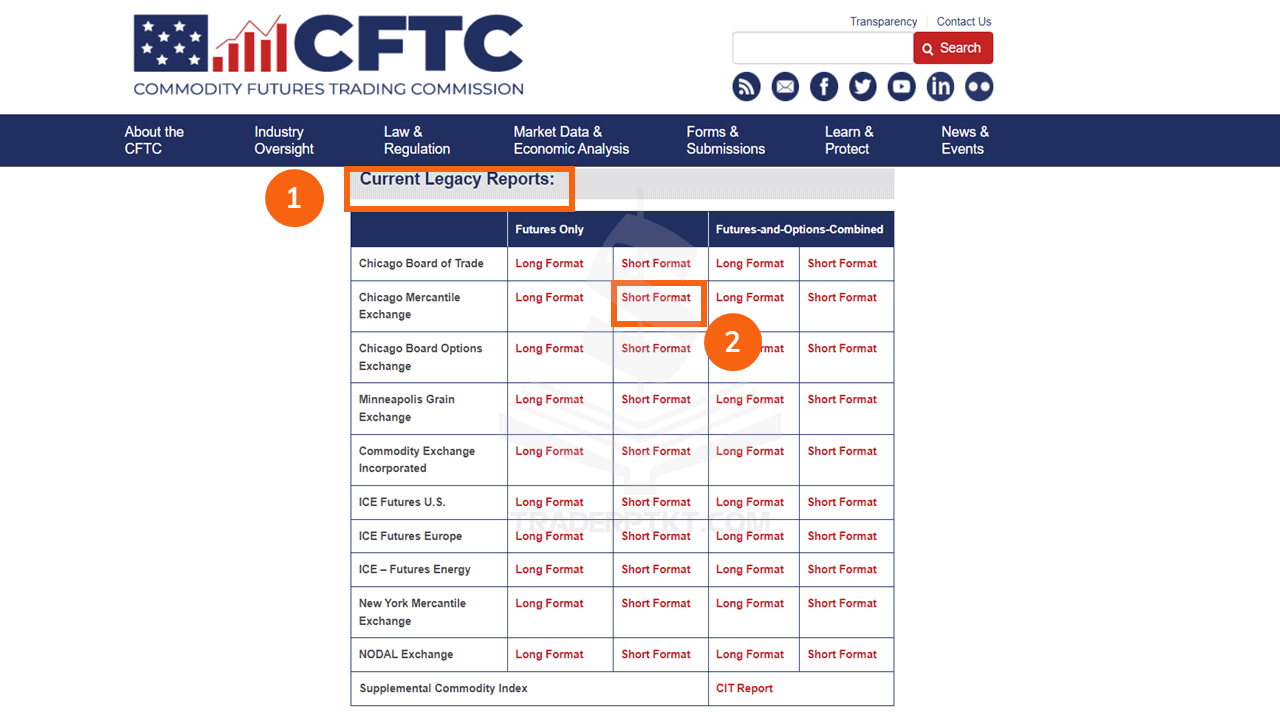

Trước khi đi vào sử dụng báo cáo COT cho chiến lược kinh doanh của bạn, trước tiên bạn cần biết: TỚI ĐÂU để xem được những báo cáo COT và đọc nó NHƯ THẾ NÀO.

Làm thế nào để tìm thấy báo cáo COT?

Bước 1:

Mở tên miền sau trong trình duyệt web của bạn.

http://www.cftc.gov/marketreports/commitmentsoftraders/index.htm

Bước 2:

Sau khi trang web đã chạy xong dữ liệu, kéo chuột xuống vài trang đến “Current Legacy Report” và bấm vào “Short Format” ở dưới “Futures Only”, nằm cùng dòng với “Chicago Mercantile Exchange” để truy cập vào các bài báo cáo COT mới nhất.

Bước 3:

Lúc đầu có thể bạn sẽ cảm thấy khiếp sợ vì một rừng thông tin trong trang web nhưng chỉ cần bỏ chút công sức, bạn có thể tìm được chính xác những gì mình đang cần. Nhấn CRTL+F (hoặc phím tìm kiếm của trình duyệt web mà bạn đang dùng) và gõ tên đơn vị tiền tệ mà bạn đang cần.

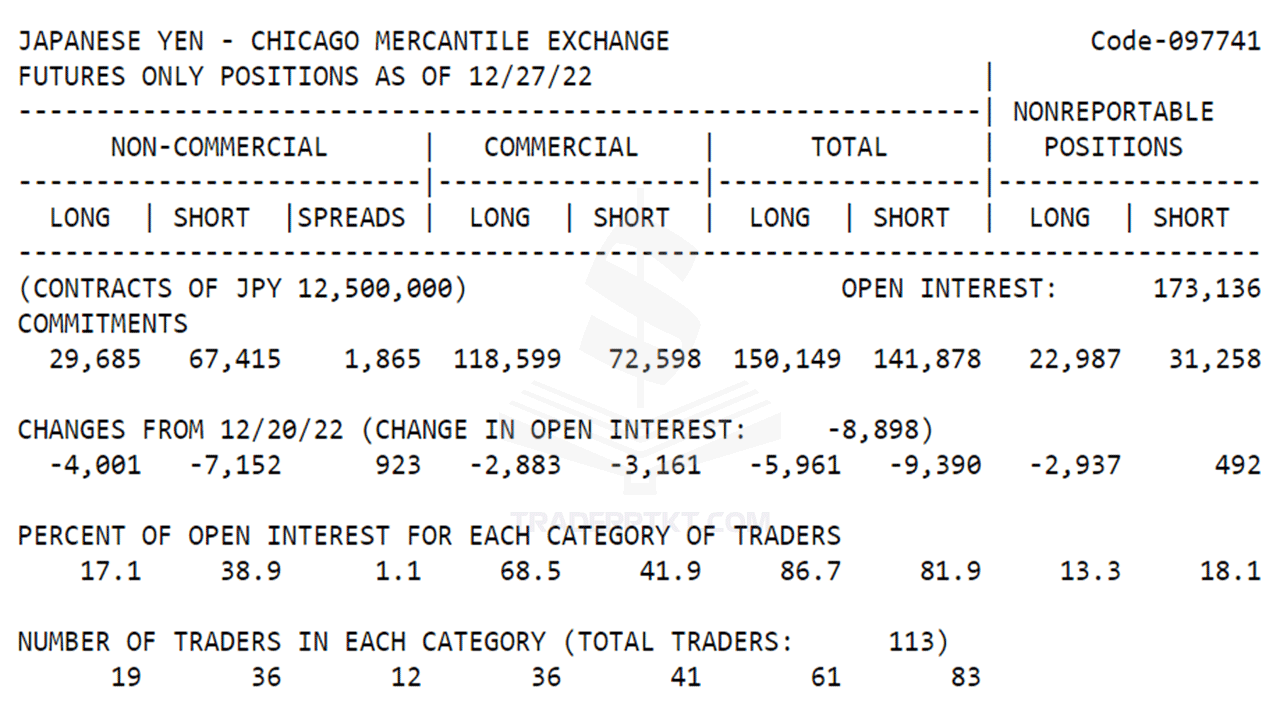

Để tìm Đồng Yên Nhật (JPY), chỉ cần bấm từ khóa “Yen”, bạn sẽ được chuyển tới mục này:

Yowza! Đây là gì? Đừng lo, chúng tôi sẽ giải thích ngay đây:

Commercial: Đây là những doanh nghiệp lớn sử dụng thị trường tiền tệ giao sau (Currency Futures) để giảm rủi ro và bảo vệ họ trước những biến động lớn của tỷ giá hối đoái.

Non-Commercial: Đây là tập hợp những nhà giao dịch độc lập, quỹ đầu cơ và các cơ quan tài chính. Chiếm nhiều nhất trong đó là những nhà giao dịch giống bạn, họ tìm kiếm lãi đầu cơ.

Long: Số lượng các vị trí mua trình tới CFTC.

Short: Số lượng các vị trí bán trình tới CFTC.

Open interest: Cột này cho biết số lượng hợp đồng chưa được thực hiện hoặc chuyển giao CFTC.

Number of traders: Đây là tổng số nhà giao dịch được yêu cầu phải báo cáo vị trí tới

Reportable positions: Số lượng các lựa chọn điểm mua, bán tương lai được yêu cầu phải báo cáo theo quy định của CFTC.

Non-reportable positions: Số lượng các vị trí mua, bán không đáp ứng được yêu cầu phải báo cáo CFTC như các nhà đầu cơ nhỏ.

Nếu bạn muốn truy cập dữ liệu lịch sử có sẵn, bạn có thể xem ở đây.

Bạn có thể xem được rất nhiều điều trong báo cáo COT nhưng không cần phải ghi nhớ tất cả.

Là một nhà giao dịch mới mẻ với thị trường, bạn chỉ nên tập trung vào trả lời các câu hỏi cơ bản: “Tuần này thị trường đang biến động thế nào?”

Để hiểu báo cáo COT

Để hiểu được thị trường kỳ hạn (futures), trước tiên bạn cần phải biết ai là người đang nắm cuộc chơi và ai chỉ là người đang ngồi trên băng ghế dự bị. Những nhà giao dịch này có thể được phân loại thành ba nhóm cơ bản:

- Nhóm phòng ngừa rủi ro – công ty thương mại (Hedgers)

- Nhóm phi thương mại (Nhà đầu cơ lớn)

- Các nhà giao dịch nhỏ (Nhà đầu cơ nhỏ)

Đừng bỏ qua các nhóm phòng ngừa rủi ro

Nhóm phòng ngừa rủi ro là người muốn phòng ngừa các rủi ro do sự biến động giá bất lợi cho họ. Những người sản xuất nông nghiệp, nông dân, những người muốn tự giảm thiểu rủi ro của họ trong việc thay đổi giá cả hàng hóa là một phần của nhóm này.

Ngân hàng hoặc những tổ chức muốn hạn chế tổn thất từ những biến động của tỷ giá hối đoái hoặc các tài sản khác cũng được xem là các nhà giao dịch chuyên nghiệp.

Đặc điểm chung của nhóm này là: họ thường mua mạnh khi thị trường tạo đáy và bán mạnh khi thị trường tạo đỉnh.

Điều này có nghĩa gì?

Đây là một ví dụ thực tiễn:

Có một loại vi rút bị phát tán ở Mỹ biến con người thành xác sống. Những xác sống này chạy điên cuồng và làm những việc điên rồ như chộp lấy iPhone của người dân để tải ứng dụng rác.

Đất nước sẽ trở thành một mớ hỗn độn khi mọi người trở nên mất phương hướng và bất lực trước việc bị mất chiếc iPhone yêu quý. Điều này cần được dừng lại trước khi nước Mỹ sụp đổ và đi vào quên lãng.

Súng ống đạn dược hiển nhiên không hề hấn với chúng. Các duy nhất để tiêu diệt chúng là chặt ngay phần đầu của chúng.

Hãng Apple nhìn thấy “nhu cầu thị trường” này và quyết định xây dựng một đội quân Samurai để bảo vệ người sử dụng iPhone có thể bị tấn công.

Hãng cần phải nhập khẩu những thanh kiếm samurai của Nhật Bản. Tim Cook, Giám đốc điều hành của Apple, liên lạc với một samurai Nhật Bản và ông được yêu cầu thanh toán bằng đồng yên Nhật Bản sau ba tháng khi bên họ rèn kiếm xong.

Apple biết rằng nếu tỷ giá USD/JPY rớt giá thì họ phải trả nhiều tiền hơn cho số kiếm đó. Vì thế để bảo vệ quyền lợi của mình và tránh khỏi những rủi ro về tỷ giá, Apple đã mua hợp đồng tương lai JPY.

Nếu tỷ giá USD / JPY giảm sau ba tháng, thu của công ty trên hợp đồng tương lai sẽ bù đắp chi phí tăng ở giao dịch này.

Mặt khác, nếu tỷ giá USD / JPY tăng sau ba tháng, mất mát của công ty trên hợp đồng tương lai sẽ được bù đắp bằng việc giảm chi phí thanh toán của Apple cho thanh kiếm samurai. Tham gia để thắng – Nhà đầu cơ lớn.

Ngược lại với các nhà giao dịch chuyên nghiệp, những người không quan tâm đến lợi nhuận từ hoạt động kinh doanh, các nhà đầu cơ này chỉ quan tâm đến tiền chứ không phải sở hữu các tài sản.

Nhiều nhà đầu cơ được gọi là những người đi theo xu hướng vì họ mua khi thị trường đang có xu hướng tăng và bán khi thị trường đang trên xu hướng giảm. Họ củng cố vị trí của mình cho đến khi biến động giá đảo ngược.

Các nhà đầu cơ lớn cũng là những người máu mặt trong thị trường kỳ hạn kể từ khi họ nắm giữ các tài khoản rất lớn.

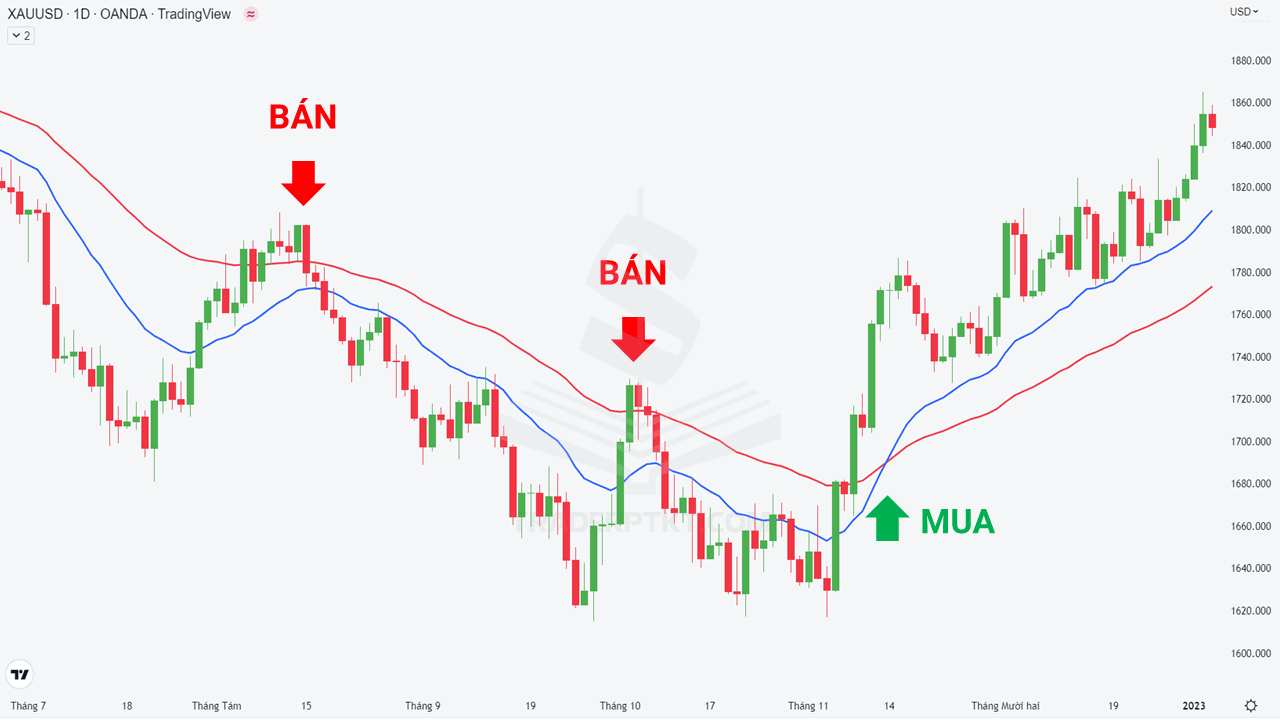

Kết quả là, các hoạt động mua bán của họ có thể khiến thị trường biến động đáng kể. Họ thường giao dịch theo đường trung bình (MA) và giữ lệnh của mình cho đến khi xu hướng thay đổi.

Bia đỡ đạn – Nhà đầu cơ nhỏ

Các nhà đầu cơ nhỏ, mặt khác, sở hữu tài khoản nhỏ hơn gồm các quỹ đầu cơ và các nhà giao dịch độc lập.

Họ không đi theo xu hướng và thường đứng ở phía trái của thị trường. Do đó, họ không thành công bằng các nhà giao dịch chuyên nghiệp và nhà đầu cơ lớn.

Tuy nhiên, khi họ đi theo xu hướng, họ hay tập trung nhiều ở đỉnh hoặc đáy thị trường.

Làm thế nào để sử dụng báo cáo COT hiệu quả?

Báo cáo COT được ra hàng tuần, báo cáo COT như là một chỉ số tâm lý thị trường thích hợp cho đầu tư dài hạn.

Câu hỏi được đặt ra là:

Làm cách nào mà bạn có thể áp dụng COT để kiếm được vài pips?

Có một cách để áp dụng báo cáo COT vào giao dịch đó là tìm điểm mua ròng và điểm bán ròng.

Việc tìm kiếm các điểm này đồng nghĩa với việc báo hiệu thị trường sẽ đảo chiều ở quanh quẩn gần đó với điều kiện thị trường đang trong xu hướng mua hoặc trong xu hướng bán.

Một ví dụ thực tế để bạn ghi nhớ là hãy tưởng tượng bạn đang lái xe trên đường rồi đi tới cuối đường và không có ngã rẽ ở xung quanh để cua, bạn cũng không thể đi thẳng được nữa. Vậy còn cách nào? Quay trở lại.

Nhìn vào biểu đồ đồng EUR/USD dưới đây:

Ở nửa trên chúng ta thấy lịch sử giá và giá hiện tại đang chạy của cặp EUR/USD. Ở nửa dưới có dự báo về lượng mua và bán, được chia làm 3 loại:

- Những nhà giao dịch tránh rủi ro – hedgers (Commercial traders) (màu xanh dương)

- Những nhà đầu cơ lớn (Large Non-commercial) (màu xanh lá)

- Những nhà đầu cơ nhỏ – (Small non-commercial) (màu đỏ)

Chúng ta hãy nhìn vào những gì đã xảy ra giữa năm 2008. Như bạn có thể thấy, cặp EUR/ USD đã giảm liên tục từ tháng 7 đến tháng 9. Bây giờ nhìn xuống dưới cùng bạn sẽ thấy những nhà đầu cơ tức là đường xanh lá cũng rớt xuống dưới cùng đồng thời với biểu đồ. Rồi vào giữa tháng Chín thì cặp EUR/USD đã chạm đáy, lúc này thì các nhà đầu tư bắt đầu mua lại rồi sau đó EUR/USD tăng mạnh trong khoảng từ 12400 tới gần 14700.

Dự đoán trong những năm tới, cặp EUR / USD sẽ tăng, thậm chí chạm mức cao mới xung quanh 15100. Rồi sau đó mới bắt đầu giảm lại.

Như vậy là chỉ cần bằng cách sử dụng COT như là một công cụ do chỉ số, bạn có thể bắt gặp hai di chuyển từ tháng 10/2008 đến tháng 1/2009 và tháng 11/ 2009 đến tháng 3/ 2010.

Đầu tiên là vào giữa tháng 9/2009, bạn đã thấy rằng xu hướng mua đã rõ ràng bạn có thể mua EUR / USD ở mức 12300. Rồi sau đó kết quả sẽ thấy trong vài tháng tiếp theo là tăng 2.000 pip.

Như vậy, bằng cách sử dụng báo cáo COT như một chỉ báo cảnh báo đảo chiều từ tâm lý thị trường, bạn có thể kiếm được khá nhiều pips.

Làm thế nào để bắt đỉnh và đáy với báo cáo COT?

Bạn có thể đoán định rằng ý tưởng để vào mua hoặc bán là dựa vào sự cực điểm của tâm lý thị trường.

Nhìn trên biểu đồ bạn sẽ thấy, nhóm đầu cơ (đường màu xanh lá) và nhóm công ty thương mại lớn (màu xanh dương) cho tín hiệu ngược lại nhau. Trong khi những nhà giao dịch tránh rủi ro (tức là các công ty thương mại) mua khi thị trường đang chạm đáy và bán ra khi thị trường chạm đỉnh thì nhà đầu cơ bán trong khi giá đang di chuyển xuống đáy và mua khi giá di chuyển lên đỉnh. Xem lại biểu đồ nhé.

Kết quả là, nhóm giao dịch tránh rủi ro thì cảnh báo được ngưỡng đảo chiều còn nhóm đầu cơ thì cảnh báo được xu hướng tăng hay giảm.

Như trên biểu đồ, tại điểm chạm đỉnh nếu nhà giao dịch tránh rủi ro (hedgers) tiếp tục mua vào trong khi nhà đầu cơ (speculators) tiếp tục bán ra thì đáy thị trường không còn xa.

Nếu hedgers tiếp tục bán ra trong khi speculators tiếp tục mua vào, có thể sẽ sớm xuất hiện đỉnh thị trường. Tất nhiên, rất khó để xác định thời điểm chính xác điểm đáy và đỉnh khi cực điểm tâm lý xuất hiện, vì vậy tốt nhất là đừng nên làm gì đến khi thấy dấu hiệu của một sự đảo chiều thực sự được nhận ra.

Có thể nói như thế này, nhà đầu cơ nắm bắt rất nhanh xu hướng tăng hay giảm nhưng họ lại kém về điểm đảo chiều do họ có thiên hướng đi theo xu hướng. Còn nhà giao dịch tránh rủi ro họ thường kém về xu hướng nhưng lại rất giỏi nắm bắt điểm đảo chiều do họ thường bỏ lỡ xu hướng nhưng lại tương đối đúng khi giá đảo chiều.

Cho đến khi một cực điểm tâm lý xuất hiện, tốt hơn là cứ theo phe đầu cơ.

Nhớ một điều cơ bản là, tất cả mọi đỉnh hay đáy đều được tạo ra từ tâm lý thị trường nhưng không phải cứ mỗi đợt cực điểm tâm lý thị trường là lại tạo ra đỉnh và đáy.

Làm thế nào để tạo COT riêng cho mình?

Việc có chỉ số COT của riêng mình giống như bạn có riêng một con thú cưng vậy. Sử dụng báo cáo COT có thể khá hữu ích cho việc tìm kiếm điểm đảo chiều tiềm năng trên thị trường.

Có một vấn đề là chúng ta không thể cứ nhìn vào con số tuyệt đối được in trên báo cáo COT và nói, “Aha, có vẻ như thị trường đã đạt mức cực điểm … Tôi sẽ bán và mua 10.000.000 cổ phiếu rồi kiếm lợi nhuận một cách dễ dàng”

Xác định điểm cực điểm có thể khó khăn vì các vị trí mua ròng và bán ròng không phải tất cả đều có liên quan tới nhau. Điều gì có thể làm cho thị trường đạt cực điểm năm năm trước không có nghĩa là có thể giúp thị trường đạt được cực điểm vào năm nay. Vậy làm thế nào để bạn đối phó với vấn đề này?

Những gì bạn cần làm là phải tạo ra một chỉ số sẽ giúp bạn đánh giá liệu các thị trường đang ở mức cực điểm hay không. Và dưới đây là một quá trình từng bước làm thế nào để tạo ra chỉ số này:

- Càng nhiều số liệu giá trị bạn đưa vào chỉ số thì càng ít dần yếu tố tâm lý trong đó, cũng đồng nghĩa với việc chỉ số đó sẽ đáng tin hơn. Nếu cho vào ít số liệu thì bạn vẫn sẽ nhận được nhiều dấu hiệu của thị trường nhưng khả năng chính xác sẽ thấp.

- Có sự tính toán là điểm khác biệt giữa những nhà đầu cơ lớn và những nhà giao dịch tránh rủi

Và công thức tính sự khác biệt này là:

Sự khác biệt = Lượng lệnh ròng của Dân đầu cơ lớn – Lượng lệnh ròng của các ty Thương mại

Hãy lưu ý công thức trên rằng nếu các nhà đầu cơ lớn đang mua, điều này sẽ có nghĩa là nhà giao dịch an toàn đang bán. Điều này sẽ dẫn đến một kết quả tích cực.

Mặt khác, nếu nhà đầu cơ lớn đang bán, có nghĩa là nhà giai dịch an toàn có nhiều khả năng đang mua; điều này sẽ dẫn đến một kết quả không tốt.

Xếp hạng kết quả tính được từ tiêu cực nhất tới tích cực nhất.

Gán giá trị từ 0 – 100 cho số lượng từ lớn nhất tới nhỏ nhất.

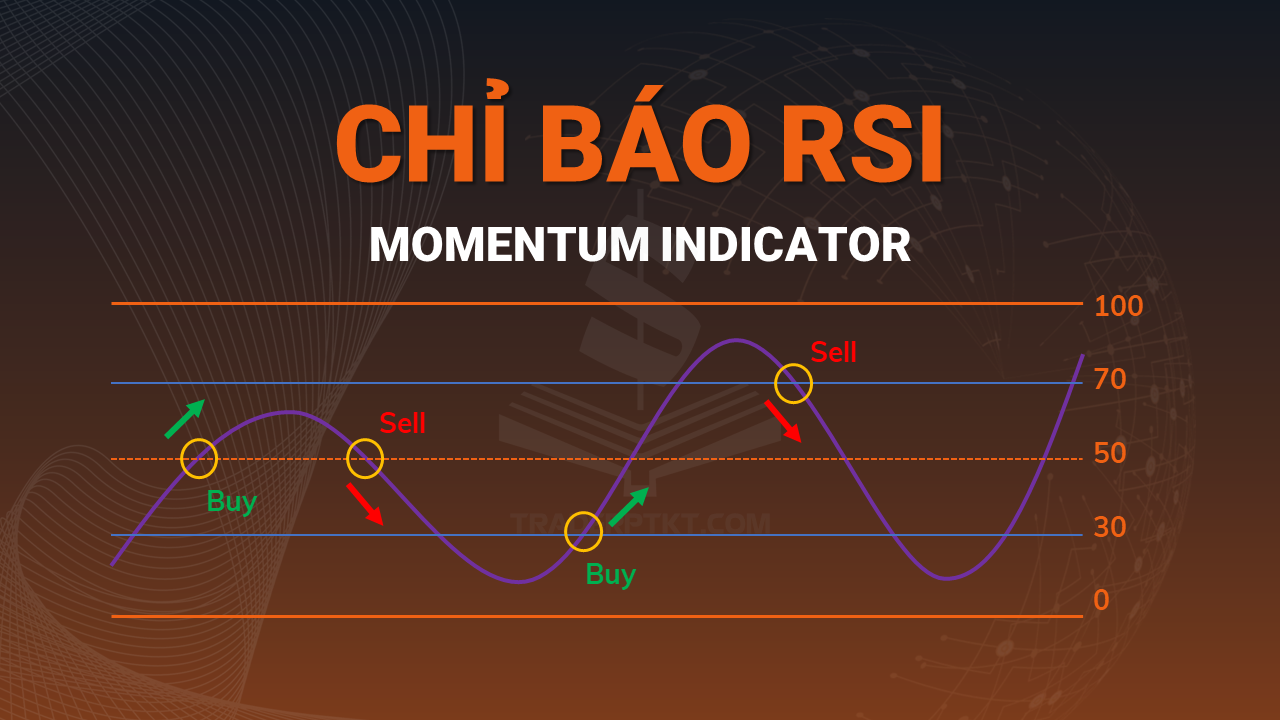

Nếu tính toán xong thì cuối cùng chúng ta đã có một chỉ số COT! Điều này là tương tự như RSI và các chỉ số ngẫu nhiên mà chúng ta đã thảo luận trong bài học trước.

Hãy nhớ rằng, chúng ta đều muốn biết liệu xu hướng này sẽ tiếp tục hay là nó sẽ kết thúc. Nếu báo cáo COT cho thấy thị trường đang ở mức cực đỉnh thì nó sẽ giúp xác định những đỉnh và đáy đó là tất cả những gì chúng ta mong muốn ở COT.

Làm thế nào để giải nghĩa báo cáo COT?

Bây giờ chúng ta biết làm thế nào để xác định thị trường ở mức độ cảm xúc quá mức, vậy tiếp theo là gì? Nhớ rằng không phải tất cả sự quá mức cảm xúc đều kết thúc ở đáy hoặc đỉnh của thị trường, vì thế chúng ta cần một chỉ số phân tích chính xác hơn. Tính toán tỷ lệ phần trăm các vị trí đầu cơ xem đó là vị trí mua hay bán sẽ là một thước đo tốt hơn để xem thị trường đang trên đỉnh hay chạm đáy. Phương trình để tính toán phần trăm mua và bán như sau:

% Mua = Số lượng hợp đồng Mua / (Số lượng hợp đồng mua + Số lượng hợp đồng bán)

% Bán = Số lượng hợp đồng Bán / (Số lượng hợp đồng mua + Số lượng hợp đồng bán)

Để hiểu rõ hơn, hãy cùng mường tượng lại những gì đã xảy ra với đồng đô la Canada (CAD) giao sau. Các báo cáo COT phát hành hàng tuần tính đến ngày 22/08/2008 cho biết, các nhà đầu cơ bán ròng 28.085 hợp đồng. Vào ngày 20/03/2009 các nhà đầu cơ bán ròng 23.950 hợp đồng.

Từ những thông tin trên, bạn cho rằng chúng ta sẽ dễ gặp đáy của thị trường vào tháng 8 hơn vì có nhiều trader đang bán trong thời gian đó. Nhưng từ từ đã … Bạn không nghĩ rằng nó sẽ dễ như vậy đúng không?

Nhìn kỹ sẽ thấy 66.726 hợp đồng được bán, trong khi 38.641 hợp đồng được mua.

Trong số các nhà đầu cơ vào tháng Tám (66.726 / (38.641 + 66.726)), 63,3% là vị trí bán.

Mặt khác, chỉ có 8715 hợp đồng mua và 32.665 hợp đồng bán vào tháng Ba. Điều này có nghĩa (32.655 / (8715 + 32,665)) 78,9% các vị trí đầu cơ là vị trí bán trong thời gian đó. Điều này có nghĩa gì?

Việc chạm đáy sẽ dễ xảy ra hơn khi 78,9% các vị trí đầu cơ là vị trí bán so với con số 63,3%. Bạn có thể thấy trên biểu đồ, thực tế việc chạm đáy đã không xảy ra vào tháng Tám năm 2008, khi đồng đô la Canada trị giá khoảng 94 cent Mỹ.

Đồng đô la Canada tiếp tục giảm trong những tháng tiếp theo. Đến tháng Ba, tỷ lệ bán đạt 78,9%, đồng đô la Canada chạm đáy khoảng 77 cent Mỹ. Sau đó thì sao? Nó bắt đầu tăng đều đặn!

Đáy thị trường? Đúng, bạn hiểu vấn đề rồi đấy.

5. Tổng kết về Tâm lý thị trường

Trước khi chúng ta bắt đầu giao dịch dựa trên phân tích của chúng ta về báo cáo COT, hãy nhớ rằng đó chỉ đôi khi có những trường hợp riêng biệt mà báo cáo COT cảnh báo một sự đảo chiều hoàn hảo của thị trường.

Điều tốt nhất để làm là phải kiểm tra lại và xem xét lý do tại sao sự đảo chiều diễn ra. Vì sao???

Do nền kinh tế bùng nổ?

Hay là nó còn đang ở giữa một cuộc suy thoái?

Hãy nhớ rằng, các báo cáo COT đo tâm lý của nhà giao dịch trong một thời gian nhất định. Giống như mọi công cụ khác, báo cáo COT là một chỉ số không phải luôn luôn dự đoán đúng lúc thị trường đảo chiều. Vì vậy, hãy dành thời gian để nghiên cứu báo cáo này và có được cảm giác và nhận định của riêng bạn về những gì bạn cho là đúng và những gì không.

Ngoài ra, trước khi đến với bài học này kết thúc, luôn luôn ghi nhớ rằng giá cả thị trường không được điều khiển bởi chỉ số hay công cụ như báo cáo COT, Stochastic, mức Fibonacci, v.v…

Thị trường được thúc đẩy bởi hàng triệu người phản ứng với phân tích kinh tế, báo cáo cơ bản, chính trị, các cuộc tấn công Godzilla, nhìn thấy UFO, các buổi hòa nhạc Lady Gaga – cuộc sống nói chung! Đó là cách mà bạn nên sử dụng những công cụ này để giúp bạn chuẩn bị được những gì xảy ra ở phía trước.

- Là một trader, công việc của chúng ta là nắm bắt được những gì thị trường đang “nghĩ”, đang “cảm thấy” còn gọi là tâm lý thị trường.

- Báo cáo COT chỉ là một trong những cách giúp bạn nắm bắt tâm lý thị trường.

- Bằng sự hiểu được các hoạt động của ba nhóm (dân giao dịch tránh rủi ro, nhà đầu cơ lớn, nhà đầu cơ nhỏ), chúng ta sẽ có cách tốt hơn để bắt đỉnh và đáy.

- Điều cuối cũng là, tất cả những đỉnh và đáy đều có ngưỡng tâm lý cực hạn và đảo chiều nhưng không phải ngưỡng tâm lý cực hạn nào cũng có thể tạo ra đỉnh và đáy.

»Hướng dẫn sử dụng chỉ báo RSI hiệu quả