Nếu bạn đã giao dịch cổ phiếu, có lẽ bạn đã quen thuộc với tất cả các chỉ số có sẵn như chỉ số Dow Jones Industrial Average (DJIA), NASDAQ Composite, Russell 2000, S&P 500, Wilshire 5000.

Vâng, nếu chứng khoán Mỹ có một chỉ số, đồng Dollar Mỹ không thể chịu thua kém. Đối với những nhà giao dịch tiền tệ, chúng ta có chỉ số Dollar US (USDX). Chỉ số Dollar US bao gồm giá trị trung bình của 1 rổ ngoại tệ so với đồng USD. Nghe có vẻ khó hiểu quá nhỉ? Bây giờ chúng ta cùng đi sâu tìm hiểu nào!

Cách tính toán của USDX rất giống với cách các chỉ số chứng khoán ở chỗ là nó cung cấp một “khối lượng trung bình” về giá trị của một rổ chứng khoán. Tất nhiên, “chứng khoán” chúng ta đang nói ở đây là những đồng tiền lớn trên thế giới khác.

1. Rổ tiền tệ của chỉ số USD Index

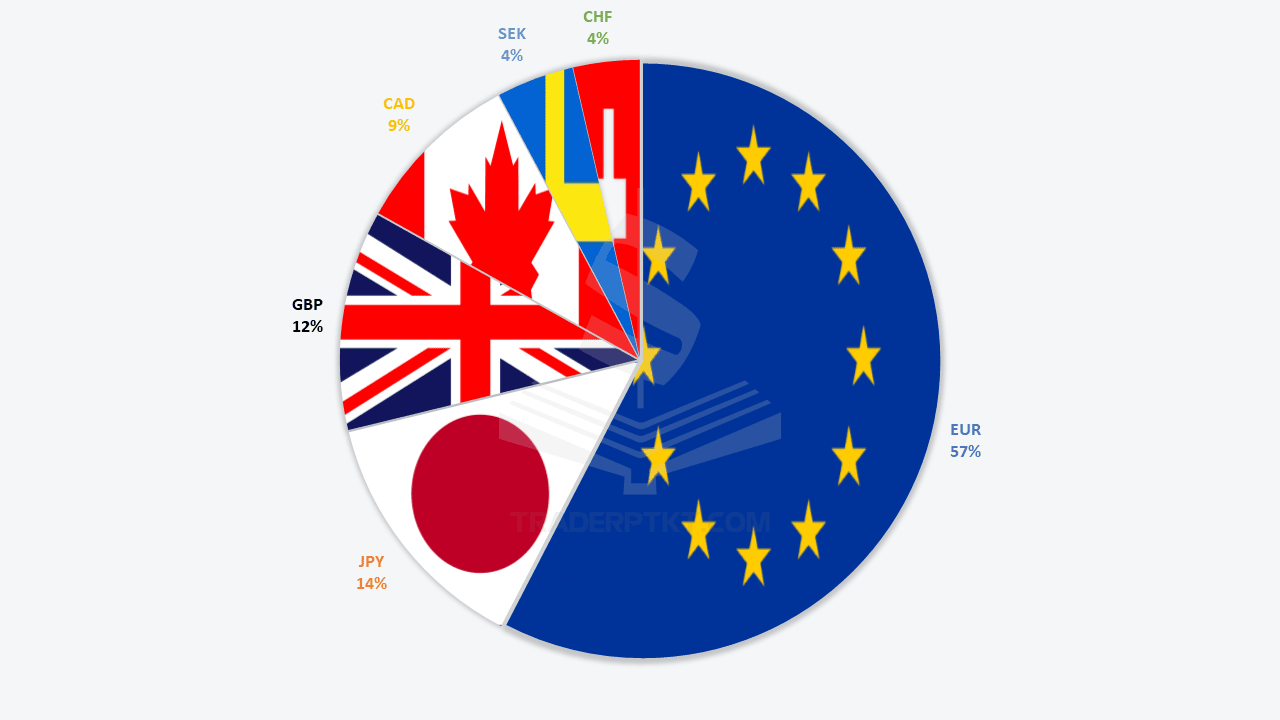

Chỉ số Dollar (USDX) bao gồm 6 loại ngoại tệ :

- EURO (EUR)

- Yen (JPY)

- Pound (GBP)

- Canadian dollar (CAD)

- Krona (SEK)

Dưới đây là một câu hỏi mẹo: “Nếu chỉ số được tạo thành từ 6 đồng ngoại tệ thì bao nhiêu nước trong đó?”

Nếu bạn trả lời “6”, bạn đã sai. Nếu bạn trả lời “23”, bạn là một thiên tài!

Có tổng số 23 quốc gia, bởi vì có 18 thành viên của Liên minh châu Âu đã áp dụng đồng EURO là đồng tiền duy nhất của họ, cộng với năm quốc gia khác (Nhật Bản, Anh, Canada, Thụy Điển và Thụy Sĩ) và tiền tệ đi kèm của họ.

Rõ ràng là 23 quốc gia tạo nên một phần nhỏ của thế giới, nhưng nhiều đồng tiền khác dõi theo chỉ số đồng đô la Mỹ rất chặt chẽ. Điều này biến USDX thành một công cụ khá tốt để đo lường sức mạnh toàn cầu của đồng đô la Mỹ.

2. Thành phần của chỉ số USD Index

Bây giờ chúng ta biết rổ tiền tệ bao gồm những gì, giờ hãy trở lại với “tỷ trọng trung bình”. Bởi vì không phải tất cả các nước có cùng kích thước, nó chỉ công bằng khi mỗi được đưa ra trọng lượng thích hợp khi tính toán chỉ số đồng đô la Mỹ. Kiểm tra trọng lượng hiện tại:

Với 17 quốc gia, EURO tạo nên một phần lớn của US Dollar Index. Tiếp theo là đồng yên Nhật Bản, trong đó sẽ có ý nghĩa kể từ khi Nhật Bản là một trong những nền kinh tế lớn nhất thế giới. Bốn nước khác chiếm ít hơn 30 phần trăm của USDX.

Điều thú vị là: Khi đồng EURO rớt giá, chỉ số US Dollar sẽ di chuyển thế nào?

Đồng EURo chiếm một phần rất lớn của chỉ số US Dollar, chúng ta cũng có thể gọi chỉ số này là “Anti-Index EURo”. Bởi vì USDX bị ảnh hưởng nhiều bởi đồng Euro (EUR).

3. Các đọc chỉ số USD Index

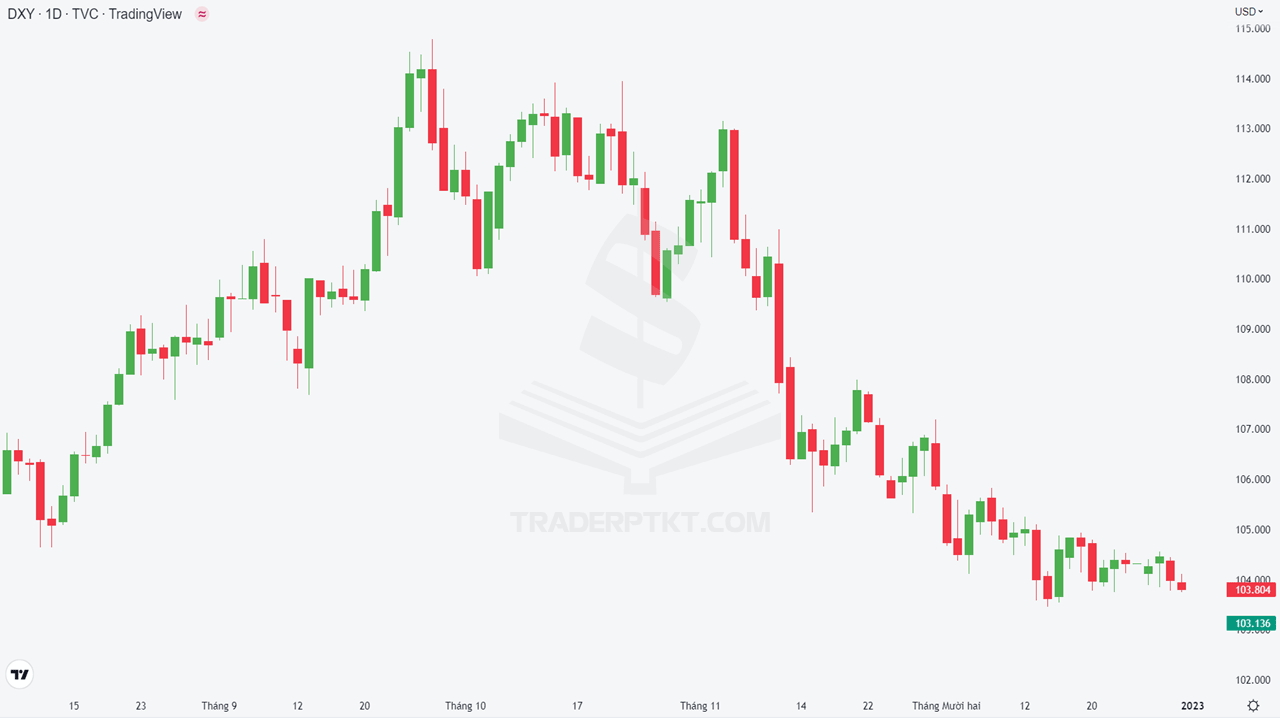

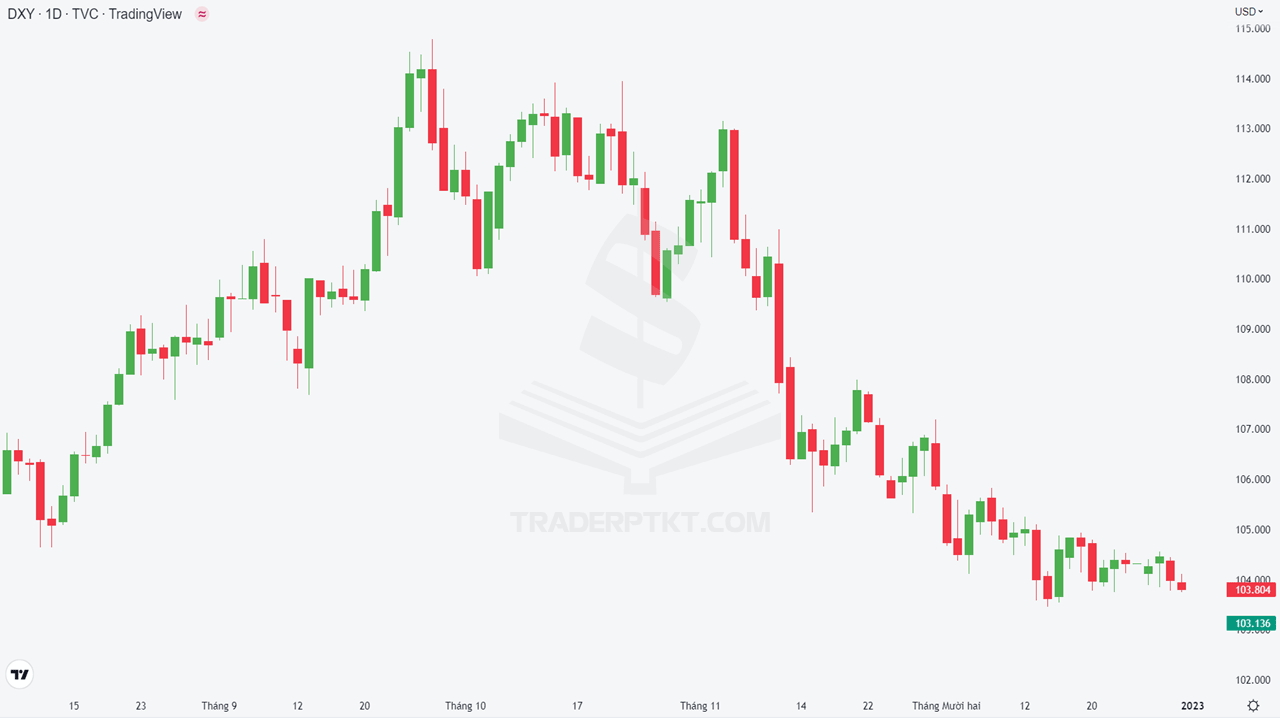

Giống như bất kỳ cặp tiền tệ nào, chỉ số Dollar US (DXY) cũng có biểu đồ riêng của mình:

Đầu tiên, cần chú ý là chỉ số được tính 24 giờ/ ngày và 5 ngày/ tuần. Ngoài ra, chỉ số Dollar US (DXY) đo lường giá trị của đồng Dollar so với con số gốc so sánh (thời kỳ cơ sở) là 100.000. Vậy là sao?

Ví dụ: Chỉ số hiện nay đang ở mức 94,003. Điều này có nghĩa rằng đồng Dollar đã giảm 6,997 % kể từ khi bắt đầu tính chỉ số.

Nếu bạn đọc thấy 110.150 nghĩa là giá trị của đồng USD đã tăng lên 10,15% kể từ khi bắt đầu tính chỉ số.

US Dollar Index ra đời vào 5/1973 lúc này là khi các quốc gia lớn nhất thế giới đã gặp nhau tại Washington DC và tất cả đồng ý cho phép đồng tiền của họ thả nổi tự do với nhau. Sự bắt đầu của chỉ số còn được gọi là “thời kỳ cơ sở”.

4. Công thức của chỉ số USD Index

Dưới đây là công thức tính chỉ số US DOLLAR (USD Index):

USDX (DXY) = 50.14348112 × EUR / USD ^ (- 0,576) × USD / JPY ^ (0,136) × cặp GBP / USD ^ (- 0,119) × USD / CAD ^ (0.091) × USD / SEK ^ (0.042) × USD / CHF ^ (0,036)

Trên đây chỉ là những con số tính toán, nó không quá quan trọng với chúng ta. Việc chúng ta quan tâm là dựa vào biểu đồ chỉ số DXY để phân tích xu hướng của đồng Dollar sẽ như thế nào?

5. Chỉ số USD Index theo trọng số thương mại

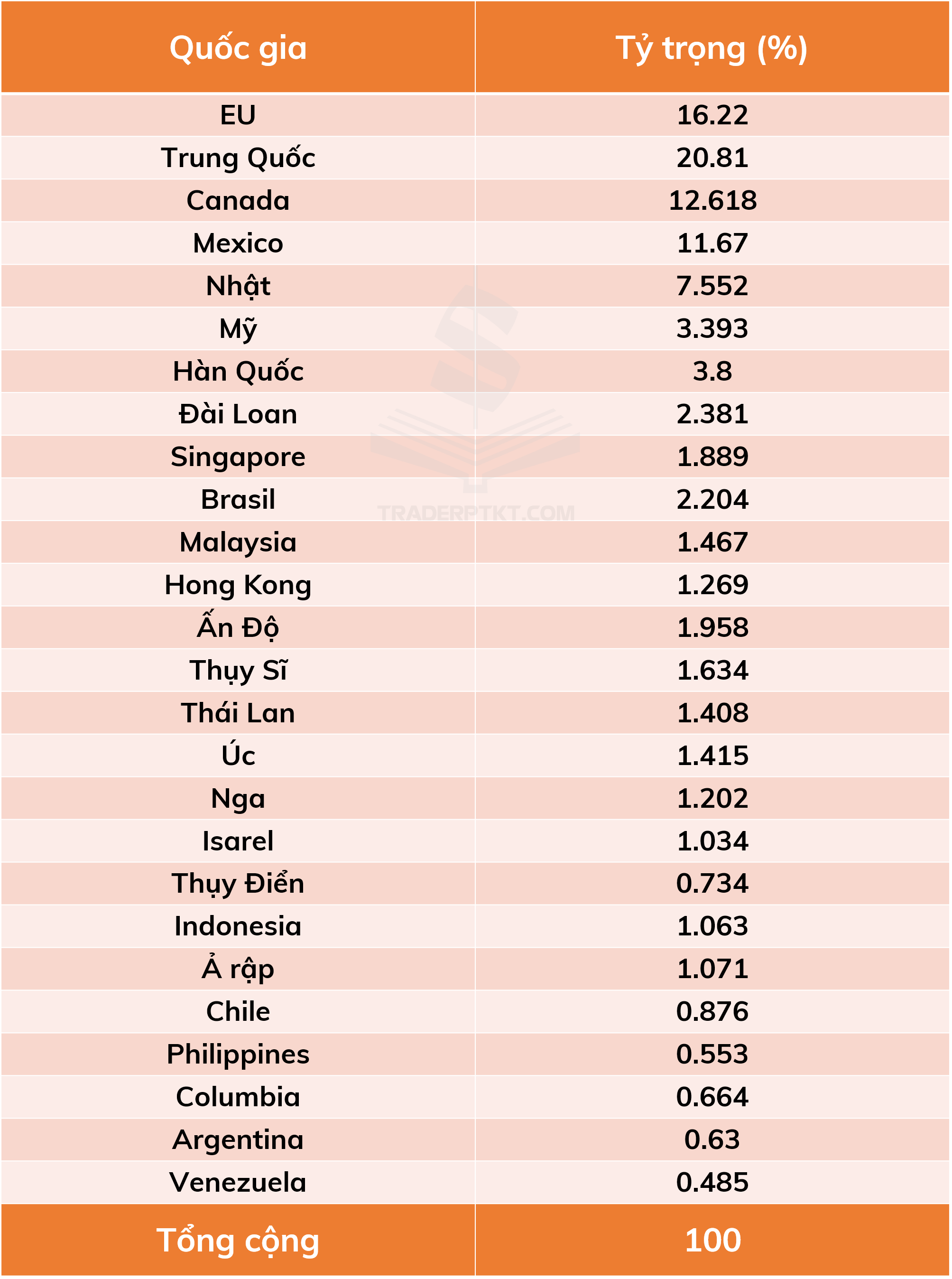

Ngoài chỉ số US DOLLAR INDEX ra thì còn có một loại chỉ số đồng Dollar được sử dụng bởi Cục Dự trữ Liên bang Mỹ (FED). Nó được gọi là Chỉ số USD theo trọng số thương mại (Trade Weighted US Dollar Index).

FED muốn tạo ra một chỉ số có thể phản ánh chính xác hơn giá trị của đồng USD so với các ngoại tệ khác dựa trên hàng hóa Mỹ cạnh tranh được so sánh với hàng hóa từ các nước khác. Nó được thành lập vào năm 1998 để giữ cập nhập liên tục với nền thương mại của Mỹ.

Đây là tỉ trọng hiện tại (tính theo %) của chỉ số:

Sự khác biệt chính giữa chỉ số USDX và chỉ số USD theo trọng số thương mại là rổ tiền tệ sử dụng và trọng lượng % tương đối của chúng.

Chỉ số dựa vào trọng số thương mại này bao gồm từ các quốc gia từ khắp nơi trên thế giới, trong đó có một số nước đang phát triển. Làm thế nào cho thương mại toàn cầu đang phát triển, chỉ số này có lẽ là một sự phản ánh tốt hơn về giá trị của đồng Dollar trên toàn cầu.

Chỉ số này được dựa trên dữ liệu thương mại hàng năm.

Tỷ trọng tính toán chỉ số này có thể xem tại đây:

http://www.federalreserve.gov/releases/H10/Weights.

Muốn xem dữ liệu lịch sử thì tìm hiểu tại đây:

http://www.federalreserve.gov/releases/h10/Summary/.

6. Áp dụng chỉ số USD Index (USDX) vào giao dịch

Chúng ta đều biết rằng hầu hết các cặp tiền tệ được giao dịch rộng rãi bao gồm EUR / USD, GBP / USD, USD / CHF, USD / JPY và USD / CAD.

Điều này có nghĩa là gì? Nếu bạn giao dịch bất kỳ của các cặp tiền tệ nào trong số trên, USDX đều có thể là điều tốt nhất mà bạn nên nghiên cứu đầu tiên.

Nếu bạn giao dịch những cặp tiền tệ khác, USDX sẽ cung cấp cho bạn một ý tưởng về sức mạnh tương đối của Dollar trên toàn thế giới. Trong thực tế, khi triển vọng thị trường của đồng Dollar không rõ ràng thì USDX cung cấp một hình ảnh rõ hơn.

Trong thế giới rộng lớn của ngoại hối, chỉ số USDX có thể được sử dụng như một chỉ số về sức mạnh của đồng Dollar

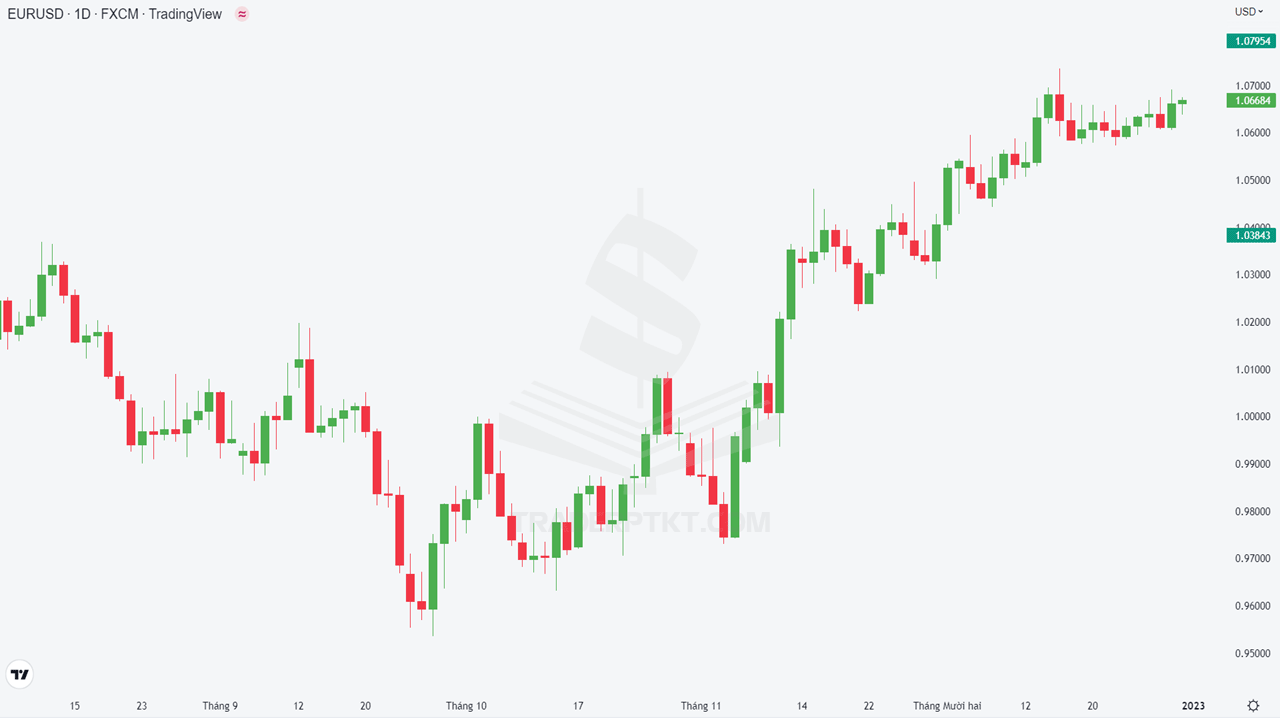

Chú ý: Biểu đồ EUR / USD là sẽ cho biểu đồ ngược lại so với USDX.

Nó giống như một hình ảnh phản chiếu. Nếu USDX đi lên, thì EUR/USD rất có thể đi xuống và ngược lại. Đây có thể là một sự trợ giúp lớn cho những người giao dịch EUR / USD.

Khi chỉ số USD tạo một bước di chuyển trên biểu đồ, thì bạn hãy tin tưởng là phần lớn nhà giao dịch sẽ đi theo hướng biến động đó. Cả hai chỉ số USDX và nhà giao dịch sẽ phản ứng chung với nhau. Sự đột phá ở cặp USD nào đó gần như chắc chắn sẽ tạo ra di chuyển trên USDX tương tự.

Tổng hợp tất cả, nhà giao dịch sử dụng USDX như là một chỉ số quan trọng cho sự định hướng đồng USD.

Lưu ý: Hãy luôn ghi nhớ vị trí của USD trong cặp bạn đang giao dịch.

Ví dụ: Nếu chỉ số USDX được củng cố và tăng lên, và bạn đang giao dịch EUR / USD.

USD mạnh sẽ hiển thị một xu hướng giảm trên biểu đồ EUR / USD.

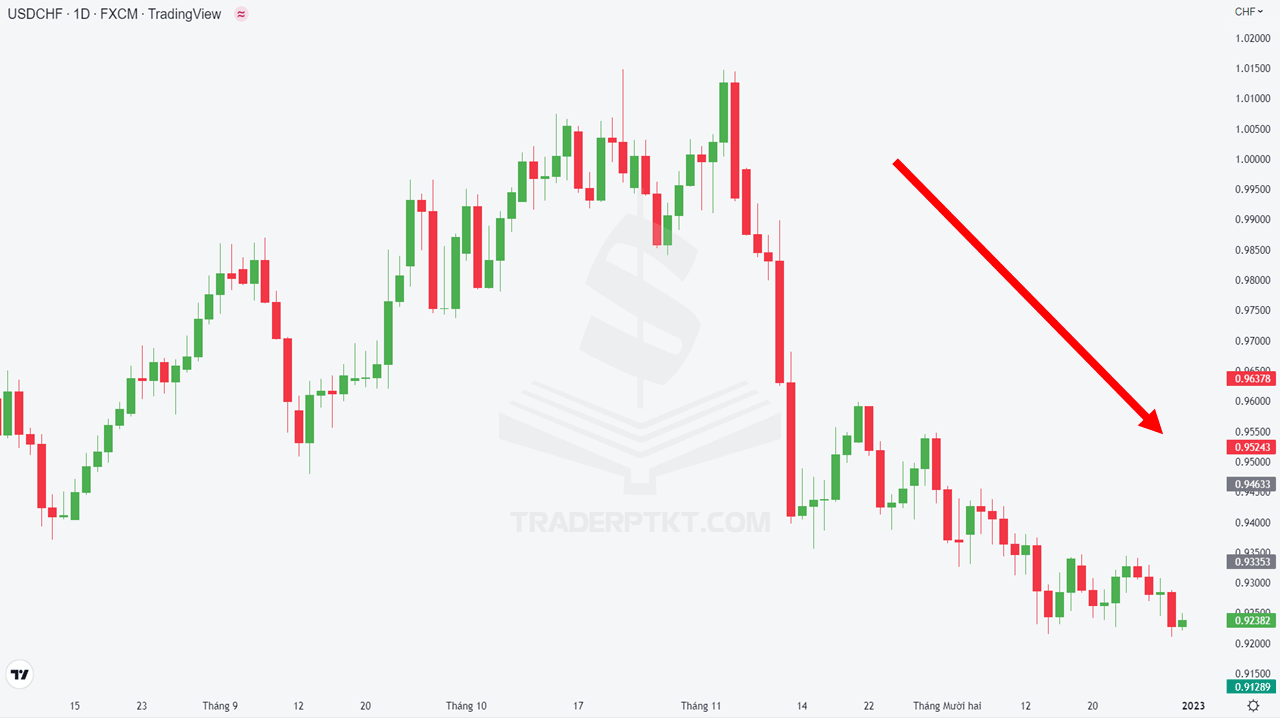

Nếu bạn đang giao dịch một cặp, mà trong đó đồng USD là đồng tiền trên, chẳng hạn như tỷ giá USD / CHF, sự gia tăng chỉ số USDX rất có thể sẽ thấy sự giảm điểm trong tỷ giá USD / CHF như hình dưới đây:

Dưới đây là 2 mẹo nhỏ, bạn nên luôn luôn ghi nhớ:

- Nếu USD là đồng yết giá (đồng tiền đứng trước trong cặp) (USD / XXX), chỉ số USDX và cặp tiền tệ khả năng lớn sẽ di chuyển cùng một hướng.

- Nếu USD là đồng định giá (đồng tiền đứng sau trong cặp) (XXX / USD), chỉ số USDX và cặp tiền tệ khả năng lớn sẽ di chuyển theo hướng ngược lại.

7. Thuyết “Đồng Dollar cười” (The Dollar Smile)

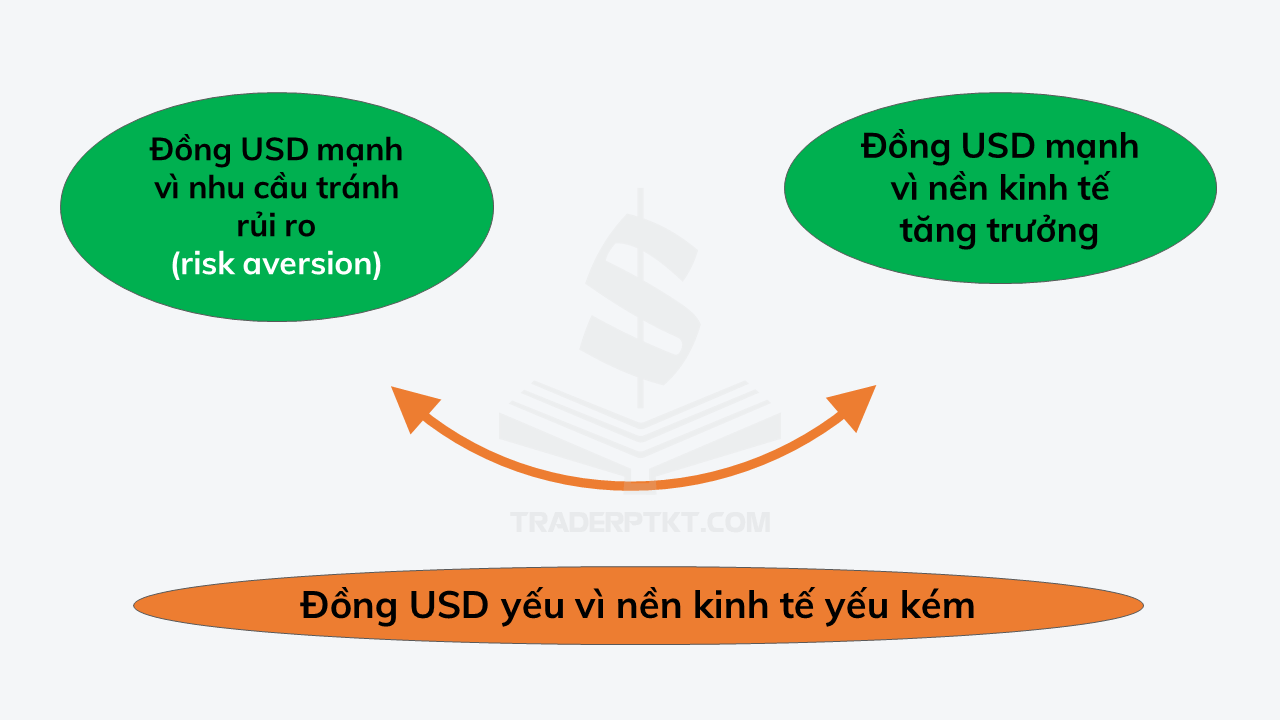

Có bao giờ bạn tự hỏi tại sao đồng Dollar luôn mạnh trong thời gian khó khăn và lẫn khi nền kinh tế đang bùng nổ không?

Trong thực tế, có một chiến lược gia kinh tế thông minh làm việc tại Morgan Stanley đã đưa ra một lý thuyết để giải thích hiện tượng này. Stephen Jen, một cựu chiến lược gia về tiền tệ và kinh tế, đã đưa ra một lý thuyết và đặt tên nó là “Lý thuyết Dollar Smile” (Dollar cười). Lý thuyết của ông mô tả 3 kịch bản chính chỉ đạo hành vi của đồng Dollar. Dưới đây là một minh họa đơn giản:

Kịch bản 1: Phần đầu của nụ cười cho thấy đồng Dollar được hưởng lợi từ lo ngại rủi ro, khiến các nhà đầu tư chạy trốn vào nơi “trú ẩn an toàn” như đồng Dollar (USD) và đồng Yên Nhật (JPY). Kể từ khi nhà đầu tư nghĩ rằng tình hình kinh tế toàn cầu không ổn định, thay vì do dự khi theo đuổi các tài sản rủi ro, họ sẽ mua đồng Dollar vốn ít rủi ro hơn bất kể điều kiện của nền kinh tế Mỹ.

Kịch bản 2: Dollar giảm xuống mức thấp mới. Phần dưới cùng của nụ cười phản ánh sự mờ nhạt của đồng bạc xanh cũng như nền kinh tế Mỹ vật lộn với sự yếu kém. Khả năng cắt giảm lãi suất kéo đồng Dollar xuống. Điều này dẫn đến thị trường không ngần ngại từ bỏ đồng Dollar. Khi này phần lớn các nhà giao dịch tập chung vào SELL và SELL,…

Kịch bản 3: Dollar được đánh giá cao do tăng trưởng kinh tế. Cuối cùng, một nụ cười bắt đầu hình thành khi nền kinh tế Mỹ nhìn thấy ánh sáng nơi cuối con đường. Sự lạc quan được phục hồi và có dấu hiệu phục hồi kinh tế xuất hiện, tình cảm đối với đồng Dollar bắt đầu tăng lên. Nói cách khác, đồng Dollar bắt đầu được đánh giá cao khi nền kinh tế Hoa Kỳ đạt được tăng trưởng GDP mạnh mẽ hơn và kỳ vọng lãi suất tăng vọt.

Lý thuyết này dường như đã được mang ra áp dụng khi cuộc khủng hoảng tài chính năm 2007 bắt đầu. Hãy nhớ lại khi đồng Dollar có một sức hút cực kì lớn ở đỉnh cao của suy thoái kinh tế toàn cầu? Đó là giai đoạn 1.

Khi thị trường cuối cùng đã chạm đáy tháng 3 năm 2009, các nhà đầu tư bất ngờ bật trở lại với các đồng tiền có lãi suất cao hơn, làm cho đồng đô la trở thành người chiến thắng của giải “đồng tiền tệ nhất năm” trong năm 2009.

Vì vậy, Thuyết “Dollar Smile” sẽ đúng? Chỉ có thời gian sẽ trả lời.

Trong mọi trường hợp, đây là một lý thuyết quan trọng để giữ trong tâm trí. Hãy nhớ rằng, mỗi quốc gia đều theo chu kỳ.

Phần quan trọng là xác định nền kinh tế đang ở phần nào của chu kỳ.

8. Mối tương quan liên thị trường

Trước khi chúng tôi chi tiết mối quan hệ giữa các cặp tiền tệ và Vàng (XAUUSD), chúng ta hãy lưu ý đầu tiên mà đồng Dollar và Vàng không hoàn toàn hòa hợp với nhau lắm.

Thông thường, khi đồng Dollar tăng, Vàng giảm và ngược lại.

Logic truyền thống ở đây là trong thời gian bất ổn kinh tế, các nhà đầu tư có xu hướng Bán đồng đô Dollar để Mua vào Vàng.

Không giống như các tài sản khác, Vàng duy trì giá trị nội tại của nó hay đúng hơn là giá trị khan hiếm tự nhiên của nó.

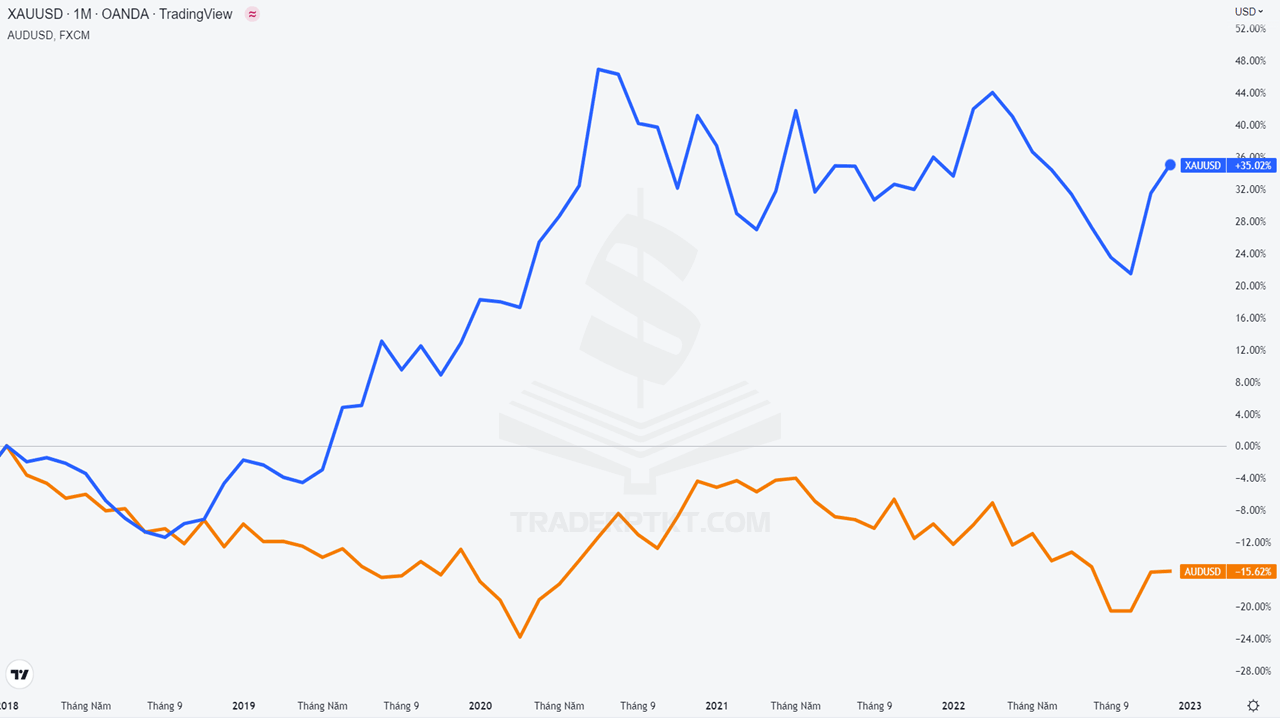

Vàng và cặp AUD / USD

Ngày nay, mối quan hệ nghịch đảo giữa đồng USD và Vàng vẫn còn mặc dù động lực đằng sau nó đã phần nào thay đổi.

Bởi vì đồng USD là tài sản đầu tư an toàn, bất cứ khi nào nền kinh tế Mỹ hoặc toàn cầu gặp nguy cơ, giới đầu tư thường sẽ Mua vào đồng bạc xanh này như một nơi trú ẩn an toàn. Tất nhiên, điều ngược lại sẽ xảy ra khi có những dấu hiệu về tăng trưởng kinh tế Hãy xem biểu đồ tuyệt vời này:

Hiện nay, Úc là nước khai thác Vàng lớn thứ ba thế giới. Điều này có nghĩa là, sản xuất Vàng thứ ba trên thế giới, cung cấp ra khoảng 5 tỷ USD giá trị Vàng mỗi năm!

Vàng có một mối liên hệ tích cực với cặp AUD/USD. Khi Vàng tăng, cặp AUD/USD tăng lên. Khi giá Vàng giảm, cặp AUD/USD cũng giảm. Trong lịch sử, cặp AUD/USD đã có tương quan thuận chiều lên đến 80% với giá Vàng.

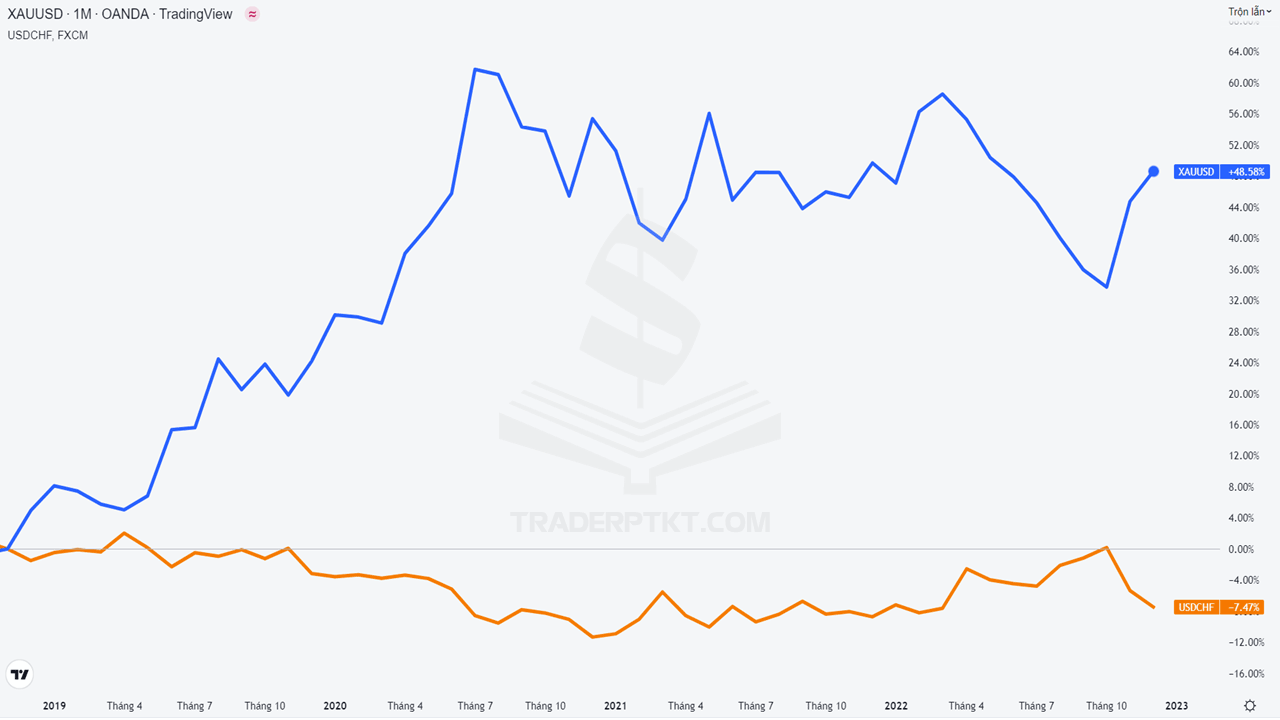

Dưới đây là một ví dụ khác về cặp USD/CHF:

Vàng và USD / CHF

Tiền tệ của Thụy Sĩ, đồng franc Thụy Sĩ, cũng có một liên kết mạnh mẽ với Vàng. Sử dụng đồng USD làm đồng tiền yết giá, tỷ giá USD/CHF thường tăng lên khi giá Vàng trượt xuống và ngược lại.

Không giống như dollar Úc, lý do tại sao đồng franc Thụy Sĩ di chuyển cùng với Vàng là bởi vì hơn 25% số tiền của Thụy Sĩ được đảm bảo bởi dự trữ Vàng.

Vàng có một mối tương quan nghịch với đồng USD/CHF.

- Khi Vàng tăng, USD / CHF giảm.

- Khi giá Vàng giảm thì USD/CHF đi lên.

Mối quan hệ giữa Vàng và tiền tệ chính chỉ là MỘT trong rất nhiều vấn đề mà chúng ta sẽ giải quyết.

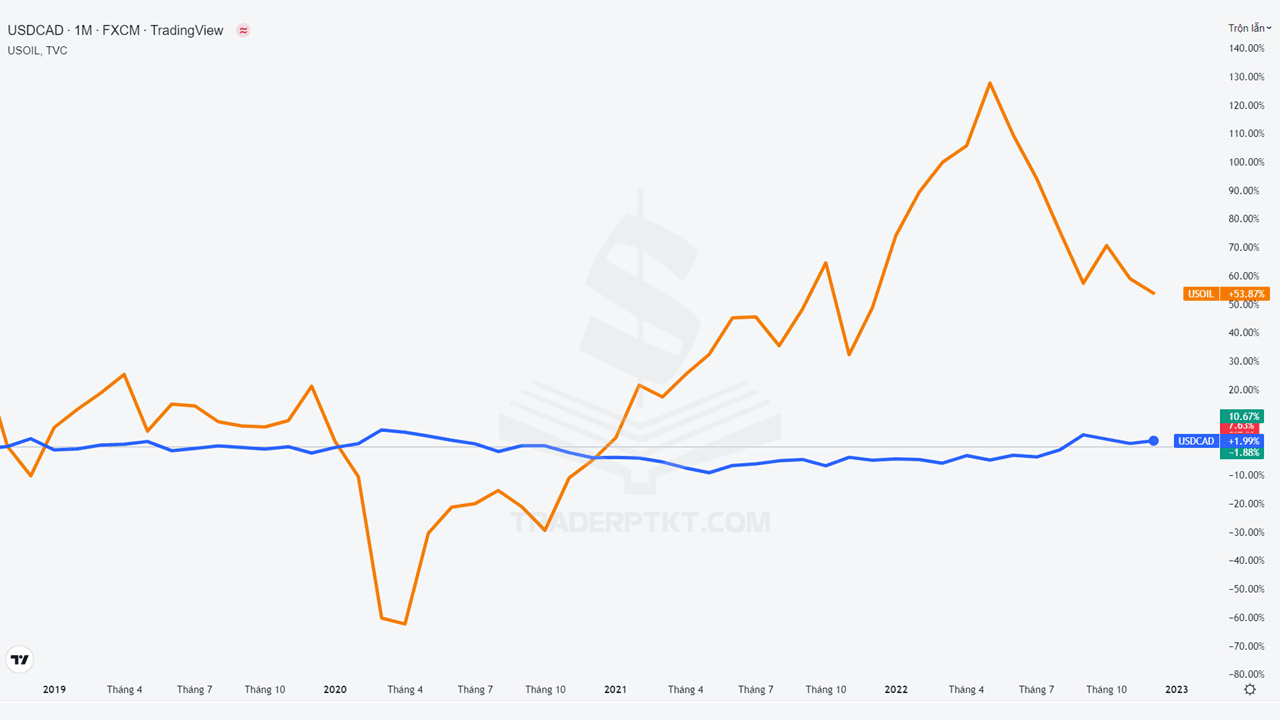

Ảnh hưởng của Dầu thô đến cặp USD/CAD

Như bạn đã biết, Dầu thô thường được gọi là “Vàng đen”. Vì Dầu là nguồn năng lượng chính của nền kinh tế toàn cầu. Tất cả các hoạt động sản xuất, vận tải, máy móc, … phần lớn cần đến Dầu.

Canada, một trong những nhà sản xuất Dầu hàng đầu thế giới, xuất khẩu khoảng 2 triệu thùng Dầu mỗi ngày sang Mỹ. Điều này làm cho Canada trở thành nhà cung cấp Dầu lớn nhất của Mỹ.

Với số lượng Dầu xuất xứ từ Canada lớn như vậy, nó tạo ra một lượng lớn nhu cầu về dollar Canada (CAD).

Ngoài ra, hãy lưu ý rằng nền kinh tế của Canada phụ thuộc vào xuất khẩu, với khoảng 85% lượng xuất khẩu đổ xuống phía nam Mỹ. Bởi vì điều này, USD / CAD có thể bị ảnh hưởng rất nhiều bởi cách người tiêu dùng Mỹ phản ứng với những thay đổi trong giá Dầu.

Cụ thể là, nếu nhu cầu của Mỹ tăng lên, các nhà sản xuất sẽ cần phải đặt Mua nhiều Dầu hơn để theo kịp với nhu cầu. Điều này có thể dẫn đến sự gia tăng giá Dầu, mà có thể dẫn đến sự sụt giảm trong giá USD / CAD.

Nếu nhu cầu của Mỹ giảm, các nhà sản xuất có thể quyết định thư giãn vì họ không cần phải thực hiện nhiều hàng hóa. Nhu cầu Dầu có thể giảm, có thể làm tăng giá USD/CAD.

Dầu có một mối tương quan nghịch với USD / CAD.

- Khi giá Dầu tăng, USD / CAD giảm.

- Khi Dầu giảm, USD / CAD tăng.

Một số nhà môi giới ngoại hối cho phép bạn giao dịch Vàng, Dầu và các Hàng hóa khác. Ở đó, bạn có thể dễ dàng mở biểu đồ lên từ phần mềm giao dịch của họ. Bạn cũng có thể theo dõi giá Vàng trên Bloomberg và cả giá Dầu nữa.

Lãi suất trái phiếu tác động đến biến động thị trường tiền tệ ra sao?

Trái phiếu là một chứng từ nhận nợ mà được gọi một cách lịch sự là “IOU nghĩa là I Own You” do một tổ chức phát hành khi cần thiết để vay tiền. Những thực thể, chẳng hạn như các chính phủ, thành phố, hoặc các công ty đa quốc gia, cần rất nhiều kinh phí để hoạt động nên họ thường cần phải vay từ các ngân hàng hoặc cá nhân như bạn. Khi bạn sở hữu một trái phiếu Chính phủ, có hiệu lực, Chính phủ đã vay tiền từ bạn.

Một khác biệt chính là trái phiếu thường có thời hạn quy định đến ngày đáo hạn, lúc đó, chủ sở hữu được trả lại tiền đã cho vay vào một ngày quy định sẵn. Ngoài ra, khi một nhà đầu tư mua trái phiếu của một công ty, anh ta được trả tiền với một mức lãi suất nhất định, còn được gọi là lãi suất trái phiếu, trong khoảng thời gian nhất định. Những khoản thanh toán lãi định kỳ thường được gọi là trả lãi suất định kỳ.

Lợi tức trái phiếu liên quan đến tỉ lệ lợi nhuận hoặc lợi nhuận trả cho trái chủ trong khi giá trái phiếu là số tiền người sở hữu phải trả để sở hữu trái phiếu.

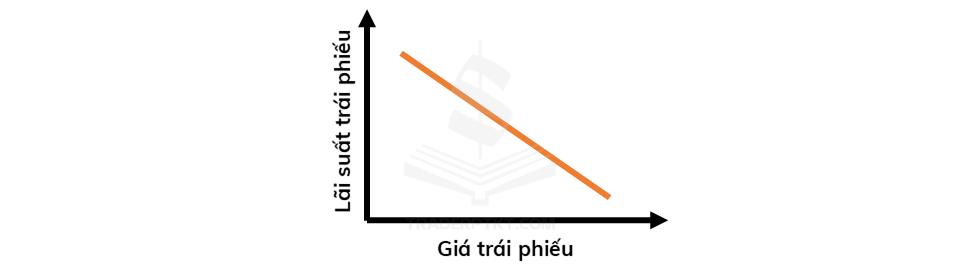

Giá trái phiếu và lãi suất trái phiếu được tương quan nghịch.

Khi giá trái phiếu tăng, lợi suất trái phiếu giảm và ngược lại. Luôn luôn ghi nhớ rằng mối quan hệ giữa các thị trường chi phối sự di chuyển giá tiền.

Trong trường hợp này, lợi suất trái phiếu thực sự được xem như là một chỉ số tuyệt vời để thể hiện sức mạnh của thị trường chứng khoán của một quốc gia, làm tăng nhu cầu về đồng tiền của quốc gia đó.

Ví dụ: Lợi tức trái phiếu Mỹ đánh giá hiệu quả hoạt động của thị trường chứng khoán Mỹ, qua đó phản ánh nhu cầu đối với Dollar.

Hãy xem xét một kịch bản: Nhu cầu đối với trái phiếu thường tăng khi nhà đầu tư lo ngại về sự an toàn của các khoản đầu tư cổ phiếu của họ. Rõ ràng như vậy sẽ đẩy giá trái phiếu lên cao hơn, nhờ mối quan hệ nghịch đảo này sẽ đẩy lãi suất trái phiếu xuống.

Khi ngày càng nhiều nhà đầu tư chuyển từ cổ phiếu và đầu tư rủi ro cao khác sang nhu cầu tăng lên đối với “các sản phẩm ít rủi ro” như trái phiếu Mỹ và nơi trú ẩn an toàn như đồng Dollar thì sẽ đẩy giá cả 2 thứ này cao hơn.

Một lý do khác mà chúng ta nên chú ý lợi suất trái phiếu chính phủ là nó hoạt động như một chỉ báo chung về hướng đi của lãi suất quốc gia và những sự kỳ vọng.

Ví dụ: ở Mỹ, bạn sẽ tập trung vào các trái phiếu kho bạc 10 năm. Khi lãi suất trái phiếu tăng là đồng USD tăng giá. Khi lãi suất trái phiểu giảm là đồng USD giảm.

Điều quan trọng là phải biết bản chất tại sao lãi suất trái phiếu tăng hoặc giảm. Nó có thể dựa trên kỳ vọng lãi suất hoặc nó có thể dựa trên sự bất ổn định và nhu cầu tìm sự an toàn của thị trường.

Sau khi hiểu được tại sao lãi suất trái phiếu tăng hay giảm thì có lẽ bạn đang nóng lòng muốn tìm hiểu cách thức để áp dụng điều này cho các giao dịch ngoại hối phải không. Hãy kiên nhẫn!!!!

Nhớ lại rằng một trong những mục tiêu của chúng ta trong kinh giao dich ngoại hối, là kiếm được cặp gồm một đồng tiền mạnh với một đồng tiền yếu dựa trên so sánh nền kinh tế của họ. Làm thế nào chúng ta có thể sử dụng lợi suất trái phiếu của mình để làm điều đó?

Tác động của sự chênh lệch lãi suất của 2 quốc gia lên cặp tiền giữa 2 nước đó

Bằng cách theo dõi và kỳ vọng chênh lệch lãi suất trái phiếu lãi suất thay đổi, bạn sẽ có suy nghĩ về các cặp tiền tệ khác nhau, lựa chọn xem nên đầu tư cặp nào.

Khi sự chênh lệch lãi suất trái phiếu giữa hai nền kinh tế dãn rộng ra, đồng tiền của quốc gia có lợi suất trái phiếu cao hơn sẽ tăng giá so với đồng tiền khác của các quốc gia có lợi suất trái phiếu thấp hơn.

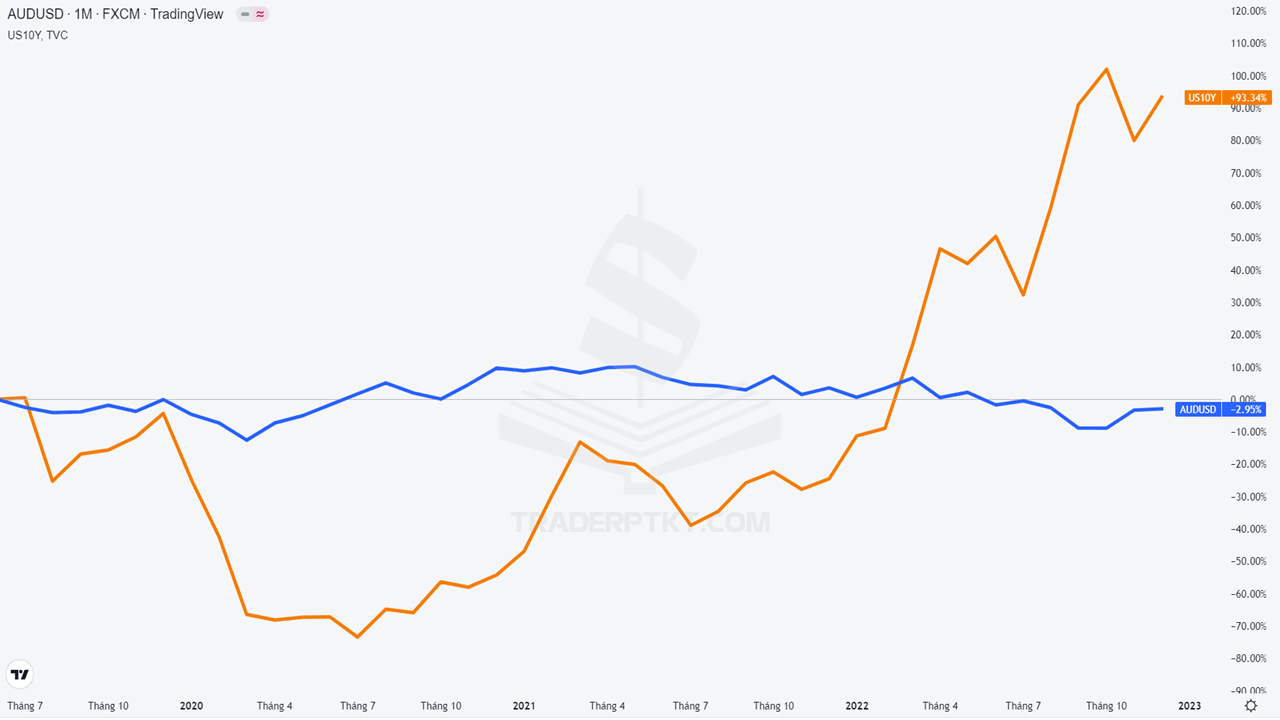

Có thể xuất hiện các trader đã thực hiện giao dịch ăn chênh lệch lãi suất (carry trade) tại đây. Khi chênh lệch lãi suất trái phiếu Úc và trái phiếu kho bạc Mỹ tăng, các nhà giao dịch bắt đầu mua AUD / USD.

Tại sao? Để tận dụng lợi thế của carry trade!

Tuy nhiên, khi Ngân hàng Dự trữ Úc bắt đầu cắt giảm lãi và chênh lệch trái phiếu bắt đầu thắt chặt, nhà đầu tư phản ứng bằng cách bán ra lại cặp AUD / USD vốn không còn mang lại lợi nhuận nữa.

Sự ảnh hưởng của chứng khoán thu nhập cố định đến biến động thị trường tiền tệ

Một bản tóm tắt nhanh chóng: Cho đến nay, chúng ta đã thảo luận về sự khác biệt trong tỷ suất lợi nhuận có thể được xem như là một chỉ báo về biến động của đồng tiền.

Như sự chênh lệch lãi suất trái phiếu hay chênh lệch lãi suất ngân hàng giữa hai nền kinh tế, đồng tiền với lãi suất hoặc lãi trái phiếu tốt hơn thường được đánh giá cao so với cái còn lại.

Cũng giống như trái phiếu, chứng khoán thu nhập cố định (fixed interest securities) thanh toán định kỳ theo một thời gian nhất định.

Các quốc gia trả lợi nhuận cao cho chứng khoán thu nhập cố định của họ sẽ thu hút đầu tư nhiều hơn

Điều này sau đó sẽ làm cho đồng nội tệ của họ hấp dẫn hơn so với các nền kinh tế khác vốn trả lợi nhuận thấp hơn trên thị trường thu nhập cố định của họ.

Ví dụ, hãy xem trái phiếu Anh và chứng khoán Châu Âu dưới đây nhé!

Nếu trái phiếu Châu Âu được cung cấp một tỷ lệ lợi tức thấp hơn so với chứng khoán Anh, nhà đầu tư sẽ không khuyến khích việc đưa tiền vào thị trường trái phiếu khu vực đồng EURo mà sẽ đặt tiền vào các tài sản có lợi tức cao hơn. Do đó, đồng EUR có thể suy yếu so với các đồng tiền khác, đặc biệt là GBP.

Hiện tượng này được áp dụng cho hầu như bất kỳ thị trường thu nhập cố định và cho bất kỳ tiền tệ. Bạn có thể so sánh lãi suất của chứng khoán có thu nhập cố định Brazil và của Nga để dự đoán hành vi của các thực tế và đồng Rúp. Hoặc bạn có thể nhìn vào chứng khoán thu nhập cố định của Ireland so với Hàn Quốc …

Vâng, bạn đã hiểu rồi đó.

Nếu bạn muốn thử so sánh thì số liệu về trái phiếu chính phủ và doanh nghiệp có thể được tìm thấy trên hai trang này:

- Bloomberg

- Trading Economics

Bạn cũng có thể kiểm tra các trang web chính phủ của một quốc gia cụ thể để tìm ra lợi suất trái phiếu hiện tại. Khá chính xác. Họ là chính phủ. Bạn có thể tin tưởng họ.

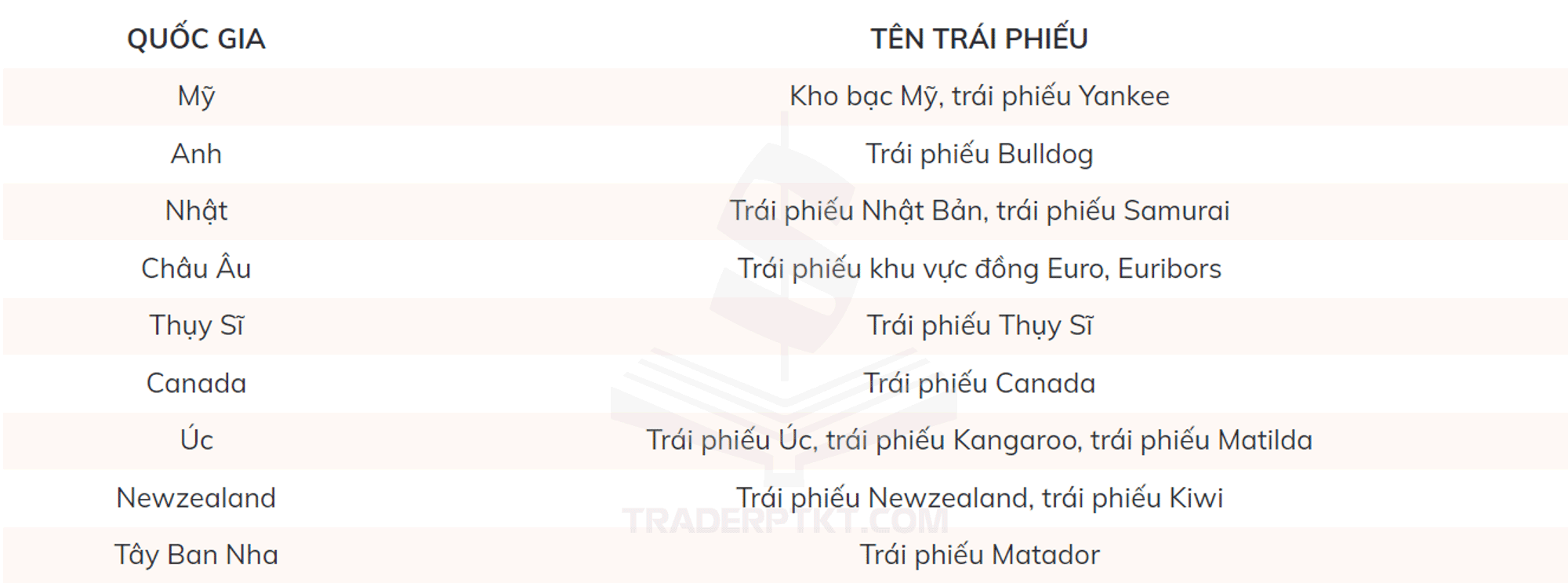

Thực tế thì hầu hết các quốc gia đều chào bán tría phiếu nhưng bạn chỉ nên chú ý đến các quốc gia chính yếu mà thôi

Dưới đây là một số trái phiếu phổ biến từ khắp nơi trên thế giới và biệt hiệu của họ:

Một số quốc gia cũng cung cấp trái phiếu với kỳ hạn khác nhau, vì vậy, chỉ cần chắc chắn rằng bạn đang so sánh với trái phiếu cùng kỳ hạn (như Anh 5 năm thì Châu Âu 5 năm), nếu không phân tích của bạn sẽ thất bại.

Rõ ràng bạn không muốn vậy, nhớ nhé!

9. Sử dụng thị trường vốn để giao dịch Forex

Thị trường ngoại hối và thị trường chứng khoán toàn cầu

Bạn có biết rằng thị trường chứng khoán cũng có thể được sử dụng để giúp đánh giá phong trào tiền tệ? Nói cách khác, bạn có thể sử dụng các chỉ số chứng khoán như một dự báo cho thị trường ngoại hối.

Dựa trên những gì bạn nhìn thấy trên truyền hình, những gì bạn nghe trên đài phát thanh, và những gì bạn đọc trên báo, có vẻ như thị trường chứng khoán là nơi thể hiện rõ ràng nhất tình hình tài chính.

Một điều cần ghi nhớ là để mua cổ phiếu từ một quốc gia cụ thể, trước tiên bạn phải có đồng nội tệ của nước đó.

Đầu tư vào cổ phiếu tại Nhật Bản, một nhà đầu tư châu Âu đầu tiên phải trao đổi EURo của mình (EUR) vào Yên Nhật (JPY). Nhu cầu này tăng lên đối với JPY làm cho giá trị của đồng Yên tăng giá. Mặt khác, bán EURo tăng nguồn cung cấp của nó, khiến giá trị của đồng EURo thấp hơn.

Khi triển vọng đối với thị trường chứng khoán được nhận định là tốt, thì tiền quốc tế chảy vào. Mặt khác, khi thị trường chứng khoán đang gặp khó khăn, các nhà đầu tư quốc tế lấy tiền của họ ra ngoài và tìm một nơi tốt hơn để neo đậu quỹ của họ.

Mặc dù bạn có thể không giao dịch cổ phiếu, là một nhà kinh doanh ngoại hối, bạn nên vẫn phải quan tâm đến thị trường chứng khoán ở các nước.

Nếu ở một quốc gia thị trường chứng khoán tốt hơn so với thị trường chứng khoán nước khác, thì bạn nên biết rằng tiền có thể sẽ được di chuyển từ quốc gia có thị trường chứng khoán yếu qua thị trường chứng khoán mạnh hơn.

Điều này có thể dẫn đến sự gia tăng trong giá trị của đồng tiền quốc gia có thị trường chứng khoán mạnh mẽ hơn, trong khi giá trị của đồng tiền có thể giảm giá cho các quốc gia có thị trường chứng khoán yếu.

Nhìn chung là: thị trường chứng khoán mạnh, tiền tệ mạnh mẽ; thị trường chứng khoán yếu, yếu tiền tệ. Quá liên quan còn gì nữa!

Nếu bạn mua tiền tệ từ quốc gia có thị trường chứng khoán mạnh mẽ hơn và bán ngoại tệ từ các quốc gia có thị trường chứng khoán yếu, thì bạn có khả năng kiếm đươc tiền đấy!

Không quá quen thuộc với các chỉ số cổ phiếu lớn trên thế giới? Đó là ngày may mắn của bạn! Dưới đây là một vài bí kiếp cho bạn:

Mối quan hệ giữa chứng khoán và ngoại hối

Có một vấn đề với việc sử dụng thông tin thị trường chứng khoán toàn cầu để đưa ra quyết định giao dịch trên thị trường ngoại hối là thị trường nào dẫn dắt thị trường nào? Trả lời câu hỏi này giống như bạn trả lời câu hỏi muôn đời của các triết gia “Cái nào có trước, con gà hay quả trứng?” Haha, quá khó chứ gì!

Nhưng cơ bản là thế này, khi thị trường chứng khoán trong nước tăng lên, niềm tin rằng quốc gia đó phát triển là tốt, dẫn đến một dòng tiền từ các nhà đầu tư nước ngoài đổ vào. Điều này có xu hướng tạo ra một nhu cầu đối với đồng nội tệ nước đó, làm tăng giá đồng nội tệ so với các ngoại tệ khác.

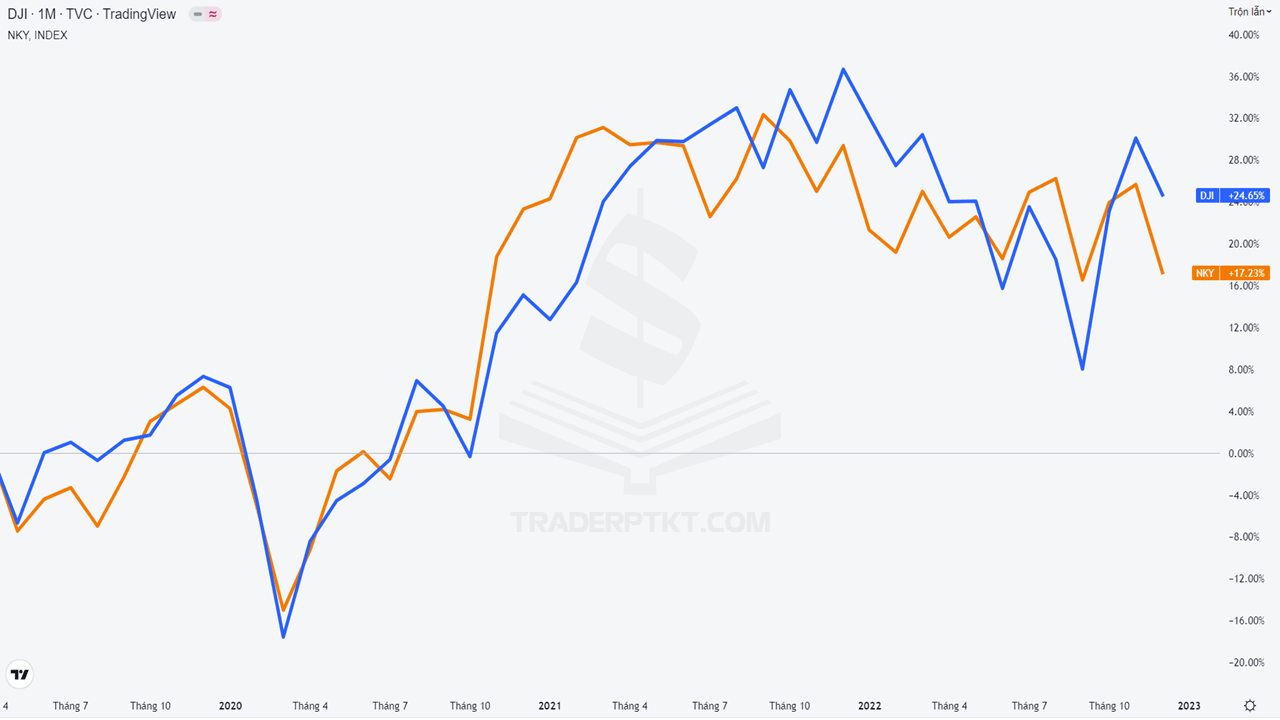

Và ngược lại, khi thị trường chứng khoán trong nước thê thảm, sự tự tin mất đi khiến các nhà đầu tư để chuyển đổi các quỹ đầu tư của họ trở lại vào đồng tiền nội tệ của họ, tức là bán đồng tiền đã mua vào để đầu tư ra. Ngoài ra, trong những năm gần đây các thị trường chứng khoán có vẻ có sự liên kêt với nhau. Đầu tiên, chúng ta hãy nhìn vào mối tương quan giữa các chỉ số trung bình công nghiệp Dow Jones và chỉ số Nikkei để xem thị trường chứng khoán trên toàn thế giới tác động tương đối với nhau.

Kể từ thời điểm chuyển giao thế kỷ, chỉ số Dow Jones và chỉ số Nikkei 225, chỉ số chứng khoán của Nhật Bản, đã di chuyển cùng nhau như những người yêu nhau, giảm và tăng cùng một lúc. Cũng lưu ý rằng đôi khi một chỉ số đi trước, tăng hoặc giảm đầu tiên trước khi được theo sau bởi các chỉ số khác. Bạn có thể nói rằng thị trường chứng khoán trên thế giới thường di chuyển theo cùng một hướng.

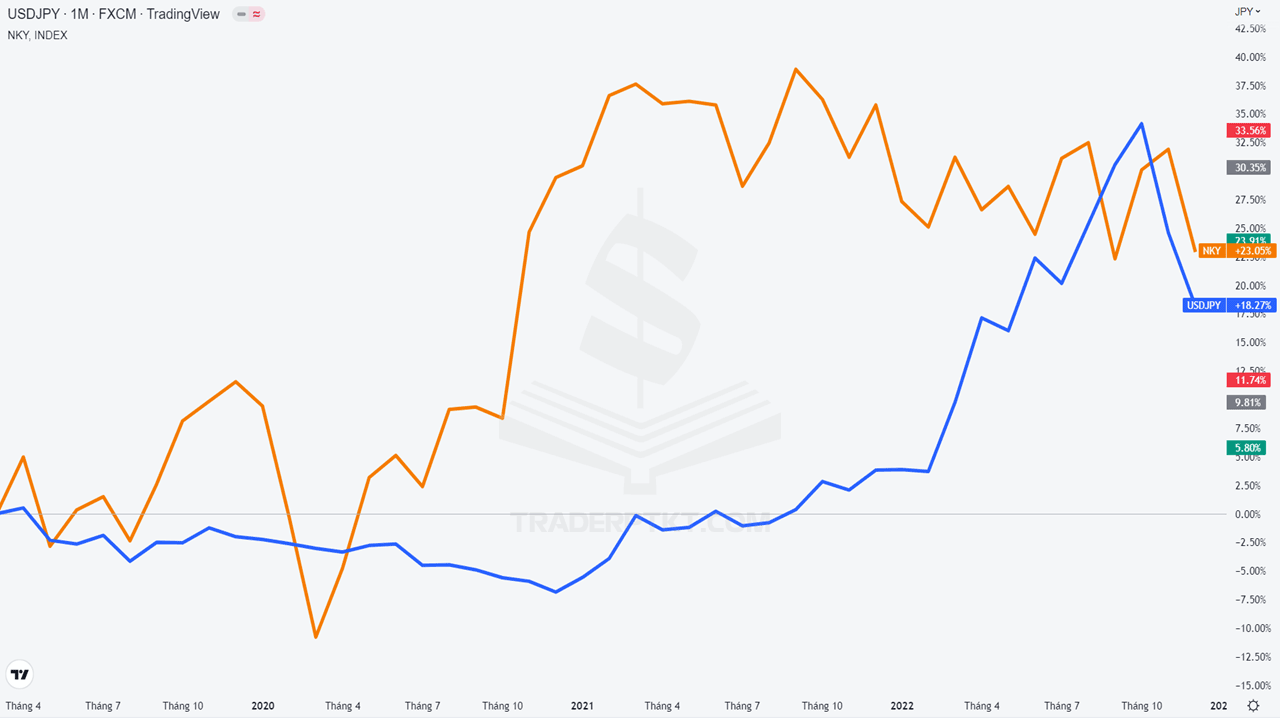

Tác động của thị trường chứng khoán đển thị trường Ngoại hối Nikkei và USD / JPY

Trước khi suy thoái kinh tế toàn cầu bắt đầu vào năm 2007, khi hầu hết các quốc gia chống chọi với việc nhiều quý liên tiếp tăng trưởng GDP âm. Chỉ số Nikkei và tỷ giá USD / JPY đang trong tình trạng tương quan nghịch.

Giới đầu tư tin rằng biểu hiện của thị trường chứng khoán Nhật Bản thể hiện sức khỏe của nước đó, vì vậy khi Nikkei tăng thì JPY tăng theo

Điều ngược lại cũng đúng. Bất cứ khi nào chỉ số Nikkei giảm thì USD/JPY lại tăng.

Khi khủng hoảng tài chính, các mối quan hệ chứng khoán và ngoại hối bắt đầu điên rồ lên, cứ như là Lindsay Lohan vậy.

Chỉ số Nikkei và USD/JPY được biết là di chuyển trái chiều, bây giờ di chuyển theo cùng một hướng! Ngạc nhiên phải không?

Ai lại nghĩ thị trường chứng khoán lại có liên can gì đó với thị trường ngoại hối? Có mà. Rồi bạn sẽ thấy.

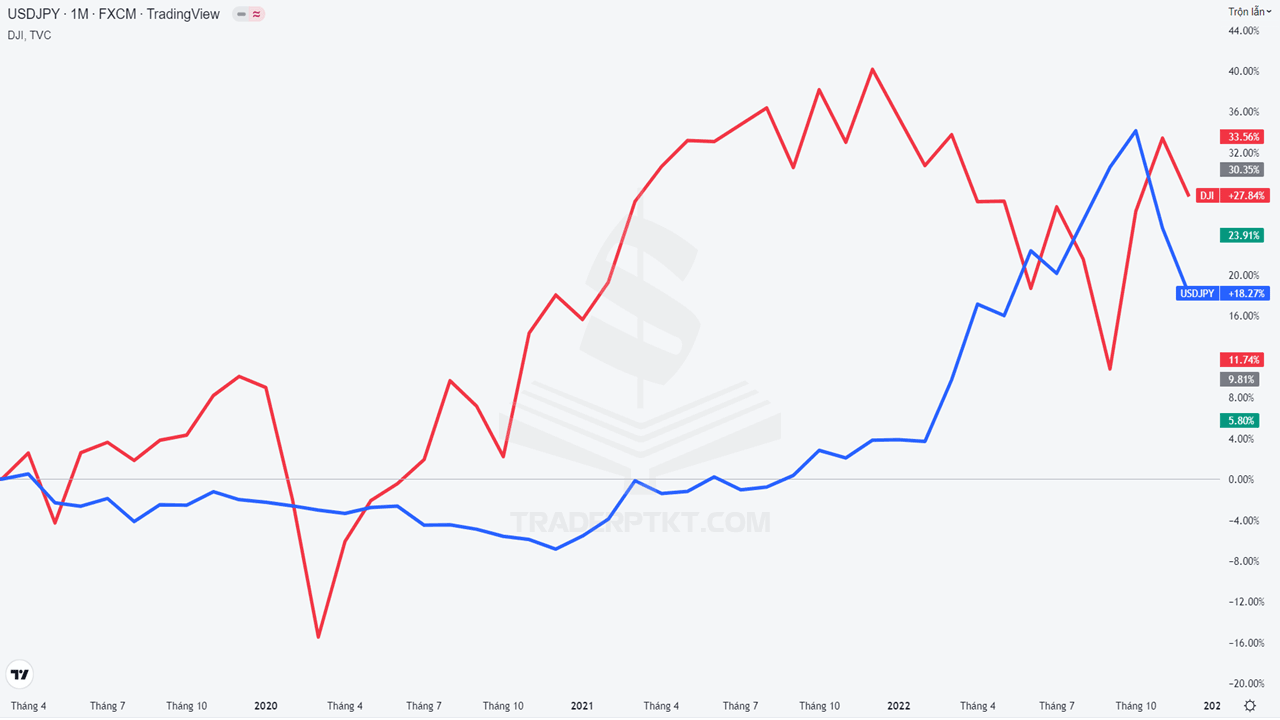

Tương quan giữa USD / JPY và chỉ số Dow Jones

Chúng ta hãy nhìn vào mối tương quan giữa USD/JPY và chỉ số Dow Jones. Dựa trên những gì bạn đã đọc trước đó, bạn có thể giả định rằng tỷ giá USD/JPY và chỉ số Dow Jones sẽ được tính tương quan cao.

Tuy nhiên, nhìn vào biểu đồ dưới đây sẽ cho bạn biết rằng không phải vậy. Tương quan giữa 2 món này không cao lắm.

Hãy nhìn vào chỉ số Dow Jones (đường màu đỏ).

Điều này như một lời nhắc nhở rằng mối tương quan chưa chắc đã là một điều gì đó chắc chắn. Chúng ta cần xem đến cả phân tích cơ bản, phân tích kỹ thuật và cả tâm lý thị trường nữa đó.

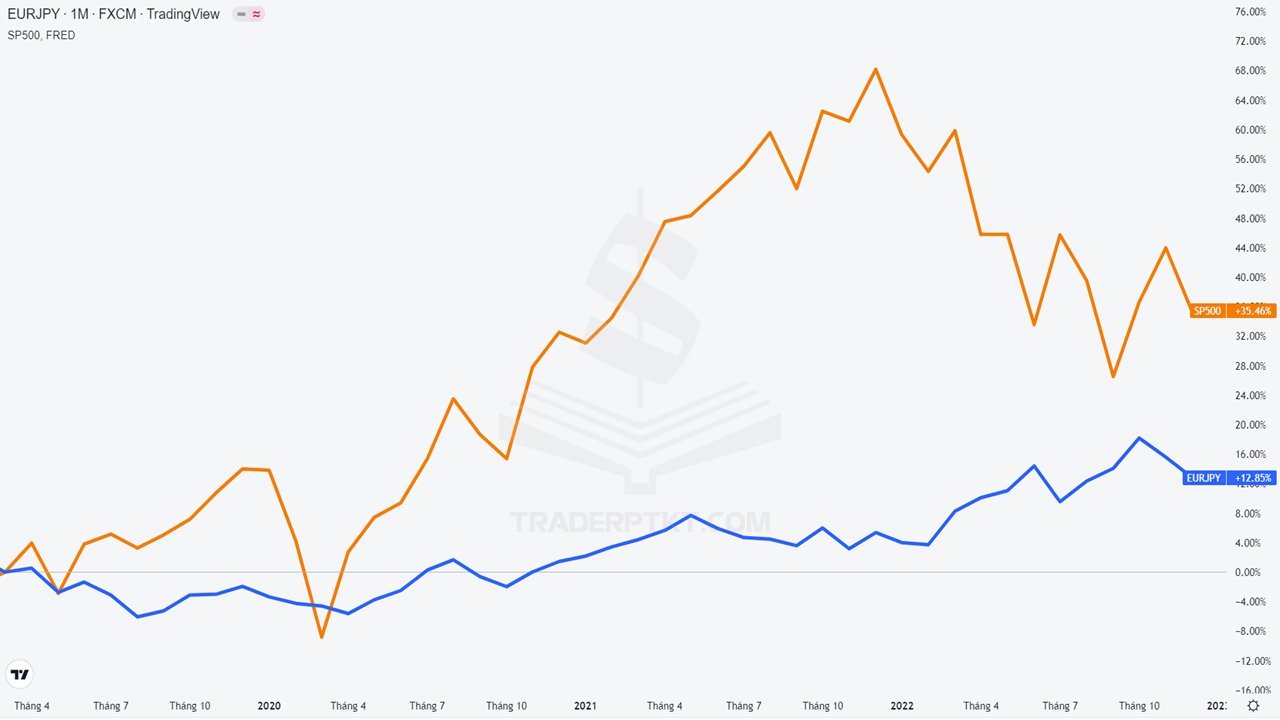

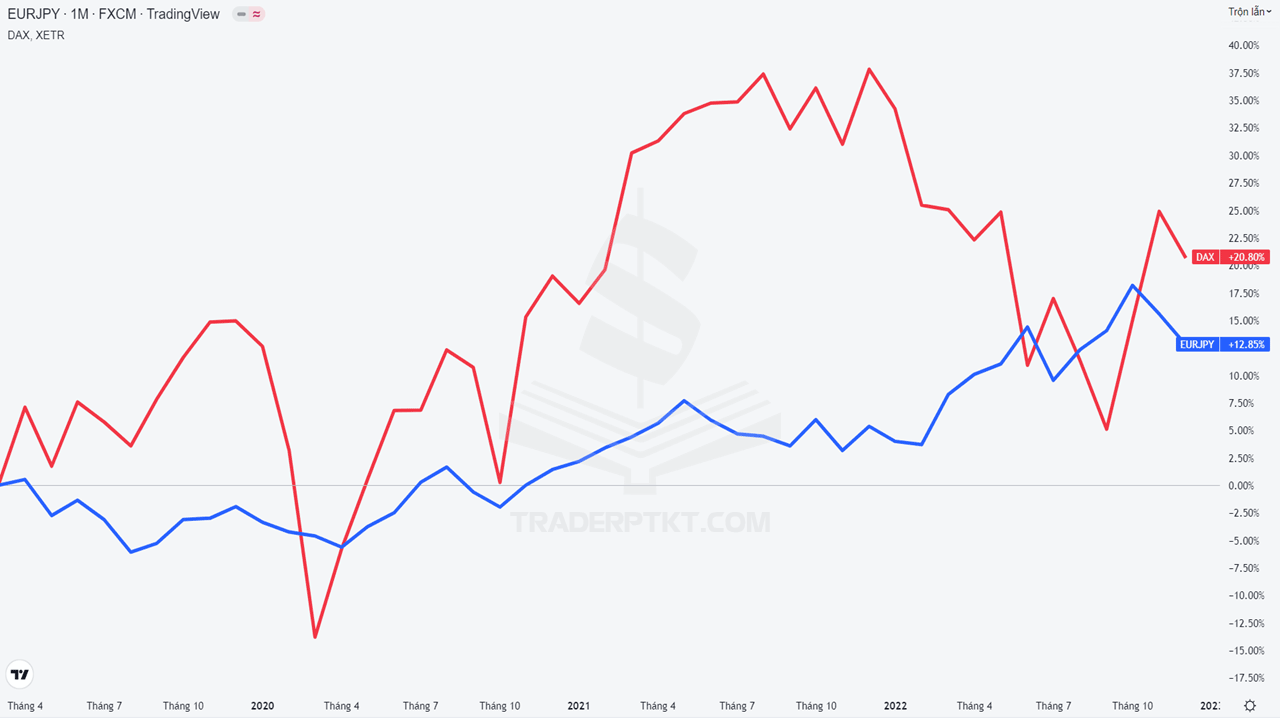

Dùng cặp EUR/JPY như một chỉ báo cho thị trường chứng khoán

Như đã đề cập trước, để một người nào đó đầu tư vào một thị trường chứng khoán, họ cần có đồng nội tệ nước đó để mua cổ phiếu.

Bạn có thể hình dung về tác động của thị trường chứng khoán như DAX (của Đức) lên các đồng tiền. Theo lý thuyết, khi nào DAX tăng, chúng ta có thể dự đoán là EUR sẽ tăng, do nhà đầu tư cần mua EUR để nhảy vào DAX.

Mặc dù sự tương quan là không hoàn hảo, thống kê cho thấy nó vẫn có sự chính xác nhất định.

Nghiên cứu của chúng tôi cho thấy EUR/JPY có tương quan cao với thị trường chứng khoán toàn cầu.

Bạn cần biết rằng đồng Yen, cùng với USD, được xem là các kênh đầu tư an toàn trong số các đồng tiền chính.

Khi nào lòng tin trên thị trường kinh tế toàn cầu giảm và trader sợ hãi, chúng ta sẽ thấy trader rút tiền ra khỏi thị trường chứng khoán, khiến cho các chỉ số chứng khoán như DAX hay S&P 500 giảm điểm.

Khi dòng tiền chảy ra khỏi chứng khoán, chúng ta sẽ thấy EUR/JPY giảm khi trader thoát ra.

Ở chiều ngược lại, khi tình hình sáng sủa lại và nhu cầu chịu rủi ro tăng lên, dân đầu tư lại đổ tiền lại vào chứng khoán và khiến EUR/JPY tăng giá.

Hãy xem biểu đồ bên dưới để thấy tương quan giữa EURJPY và DAX và SP 500.

Như những lý thuyết phân tích ở trên, điều diễn ra tương tự như mối quan hệ giữa DAX và cặp EUR/JPY dưới đây.

Có rất nhiều các mối tương quan liên thị trường giữa chứng khoán và ngoại hối, vì vậy, hãy làm một bản tóm tắt nhanh chóng. Sự biến động của các cặp tiền thường được thúc đẩy bởi mối quan hệ của nó với các loại hàng hóa khác, trái phiếu, và chỉ số chứng khoán.

»Hướng dẫn sử dụng chỉ báo RSI hiệu quả

Chúng ta phải công nhận một điều rằng là nền kinh tế Mỹ và giá trị đồng USD có sức ảnh hưởng đến toàn cầu. Vì vậy khi xem xét và phân tích tài chính chúng ta luôn luôn và ưu tiên quan tâm đến chỉ số USD Index lên hàng đầu.

Còn rất nhiều viết kiến thức khác ở những phần tiếp theo về Forex sẽ được Đội Ngũ TRADERPTKT.COM tổng hợp lại và gửi đến các bạn. Mong các bạn đón xem!