Có rất nhiều người khi tham gia giao dịch trên thị trường thường hay bị cháy tài khoản hoặc thua lỗ. Những công sức, thành quả trong nhiều tuần hoặc thậm chí nhiều tháng có thể bị mất chỉ bởi một quyết định mang tính cảm tính không có phương pháp quản lý vốn tốt. Một điều cơ bản trong giao dịch hoặc đầu tư là tránh việc đưa ra các quyết định mang tính cảm tính.

» Khóa học Quản lý vốn cho thị trường tài chính Forex, Bitcoin và Chứng khoán

Trong rủi ro tài chính, các yếu tố cảm xúc chiếm một phần đáng kể. Bạn cần phải kiểm soát được chúng để không ảnh hưởng đến các quyết định đầu tư và giao dịch của bạn. Đây là lý do tại sao việc tuân theo các bộ quy tắc vạch ra lại hữu ích trong các hoạt động đầu tư và giao dịch.

Hãy gọi những quy tắc này là hệ thống giao dịch. Mục đích của hệ thống này là quản lý rủi ro, nhưng quan trọng không kém là giúp loại bỏ các quyết định không cần thiết. Hệ thống giao dịch của bạn sẽ không cho phép bạn đưa ra các quyết định vội vàng và bốc đồng.

1. Quản lý vốn là gì?

Giao dịch thành công đòi hỏi sự kiên nhẫn, tư duy đúng đắn, thích ứng nhanh với sự thay đổi của thị trường và hàng loạt các phẩm chất khác. Như mọi ngành nghề, trong giao dịch Forex, Chứng khoán, Crypto bạn cần có kế hoạch cụ thể, đặc biệt việc quản lý vốn hiệu quả là một phần vô cùng quan trọng trong kế hoạch. Một kế hoạch giao dịch hoàn chỉnh sẽ cho bạn biết khi nào nên vào lệnh, khi nào nên thoát lệnh. Quản lý vốn hiệu quả là một phần sống còn của bức tranh thị trường tài chính.

Nguồn vốn là gì? Thế nào là quản lý vốn?

Nguồn vốn chính là tiền. Cụ thể, đó là nguồn tiền bạn dự định sẽ đầu tư vào các sàn giao dịch. Với mức ngân sách được tính toán trước, các nhà đầu tư sẽ được cung cấp một phạm vi để đánh giá khả năng tồn tại của họ trong các chiến dịch đầu tư. Nguồn vốn không chỉ giúp phơi bày rủi ro và sự không chắc chắn của các chiến dịch khác nhau, mà còn giúp kiểm tra các khoản đầu tư lỗ hay lãi một cách hiệu quả.

Việc xác định được mức độ tài chính của bạn, mức độ chấp nhận rủi, lợi nhuận kỳ vọng củng là điều hết sức quan trọng với bạn. Vì sau này nó có thể là một phần ảnh hướng đến tâm lý, quá trình giao dịch của bạn. Bạn nên hiểu rõ vấn đề này và xác định cho mình một kế hoạch tài chính rõ ràng trước khi tham gia vào Đầu tư.

Quản lý nguồn vốn là một sự kiểm soát hiệu quả các khoản chi tiêu vốn. Từ đó, đưa ra được những quyết định giao dịch tối ưu nhất cho kế hoạch phát triển đầu tư lâu dài.

Những kinh nghiệm Quản lý vốn mà bạn cần phải biết

Để giao dịch tốt trên thị trường tài chính Forex, Vàng, Bitcoin và Chứng khoán điều mấu chốt để quyết định đến thành công của bạn đó là việc bạn quản lý vốn như thế nào? Việc quản lý vốn thật sự không hề đơn giản. Có rất nhiều các nhà giao dịch mới khi tham gia thị trường không nhận biết được điều này, đã dẫn đến những mất mát thua lỗ rất đáng tiếc. chúng tôi chia sẻ với bạn một số kinh nghiệm dưới đây để bạn có thể hình dung được phần nào tâm quan trọng của việc quản lý vốn trong giao dịch.

- Luôn định trước số tiền bạn có thể mất

- Tránh việc giao dịch quá nhiều

- Hãy thực tế với tình hình tài chính và thị trường

- Thừa nhận khi bạn bị sai và mắc phải những sai lầm

- Chuẩn bị cho điều tồi tệ nhất có thể xảy ra của thị trường

- Xác định các điểm thoát lệnh trước khi tham gia vào thị trường

- Sử dụng dừng lỗ một cách thật sự kỷ luật

- Nghỉ ngơi sau chuỗi thắng hoặc thua liên tiếp

- Tôn trọng và hiểu đòn bẩy, nên biết sử dụng khi nào là hợp lý

- Nghĩ đến những giao dịch dài hạn

2. Những phương pháp Quản lý vốn phổ biến hiện nay

Thực tế, mỗi Trader có một phương pháp khác nhau để Quản lý vốn trong giao dịch của mình. Nó phụ thuộc vào rất nhiều yếu tố khác liên quan như:

- Hệ thống giao dịch như thế nào?

- Mức độ chịu đựng rủi ro cao hay thấp?

- Kỳ vọng lợi nhuận đạt được lớn hay nhỏ?

- Tình hình tài chính mạnh hay yếu?

- Giao dịch ngắn hạn, trung hạn hay dài hạn

Tất cả những yếu tố trên đều ảnh hưởng đến quyết định chọn cho mình một phương pháp Quản lý vốn phù hợp nhất. Dưới đây là một số phương pháp phổ biến hiện nay:

2.1. Phương pháp quản lý vốn bình quân giá lên (DCA)

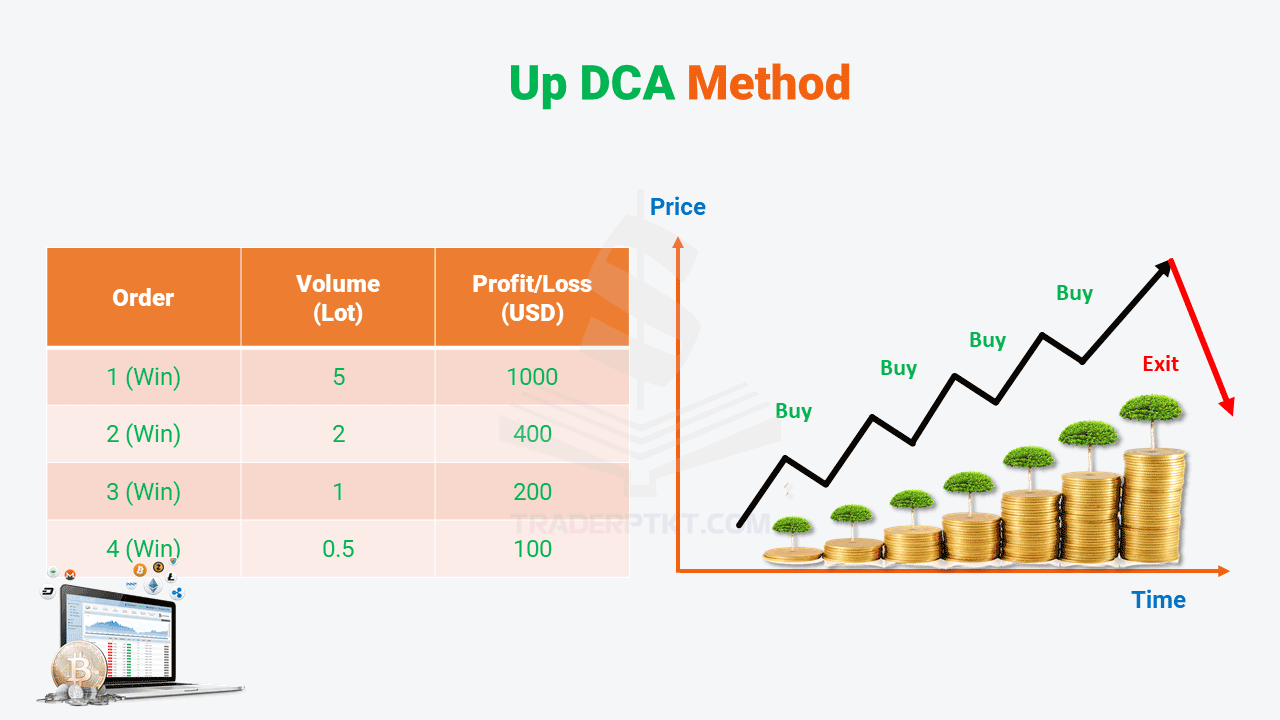

Bình quân giá lên được biết như là chiến lược bồi thêm lệnh khi đang thắng. Nói rõ hơn, một khi lệnh đầu tiên bạn đã có lợi nhuận, chúng ta sẽ thêm lệnh vào để tài khoản tăng nhanh hơn.

Ưu điểm

- Lỗ tiềm năng sẽ khá nhỏ bởi vì lệnh đầu tiên vào không lớn. Chỉ khi lệnh đầu tiên có lời chúng ta mới tăng khối lượng.

- Đặc biệt với các hệ thống Trend Following như Turtle Concept. Bình quân giá lên sẽ làm khuếch đại tài khoản. Trend càng dài, lợi nhuận càng cao.

Hạn chế

- Khó có thể tìm ra một mức giá tối ưu và hợp lý cho những lệnh tiếp theo. Hơn nữa, một khi giá đảo chiều, lời biến thành lỗ sẽ khá nhanh nếu chúng ta vào hết lệnh.

- Để đối phó với vấn đề này, lệnh đầu tiên nên cho một khối lượng lớn, các lệnh sau sẽ giảm dần khối lượng lại. Như thế, phần lời của lệnh đầu tiên đủ bù cho phần lỗ của tất cả các lệnh tiếp theo một khi giá đảo chiều lại mà chưa phạm vào lệnh đầu.

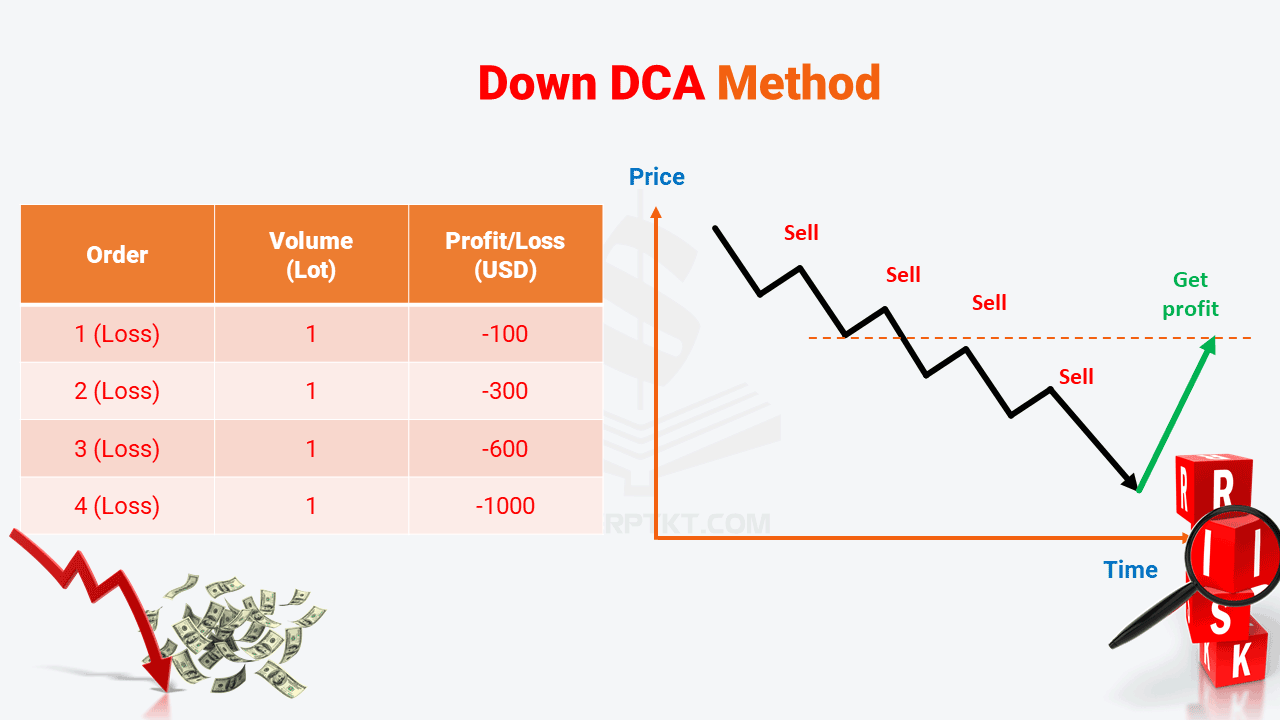

2.2. Phương pháp quản lý vốn bình quân giá xuống (gồng lỗ)

Phương pháp này được gọi là “thêm lệnh thua” hay từ chuyên ngành gọi là bình quân giá xuống và hiện đang gây tranh cãi rất nhiều bởi các Traders. Nó ngược lại với bình quân giá lên bởi vì lệnh của bạn ngược với hướng bạn kỳ vọng.

Ví dụ bạn đã vào lệnh mua nhưng giá lại xuống, bạn nghĩ nó sẽ lên, bạn mua thêm vào ở mức thấp hơn. Nó lại xuống, bạn lại mua thêm ở mức thấp hơn nữa. Cuối cùng giá lên thì bạn ăn rất đậm.

Ưu điểm

- Như đã nói ở trên, bạn có thể ăn đậm khi sau cú ngược ngắn hạn. Giá đi theo đúng những gì bạn kỳ vọng.

- Ngay cả khi không về đúng điểm huề vốn ban đầu. Nhưng giá có hồi ngược về hướng ban đầu một chút thì những lệnh về sau sẽ cứu được những lệnh trước.

Hạn chế

- Phương pháp này thường xuyên bị lạm dụng (nhất là chứng khoán VN, nhà đầu tư rất thích bình quân giá xuống, để rồi nhận cái kết “mỹ mãn”), đặc biệt là Trader mới. Lý do là khi bị thua lỗ, họ thường có tâm lý muốn trade thêm, một mặt kỳ vọng thị trường tăng, một mặt muốn tìm cái gì đó làm cứu cánh.

- Những Trader tùy tiện mở lệnh như vậy thường bất chấp các quy tắc và kế hoạch trading. Đây là điều tối kỵ trong cái nghề này. Lý do tại sao trader mới thường thua lỗ cũng chính là họ sử dụng phương pháp này một cách vô thức và không có chiến lược.

- Bình quân giá xuống không phải là không tốt nhưng nó không dành cho Trader mới hoặc những Trader thiếu kỷ luật và để tâm lý tiêu cực chi phối khi vào lệnh.

2.3. Phương pháp quản lý vốn Martingale

Cách tiếp cận Martingale thì chắc chắn ai cũng biết. Không chỉ vậy nó còn được bàn luận xôm tụ ở tất cả các diễn đàn và cũng nhận được nhiều nhận định trái chiều như phương pháp bình quân giá xuống.

Về cơ bản, sau khi thua lỗ, trader sẽ gấp đôi khối lượng giao dịch lên để vừa bù lại phần lỗ trước vừa lấy phần lời còn lại. Nếu lệnh thứ 2 cũng lỗ, sẽ có lệnh thứ 3 với khối lượng gấp đôi lệnh thứ 2, và cứ như thế cho đến khi có 1 lệnh lời.

Ưu điểm

Tất cả các lệnh lỗ sẽ được giải quyết hết chỉ bằng 1 lệnh lời.

Hạn chế

- Tài khoản của bạn có đủ lớn để vào lệnh liên tiếp và mỗi lệnh càng ngày càng lớn hay không? Đây là vấn đề về rủi ro. Về dài hạn, tất cả trader sẽ phải trải qua một chuỗi thua lỗ. Và chỉ cần một lệnh có khối lượng quá lớn bị dính stoploss cũng đủ để quét bay số dư trong tài khoản.

- Nếu traders có sở thích báo thù thị trường và liên tục vào lệnh một cách mù quáng mà còn áp dụng thêm phương pháp nhồi lệnh này thì có lẽ kịch bản còn tồi tệ hơn quan điểm phía trên.

- Bắt đầu với 1% rủi ro cho 1 lệnh, 1 trader thua lỗ sẽ phải dọn dẹp chiến trường của mình bằng 8 lệnh.

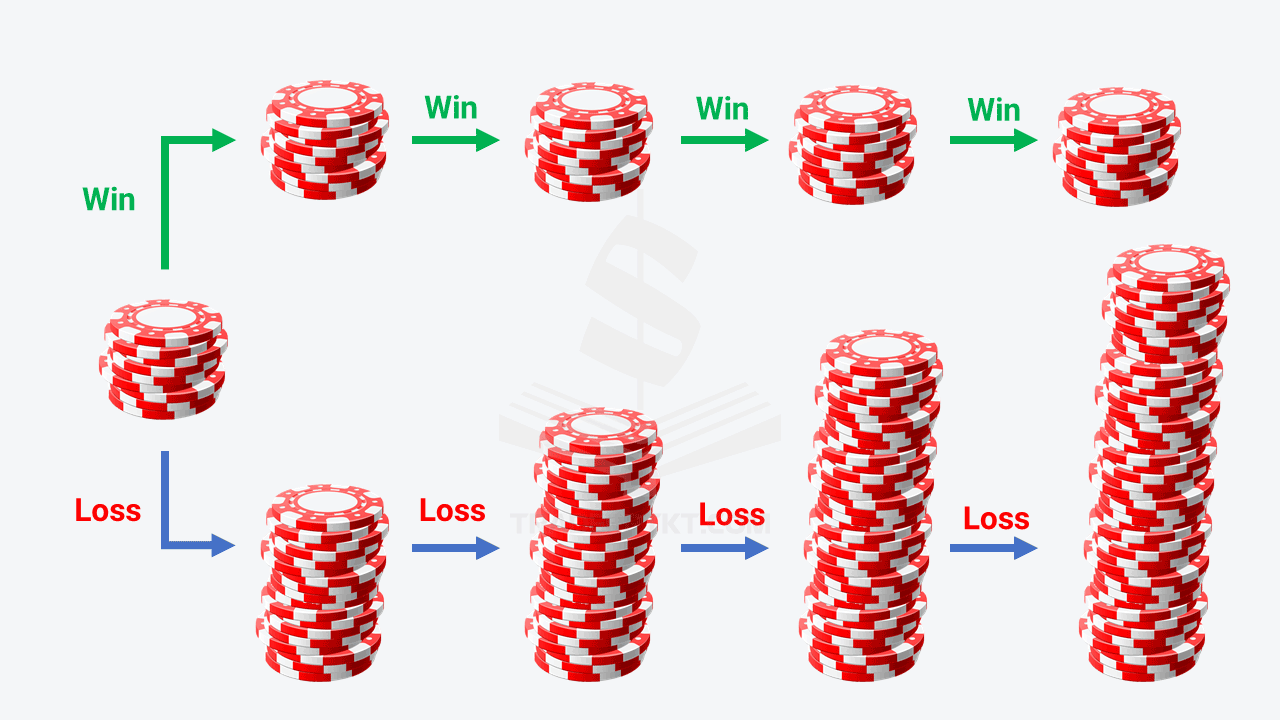

2.4. Phương pháp Quản lý vốn Anti – Martingale

Anti-Martingale loại bỏ rủi ro trong phương pháp thuần Martingale. Ngược lại với Martingale thông thường, khi thua lỗ, trader không được gấp đôi khối lượng. Nhưng khi lời liên tục, họ sẽ gấp đôi khối lượng cho lượt trade tiếp theo. Tư duy đằng sau phương pháp này là sau mỗi chiến thắng, chúng ta lại có phần tiền miễn phí (phần lời) để dành bù lỗ cho lệnh trade tiếp theo.

Ví dụ. Một trader có R:R=1:2 và lời được $200 khi anh ấy tuân thủ 1% rủi ro cho tài khoản $10,000. Lần vào lệnh tiếp theo, anh ta đặt rủi ro là $200 (tức là 1.96% của $10,200). Anh ấy tiếp tục thắng và lời được $400, lúc này tài khoản có $10,600. Anh ấy sẽ lấy $600 ($400 + $200) lời đó đem trade tiếp, lúc này rủi ro là 5.7%.

Rõ ràng, ta thấy anh ta đã tăng dần rủi ro của mình lên từ 1% lên 5.7% sau 3 lệnh trade.

Ưu điểm

Traders có thể ăn dày nếu gặp 1 chuỗi lời liên tục.

Hạn chế

Chỉ một lần thua lỗ là quét sạch mọi thành quả trước đó. Để cải thiện hạn chế này, trader chỉ nên gấp rưỡi hoặc 1.2; 1.3 chứ không nên gấp đôi. Ít ra chúng ta vẫn còn thấy được lợi nhuận sau một con “thiên nga đen” chẳng hạn.

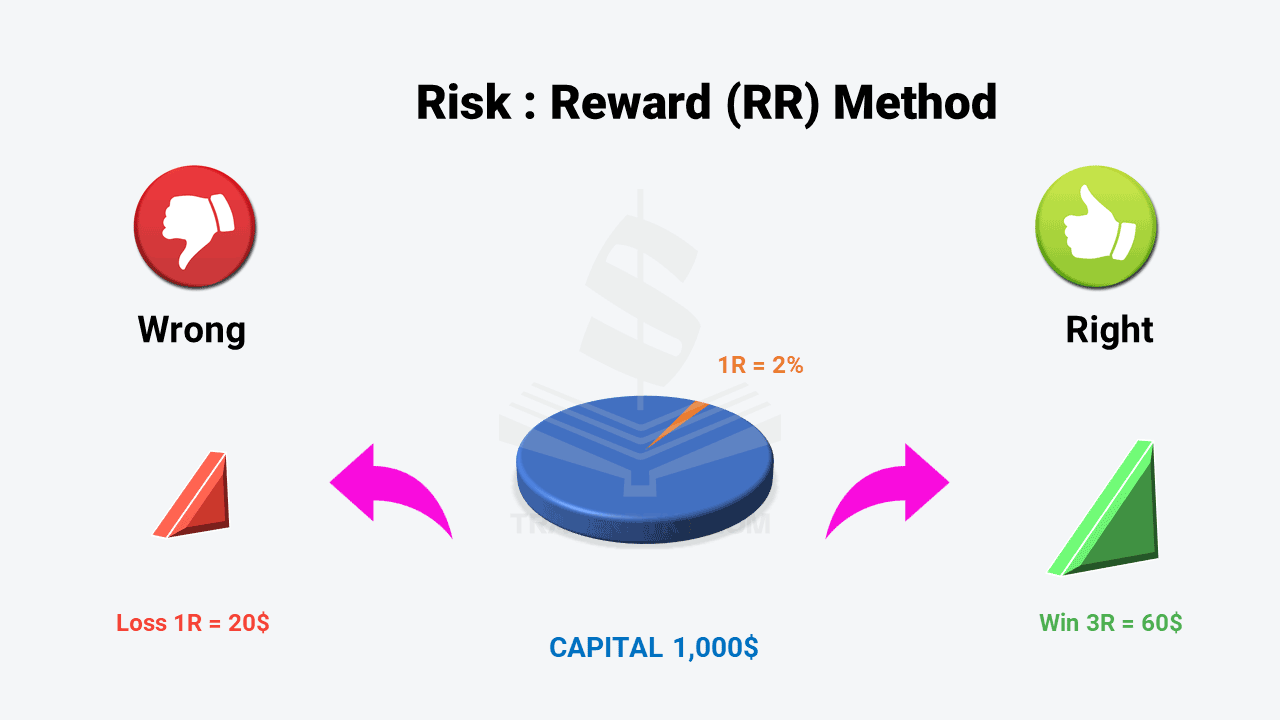

2.5. Phương pháp Quản lý vốn cố định theo tỉ lệ R:R

Phương pháp tỷ lệ cố định chủ yếu là dựa vào yếu tố lợi nhuận. Khi xác định được mức lợi nhuận của mình, người trader mới biết được nên vào lệnh bao nhiêu.

Ví dụ, một Trader có thể bắt đầu giao dịch và chọn Delta = $1000. Mỗi khi tài khoản tăng thêm $1000, anh ta sẽ tăng khối lượng giao dịch thêm 1 lot chẳng hạn. Đó là Phương pháp quản lý vốn dựa trên lợi nhuận.

Ưu điểm

Chỉ khi trader thực hiện có lợi nhuận, anh ta mới chịu tăng khối lượng giao dịch.

Bằng cách chọn một số Delta cố định. Trader có thể kiểm soát được mức tăng trưởng tài khoản của mình. Một giá trị Delta cao hơn thì tốc độ tăng khối lượng sẽ chậm hơn và ngược lại.

Hạn chế

Giá trị Delta mang tính chủ quan. Tùy thuộc nhiều vào tính cách mỗi cá nhân chứ không có cơ sở lý luận hợp lý.

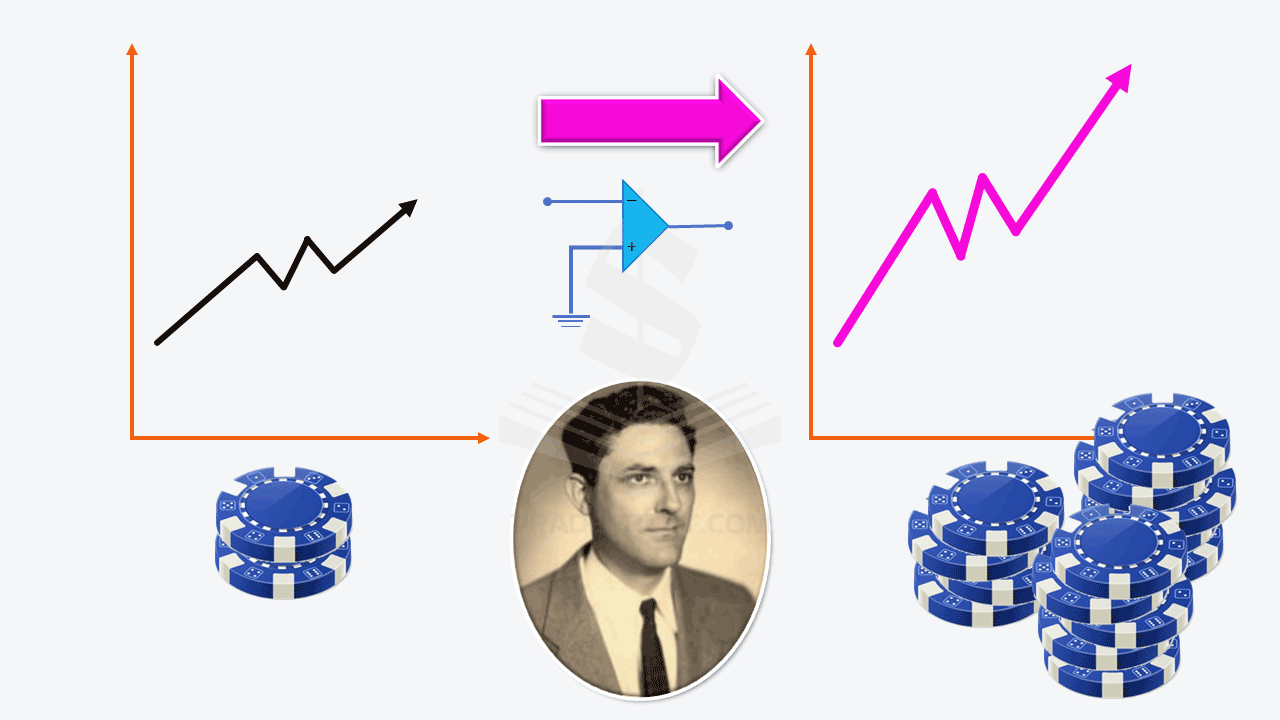

2.6. Phương pháp quản lý vốn theo tiêu chuẩn Kelly

Công thức Kelly, còn được gọi là tiêu chuẩn Kelly là một công thức toán học được đặt theo tên của người đã sáng lập ra nó, John Kelly (26/12/1923). Khi làm việc tại công ty AT&T’s Bell Laboratory, Kelly đã phát triển một công thức toán học để phục vụ cho công việc của mình.

Ban đầu công thức này ra đời để giải quyết tín hiệu nhiễu của điện thoại đường dài mà công ty đang đối mặt, sau đó được các tay chơi cá cược để ý và bắt đầu với môn đua ngựa nhằm tìm ra số tiền đặt cược vào mỗi con ngựa cho một lần đua để sau nhiều lần cá cược, số tiền lời đem về là cao nhất.

Xác đinh tỷ lệ Risk-Reward trong quản lý vốn. Các tỷ lệ phổ biến R:R= 1:1, R:R =1:2, R:R =1:3…

Ưu điểm

Tối ưu hóa khối lượng giao dịch, không quá thấp, cũng không quá cao. Tất cả đều dựa vào tỷ lệ Win/Lost và tỷ lệ R:R của hệ thống giao dịch của bạn. Do đó, nó là một phần không thể tách rời trong hệ thống giao dịch của bạn.

Cung cấp cho chúng ta một cơ sở toán học để điều chỉnh khối lượng cho hợp lý.

Hạn chế

Full Kelly vẫn còn quá rủi ro, tài khoản giao dịch nhiều khi không chịu đựng nổi. Do đó, chúng ta nên giao dịch theo tiêu chuẩn Half-Kelly và không được giao dịch quá 25%.

2.7. Phương pháp quản lý vốn Victor

Phương pháp Victor hay còn gọi là phương pháp Victory đây là phương pháp quản lý vốn tăng dần số tiền đặt lệnh khi thua liên tiếp khá tương đồng với Martingale nhưng bạn có thể giao dịch được nhiều lệnh hơn với cùng số vốn trước khi cháy tài khoản.

Chú ý: Nếu nhà đầu tư thắng ở lệnh đầu tiên thì không cần tăng số vốn ở lệnh tiếp theo mà tiếp tục đánh số vốn như lệnh ban đầu.

Nếu thua lệnh 1 thì lệnh 2 tăng thêm số vốn vào lệnh để vừa lấy lại số tiền mất đồng thời có thêm lợi nhuận. Phương pháp này khác với Martingale ở chỗ Martingale chỉ cần 1 lệnh thắng, nhưng phương pháp này cần tới 2 lệnh thắng liên tiếp để lấy lại vốn và có lợi nhuận.

Nếu không tạo ra được 2 lệnh thắng liên tiếp thì phải tiếp tục vào lệnh theo kế hoạch đã được đặt ra để có thể tìm được chuỗi 2 lệnh thắng thì mới có thể không mất vốn và có lợi nhuận.

Phương pháp Victor cũng được nhiều nhà giao dịch sử dụng rộng rãi trên thị trường tài chính do có những ưu và nhược điểm riêng.

Ưu điểm

- So với các phương pháp khác nếu cùng số vốn phương pháp Victor sẽ giúp bạn kéo dài số lệnh thua hơn trước khi cháy tài khoản.

- Làm giảm áp lực khi giao dịch thua do số tiền đặt vào giao dịch tăng không quá nhanh.

Nhược điểm

Cần tìm được 2 lệnh thắng liên tiếp trước khi cháy tài khoản.

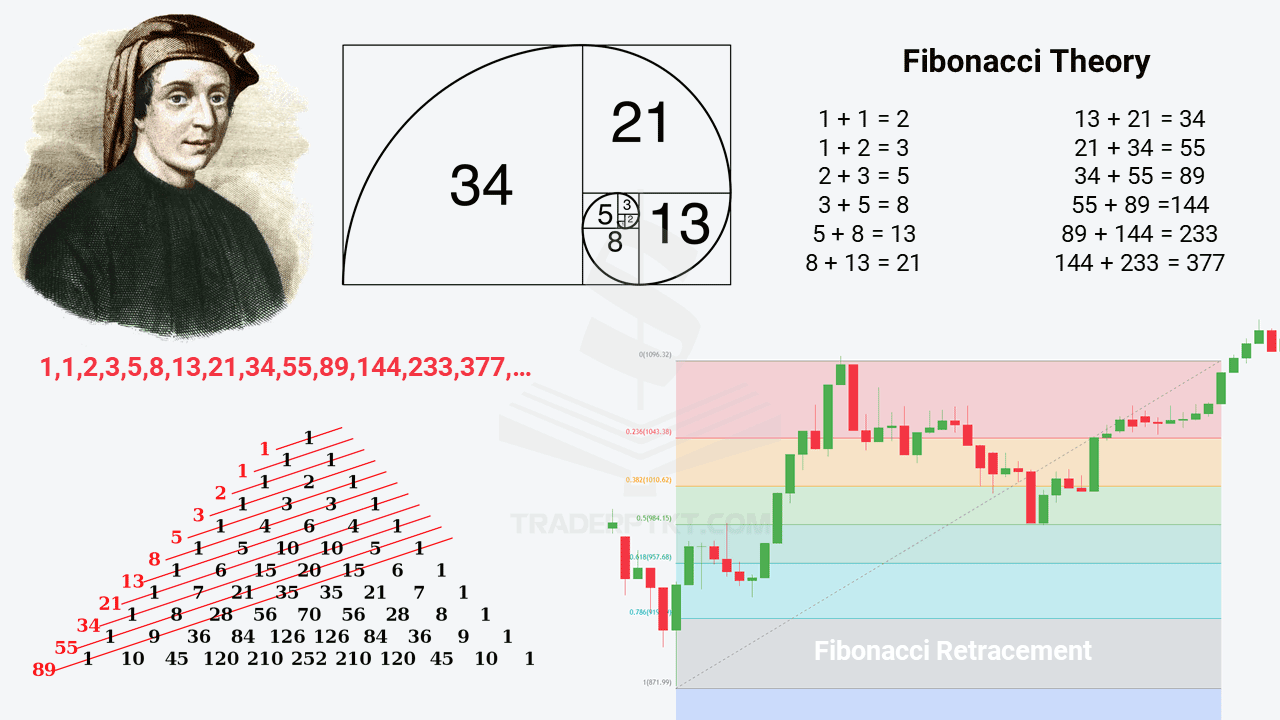

2.8. Phương pháp quản lý vốn Fibonacci

Hệ thống quản lý vốn Fibonacci là một hệ thống cá cược lũy tiến số tiền theo số lượng lệnh trước đó, nghĩa là nó liên quan đến việc tăng số tiền đặt cược sau khi thua cuộc.

Lý thuyết cho rằng điều này sẽ giúp bạn kiếm được nhiều tiền hơn so với lệnh thua trước đó, vì khi bạn thắng thì bạn sẽ có số tiền cược lớn hơn so với số tiền bạn đã thua. Nguyên tắc này cũng áp dụng cho tất cả các hệ thống cá cược lũy tiến tiêu cực khác.

Phương pháp quản lý vốn Fibonacci không khác nhiều so với phương pháp Martingale hay Victor. Tiền đặt cược không được nhân đôi mà tăng lên theo dãy Fibonacci, trong đó bất kỳ số nào trong dãy Fibonacci là tổng của hai số trước đó.

Ưu điểm

- Chỉ cần 1 lệnh thắng là sẽ gỡ được toàn bộ vốn đã thua trước đó

- Giúp nhà giao dịch kiểm soát được cảm xúc trong giao dịch vì nó loại bỏ hoàn toàn sự hưng phấn khi chiến thắng. Do bạn phải giảm số lượng thay vì tăng nó.

- Hệ thống mang lại tăng trưởng và lợi nhuận ổn định.

Nhược điểm

- Nhà giao dịch phải thay đổi số tiền vào lệnh mỗi khi thay đổi lượng vốn.

- Có thể khá phức tạp với nhiều người

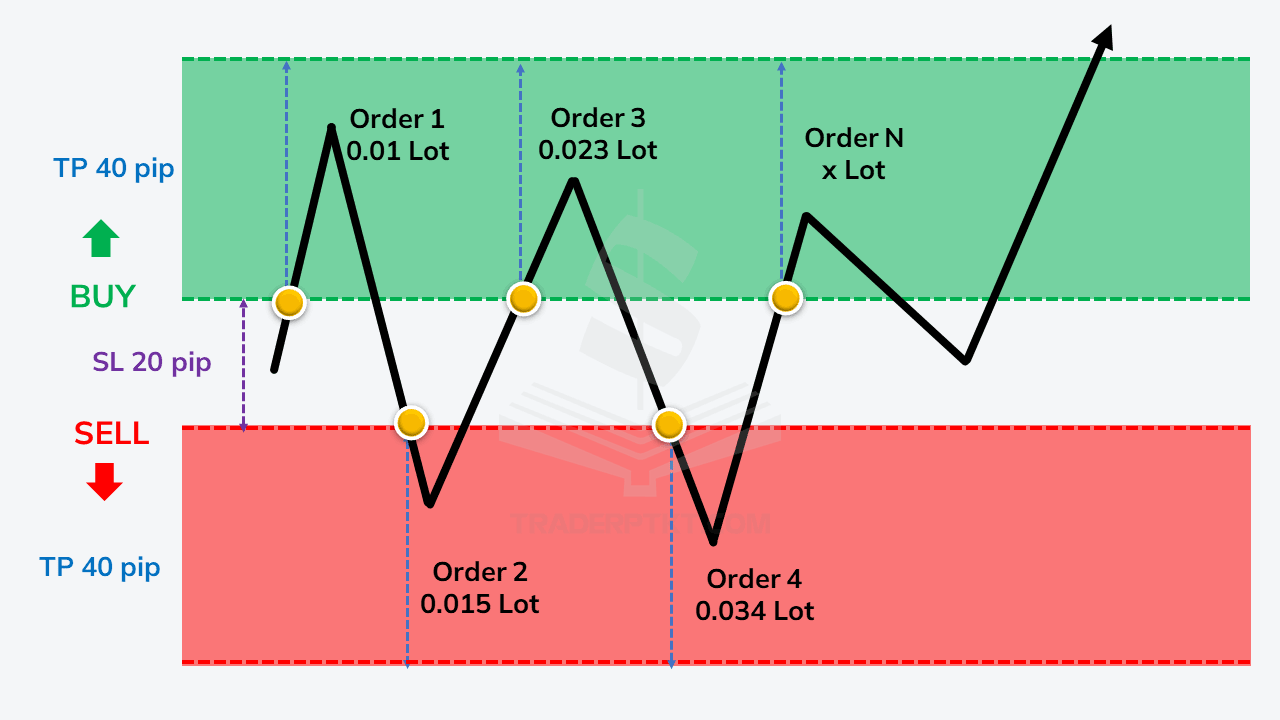

2.9. Phương pháp quản lý vốn Nước Đôi

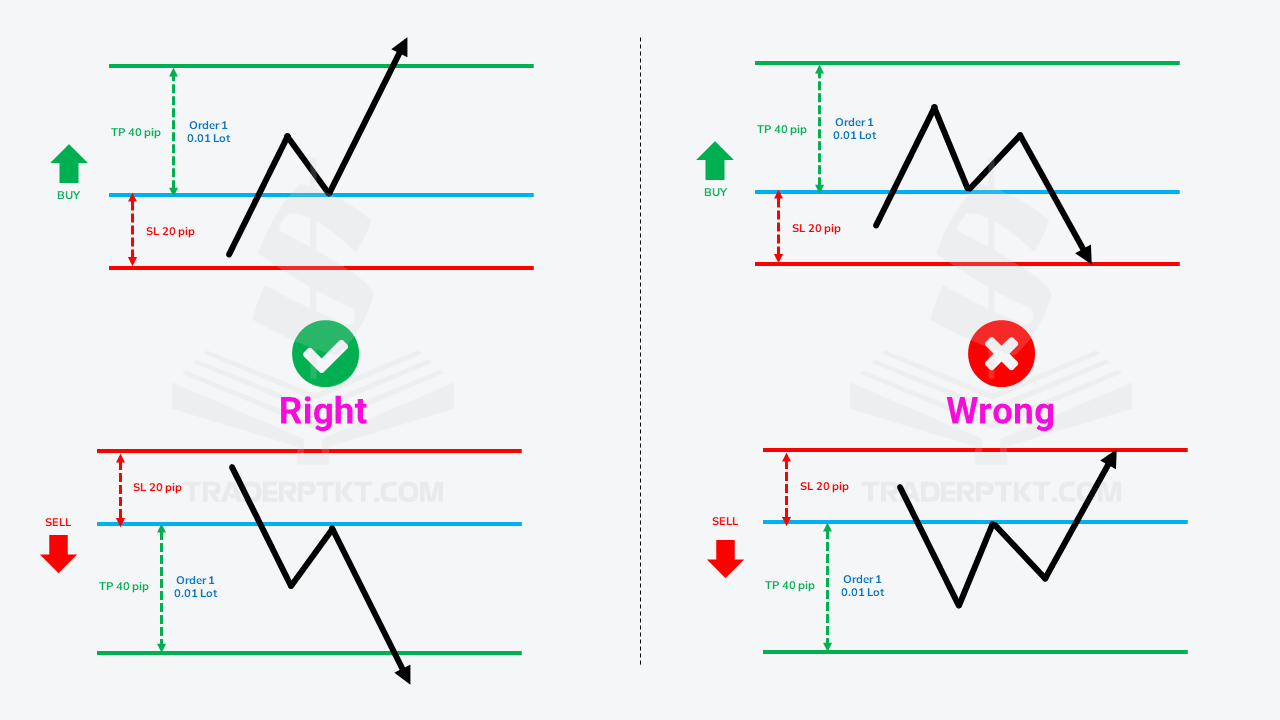

Phương pháp này dựa trên việc giao dịch theo cả 2 hướng (Buy hoặc Sell) kể từ lệnh đầu tiên đến lệnh thứ N. Điều đặc biệt của phương pháp này nếu giá phát triển và di chuyển theo bất cứ một hướng nào thì chúng ta đều có lợi nhuận.

Phương pháp này dựa trên cơ sở của phương pháp tỉ lệ R:R cố định và việc nâng số tiền đặt cược nếu lệnh trước đó thua cuộc. Lý thuyết cho rằng điều này sẽ giúp bạn kiếm được nhiều tiền hơn so với lệnh thua trước đó, vì khi bạn thắng thì bạn sẽ có số tiền cược lớn hơn so với số tiền bạn đã thua.

Điều giống nhau của phương pháp này tương tự như phương pháp Martingal hay Victor nhưng số tiền đặt cược của lệnh sau không nhân đôi mà tăng lên theo một cấp số nhân mà tự mỗi trader lựa chọn. Bên cạnh đó, lệnh tiếp theo sau phải đặt ngược hướng lại so với lệnh trước đó. Ví dụ, lệnh trước là Buy nếu thua thì sẽ vào lệnh Sell tiếp theo sau đó. Tương tự như lệnh Sell trước thì lệnh tiếp theo chúng ta sẽ đặt lệnh Buy với số lot gấp N lần so với lot của lệnh trước.

Khi sử dụng phương pháp này, về mặt trực quan là chúng ta tạo ra 1 vùng phạm vi với biên trên là Takeprofit của lệnh Buy và biên dưới là Takeprofit của lệnh Sell. Một khi giá phá qua biên trên hoặc biên dưới thì chúng ta đều có lợi nhuận.

Ưu điểm

- Chỉ cần 1 lệnh thắng là sẽ gỡ được toàn bộ vốn đã thua trước đó

- Giúp nhà giao dịch kiểm soát được cảm xúc trong giao dịch vì nó giúp chúng ta cân bằng hơn về mặt tâm lý. Nếu giá đi theo 1 hướng (bất kể hướng nào) chúng ta đều có lợi nhuận.

- Hệ thống mang lại tăng trưởng và lợi nhuận ổn định.

Nhược điểm

- Nhà giao dịch phải thay đổi số tiền vào lệnh mỗi khi thay đổi lượng vốn.

- Có thể khá phức tạp với nhiều người vì cần giao dịch cả 2 chiều hướng vì cần chọn thông tin ban đầu bao gồm: xác định vùng giá biên trên, biên dưới và hệ số nhân.

- Cần tâm lý vững trước những diễn biến của thị trường, đặc biệt trong trường hợp giá trong quá trình đi ngang tích lũy không đi theo 1 hướng cụ thể. Vì thế cần số lượng lớn lệnh mới chạm được biên trên hoặc biên dưới.

2.10. Phương pháp quản lý vốn thông minh

Đây là phương pháp sử dụng thuật toán tính Xác xuất thông minh để hình thành cho nhà đầu tư một chiến lược Quản lý vốn ổn định và an toàn. Phương pháp quan lý vốn này đã vạch ra cho mình môt đường đi sẵn có, hạn chế chịu tác động tâm lý từ bên ngoài. Giúp cho nhà đầu tư tự tin hơn, kiểm soát được Vốn của mình trong các tình huống xấu nhất có thể xảy ra.

Tham khảo phương pháp quản lý vốn thông minh của Nguyễn Hữu Đức Trader: Quản lý vốn Phương pháp quản lý vốn Thông minh

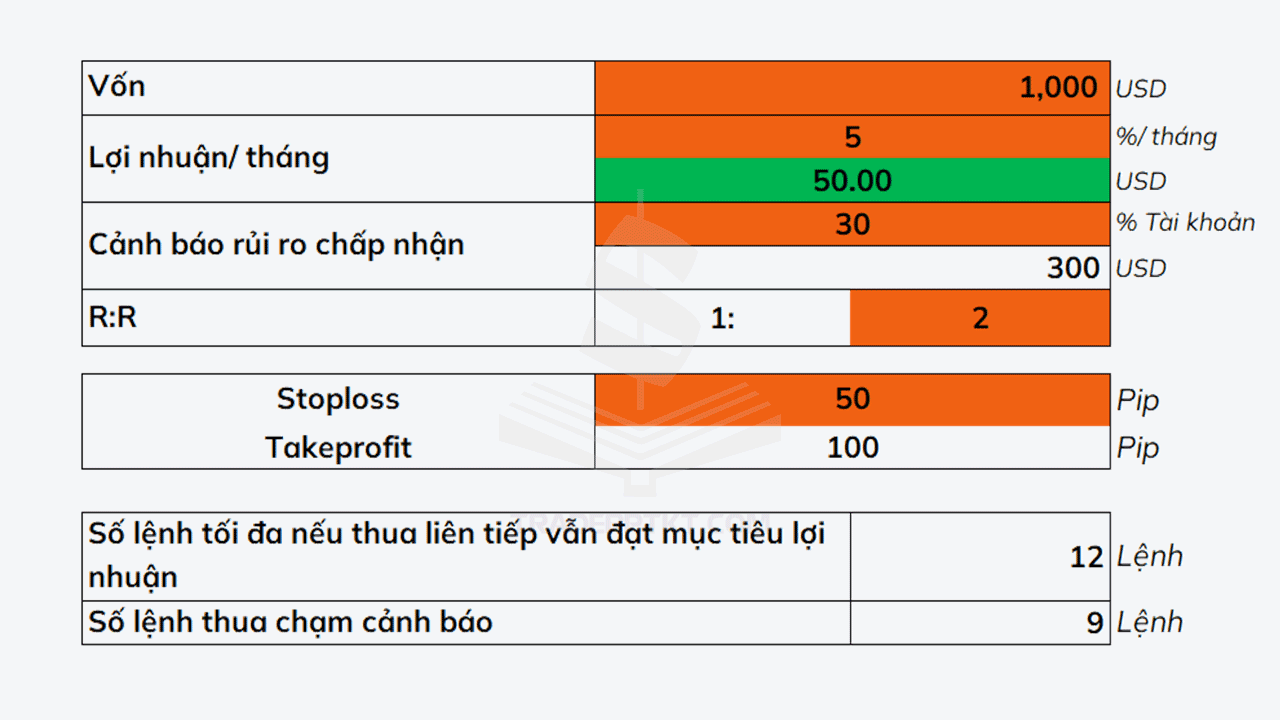

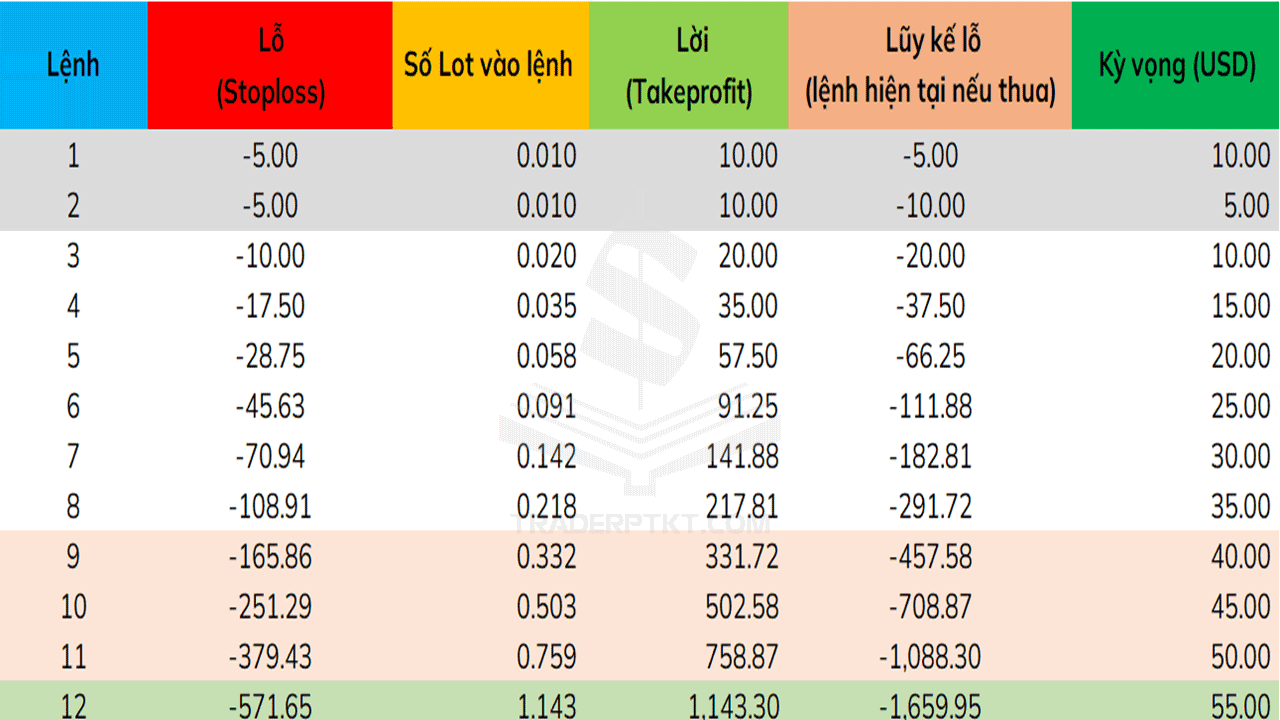

Có 3 yếu tố cần xác định ngay từ đầu khi áp dụng Phương pháp quản lý vốn Martingale kết hợp cùng tỷ lệ R:R cố định.

Khung thời gian giao dịch

Chúng ta sẽ lựa chọn khung thời gian ngày (D1) để phân tích và giao dịch

Chọn phương pháp quản lý vốn tỷ lệ cố định RR = 1:2 (tức thua lỗ mất 50 pip và chiến thắng được 100 pip)

Số vốn ban đầu là bao nhiêu?

Lựa chọn số Vốn ban đầu là 1000$

Mục tiêu lợi nhuận bạn kỳ vọng

Với kỳ vọng lãi suất 5%/ tháng trên số Vốn ban đầu là 1000 USD thì mỗi tháng chúng ta sẽ kiếm được 50 USD

Với 12 lệnh giao dịch mỗi tháng, tức mỗi lệnh giao dịch chúng ta kỳ vọng đạt được lợi nhuận 5$.

3. Kinh nghiệm giao dịch Tài chính

Thị trường tài chính tìm ẩn nhiều rủi ro với những bạn chưa có kiến thức. Trước khi bước vào tham gia thị trường bạn cần trau dồi cho mình một lượng kiến thức đủ lớn. Điều này giúp bạn hạn chế được những rủi ro và thua lỗ không đáng có. Bạn cần tìm cho mình một người định hướng, dẫn dắt bạn, hỗ trợ bạn, giúp bạn hiểu rõ được bản chất của thị trường. Từ đó giúp bạn tự xây dựng cho mình phương pháp quản lý vốn phù hợp nhất cho mình.

Theo chúng tôi để tạo nên 1 hệ thống giao dịch thành công thì bạn cần kết hợp phân tích kỹ thuật và 1 phương pháp quản lý vốn vững chắc để có thể thực hiện giao dịch.

Phương pháp quản lý vốn có nhiều dạng khác nhau, có thể kết hợp nhiều loại với nhau và có thể phù hợp với người này nhưng lại có không phù hợp với người khác. Việc áp dụng chúng vào thực tế cần phải có thời gian thử nghiệm với mỗi người.

Chúng tôi còn rất nhiều khóa học khác hay và chất lượng. Các khóa học về SMC, Wyckoff, Price Action, Mô Hình Nến, Mô Hình Giá, Supply Demand, Nến Heiken Ashi,… Sẽ giúp bạn rất nhiều trong việc xây dựng cho mình một nền tảng kiến thức giao dịch, và có được một Hệ thống giao dịch hiệu quả.