Đối với góc độ và quan điểm của tài chính hành vi thì các nhà đầu tư khi ra quyết định đôi khi sẽ bị tác động và chi phối bởi các lệch lạc về hành vi chứ không phải lúc nào cũng ra quyết định một cách lý trí. Vì thế từ những hành vi lệch lạc của nhà đầu tư sẽ gây ra những tác động đến kết quả giao dịch.

1. Nguyên nhân xuất hiện hành vi lệch lạc của nhà đầu tư cá nhân

Chúng ta cần tìm ra nguyên nhân gốc rễ để nắm rõ những hành vi lệch lạc đó nhằm giảm thiểu rủi ro, cải thiện chiến lược giao dịch. Các hành vi lệch lạc của nhà đầu tư xuất phát từ 4 nhóm nguyên nhân:

» Khóa học Tâm Lý Giao Dịch từ A đến Z

Nhóm 1: Tự lừa dối (Self Deception)

Quá lạc quan (Overoptimism): Nhà đầu tư có khuynh hướng lạc quan thái quá về các sự kiện hoặc triển vọng có thể xảy ra. Họ quá lạc quan về triển vọng tương lai của thị trường.

Ảo tưởng về sự kiểm soát (Illusion Of Control): Nhà đầu tư tin rằng họ có khả năng kiểm soát tình huống tốt hơn so với khả năng mà họ thực sự có thể.

Ảo tưởng về kiến thức (Illusion Of Knowledge): Nhà đầu tư tham gia thị trường lâu tin rằng họ có nhiều kiến thức chuyên môn về thị trường hơn là những người mới tham gia và do đó sẽ thực hiện các quyết định chính xác hơn.

Quá tự tin (Overconfident): Nhà đầu tư đánh giá quá cao về kiến thức, năng lực của bản thân và đánh giá quá cao về giá trị, mức độ chính xác của các thông tin mà họ có được. Họ thường quá tự tin về khả năng của mình hoặc đánh giá thấp các rủi ro mà họ có thể phải gánh chịu.

Phản ứng thái quá (Overreaction): Các nhà đầu tư phản ứng một cách thái quá đối với các thông tin và làm tác động đến thị trường trong khi thông tin đó có thể không phải là thông tin hợp lý có liên quan, hoặc ảnh hưởng của thông tin đó là không đáng kể.

Phản ứng quá thận trọng (Underreaction): Các nhà đầu tư phản ứng một cách quá chậm chạp và quá thận trọng trước những thông tin rõ ràng của thị trường.

Lệch lạc tự quy kết (Self Attribution Bias): Nhà đầu tư có khuynh hướng cho rằng các quyết định thành công hoặc các quyết định đạt kết quả tốt là do năng lực của bản thân mình. Ngược lại, khi các quyết định không thành công hoặc các quyết định không đạt kết quả tốt thì họ lại trốn tránh và đổ lỗi thất bại là do các yếu tố rủi ro ngoài khả năng kiểm soát.

Lệch lạc xác nhận (Confirmation Bias): Nhà đầu tư sẽ có khuynh hướng ưa thích các thông tin và bằng chứng xác nhận niềm tin của họ và lờ đi những bằng chứng, thông tin, dữ liệu cho thấy điều ngược lại.

Lệch lạc nhận thức muộn (Hindsight Bias): Nhà đầu tư có xu hướng nghĩ rằng họ biết những sự kiện có thật sẽ xảy ra sau khi chúng đã xảy ra rồi. Nhà đầu tư cho rằng bản thân họ có khả năng kiểm soát tốt một số sự kiện xảy ra so với năng lực thực tế của bản thân, hoặc nhà đầu tư nghĩ rằng họ có khả năng phán đoán tốt điều gì sẽ xảy ra trong tương lai (có khả năng biết suốt mọi thời điểm).

Các nhà đầu tư thường nhớ lại và cho rằng các phán đoán, dự đoán của mình trong quá khứ là chính xác, rõ ràng, mạnh mẽ và hợp lý sau khi sự kiện đã xảy ra

Xung đột nhận thức (Cognitive Disonance): Nhà đầu tư bị thúc đẩy phải giảm thiểu hoặc phải né tránh những xung đột hoặc mâu thuẫn trong tâm lý để tự xoa dịu bản thân hoặc làm gia tăng những hình ảnh tích cực của bản thân.

Tâm lý bảo thủ (Conservatism Bias): Nhà đầu tư thường sẽ tin tưởng và ủng hộ các thông tin hoặc bằng chứng mà họ tiếp nhận đầu tiên hơn là các bằng chứng hoặc thông tin mới.

Nhóm 2: Đơn giản hoá dựa trên tự nghiệm (Heuristic Simplification)

Tình huống điển hình (Representativeness): Nhà đầu tư xác định xác suất của một sự việc dựa trên sự tương tự của nó đối với những sự việc khác.

Tính khuôn mẫu hoặc mẫu hình (Framing): Cách trình bày một thông tin, một vấn đề hay một triển vọng đôi khi sẽ tác động đến các lựa chọn, các quyết định của nhà đầu tư.

Neo quyết định (Anchoring) và điều chỉnh (Adjustment Bias): Nhà đầu tư thường dựa vào một mốc cho sẵn hoặc hình thành sẵn để làm căn cứ ước lượng và điều chỉnh theo một hướng nhất định để đưa ra ước lượng của bản thân. Tuy nhiên việc điều chỉnh này thông thường sẽ khó chính xác.

Lệch lạc nổi trội (Salience bias): Các nhà đầu tư sẽ dễ dàng nhớ lại các sự việc, sự kiện nổi trội, đặc sắc hơn so với các sự việc khác. Một sự việc được lan truyền nhiều và dễ dàng nhận ra, dễ gây chú ý thì sẽ được đánh giá quá mức so với khả năng xảy ra.

Lệch lạc tức thì (Recency Bias): Các nhà đầu tư sẽ dễ dàng nhớ lại các sự việc, sự kiện xảy ra gần với hiện tại hơn so với các việc đã xảy ra lâu.

Lệch lạc sẵn có (Availability Bias): Những sự kiện dễ dàng gợi lại trong trí nhớ thì được cho là dễ xuất hiện. Mặc dù là tần suất xuất hiện và việc gợi nhớ một cách dễ dàng có sự tương quan với nhau, nhưng sự gợi nhớ có thể bị ảnh hưởng bởi nhiều yếu tố khác.

E ngại sự mất mát (Loss Aversion): Sự mất mát gây ra đau khổ lớn hơn so với niềm vui từ việc có được lợi ích.

Ước lượng sai (Miscalibration): là khuynh hướng mà nhà đầu tư sẽ phóng đại, đề cao khả năng chính xác của kiến thức bản thân dẫn đến khoảng tin cậy của họ quá hẹp.

Tự nghiệm đa đạng hoá (Diversification Heuristic): Con người thường sẽ ít cố gắng khi đứng trước các lựa chọn không loại trừ lẫn nhau. Việc lựa chọn hoặc ra quyết định sẽ dễ dàng và đơn giản hơn nếu đa dạng hoá danh mục đầu tư, do đó sẽ giúp giảm bớt các mâu thuẫn trong quyết định đồng thời sẽ giảm thiểu được thời gian.

Hiệu ứng tốt hơn trung bình (Better Than Average Effect): Các nhà đầu tư đánh giá khả năng của họ cao hơn mức trung bình của thị trường. Đánh giá năng lực bản thân quá cao so với những người khác.

Sự quen thuộc (Familiar): Nhà đầu tư thường sẽ cảm thấy an tâm với những vấn đề mà họ cảm thấy am hiểu và quen thuộc. Họ thường có khuynh hướng gắn liền với những gì họ biết thay vì xem xét các lựa chọn khác.

Nhóm 3: Cảm xúc (Emotion/Affect)

Tâm trạng (Mood): Nhà đầu tư thực hiện các quyết định dựa trên cảm xúc, tâm trạng hiện tại của bản thân. Khi tâm trạng tốt nhà đầu tư sẽ trở nên lạc quan hơn, ngược lại khi tâm trạng không tốt họ thường trở nên bi quan hơn khi ra quyết định.

Lệch lạc tự kiểm soát bản thân (Self Control Bias): Nhà đầu tư thực hiện các quyết định không theo các mục tiêu, nguyên tắc và kế hoạch giao dịch của mình vì bị chi phối bởi cảm xúc, mà thực hiện các quyết định đầu tư theo xu hướng của thị trường và bỏ qua các nguyên tắc của bản thân.

E ngại sự mơ hồ (Ambiguity Aversion): Nhà đầu tư thích rủi ro (có phân phối xác suất) hơn là sự mơ hồ không chắc chắn (không có phân phối xác suất).

Sự tiếc nuối/hối tiếc (Regret Aversion Bias): Nhà đầu tư có khuynh hướng sẽ cảm thấy nuối tiếc về các quyết định của mình trong quá khứ làm cho kết quả không tốt.

Tâm lý sợ thay đổi hay lệch lạc không thích sự thay đổi (Status-Quo Bias): Nhà đầu tư sẽ có khuynh hướng chống lại sự thay đổi, lo sợ sẽ hối tiếc nếu bước đi chủ động tiếp theo làm thay đổi tình trạng hiện tại của họ.

Hiệu ứng xem trọng tài sản sở hữu (Endowment Bias): Nhà đầu tư có khuynh hướng đánh giá những tài sản đang sở hữu có giá trị cao hơn giá trị thị trường của những tài sản đó.

Tính toán bất hợp lý (Mental Accounting): Nhà đầu tư sẽ phân loại các tài sản theo nguồn gốc hình thành và đưa ra các quyết định khác nhau dựa trên sự phân loại đó.

Nhóm 4: Sự tương tác xã hội (Social Interaction)

Tâm lý đám đông/Tâm lý bầy đàn (Herd Mentality Bias): là xu hướng mà các nhà đầu tư sẽ bắt chước hành động của các nhà đầu tư khác hoặc bắt chước một nhóm các nhà đầu tư trên thị trường thay vì ra quyết định dựa trên các thông tin, dữ liệu hữu ích có liên quan và chiến lược đầu tư của bản thân.

Tầng thông tin (Information Cascade): trong cùng một tầng thông tin thì các nhà đầu tư sẽ quan sát lựa chọn của người khác và quyết định dựa trên sự quan sát đó mà bỏ qua sự hiểu biết của bản thân hoặc tìm kiếm thêm thông tin.

2. Ví dụ về những hành vi lệch lạc của nhà đầu tư trên thị trường chứng khoán Việt Nam

Sau khi khái quát sơ lại các dạng hành vi lệch lạc theo lý thuyết thì chúng ta sẽ đi vào tìm hiểu một số bằng chứng về các hành vi lệch lạc của nhà đầu tư trên thị trường chứng khoán Việt Nam và dựa vào lý thuyết đã sơ lược phía trên để lý giải các lệch lạc này dưới góc độ của tài chính hành vi.

Sau hơn 20 năm hình thành thì Thị Trường Chứng Khoán Việt Nam đã có những bước phát triển nhanh chóng và mạnh mẽ. Tuy nhiên so sánh với các Thị Trường Chứng Khoán lâu đời trên thế giới thì Thị Trường Chứng Khoán Việt Nam còn khá là non trẻ, còn nhiều khuyết điểm và hạn chế, các nhà đầu tư tham gia vào thị trường thiếu hiểu biết, bị ảnh hưởng nhiều bởi các lệch lạc về hành vi.

Lệch lạc hành vi đầu tiên mà chúng ta có thể dễ dàng quan sát và nhận thấy được trên Thị Trường Chứng Khoán Việt Nam đó chính là việc mà các nhà đầu tư đã dựa theo biến động chỉ số chứng khoán của thị trường thế giới để dự đoán chỉ số chứng khoán VN-Index.

Chẳng hạn như các nhà đầu tư theo dõi các chỉ số chứng khoán hàng đầu thế giới như là chỉ số S&P 500 hoặc Dow Jones của sàn chứng khoán Mỹ, chỉ số Nasdaq-100, Nikkei 225 của sàn chứng khoán Tokyo…nếu ngày hôm nay mà các chỉ số này tăng điểm thì các nhà đầu tư sẽ dự đoán rằng chỉ số VN-Index cũng sẽ tăng vào những ngày kế tiếp.

Trong khi chưa có một cơ sở nghiên cứu khoa học nào về sự biến thiên cùng chiều giữa các thị trường chứng khoán với nhau. Lý giải hành vi này theo góc độ tài chính hành vi thì nhà đầu tư đang bị lệch lạc về neo quyết định. Nhà đầu tư đã xem chỉ số chứng khoán thế giới là điểm tham chiếu để tham khảo và đưa ra dự đoán cho thị trường chứng khoán Việt Nam

Lệnh lạc hành vi thứ hai xảy ra trên Thị Trường Chứng Khoán Việt Nam đó chính là các nhà đầu tư cá nhân thường đưa ra các quyết định dựa trên quyết định của các nhà đầu tư chuyên nghiệp, nhà đầu tư tổ chức. Khi các nhà đầu tư cá nhân thấy các nhà đầu tư chuyên nghiệp hoặc nhà đầu tư tổ chức thực hiện hành vi đầu tư như thế nào sẽ bắt chước tương tự như vậy.

Lý giải hành vi này theo góc độ tài chính hành vi thì các nhà đầu tư cá nhân đang bị lệch lạc tình huống điển hình và bị hiệu ứng tâm lý đám đông. Các nhà đầu tư cá nhân cho rằng các nhà đầu tư chuyên nghiệp hoặc các nhà đầu tư tổ chức là một tình huống điển hình, có khả năng đánh giá sự phát triển của thị trường tốt hơn, sẽ có nhiều thông tin đáng tin cậy hơn, do đó có thể sẽ đưa ra các quyết định mua hoặc bán chứng khoán đúng đắn hơn.

Dựa vào niềm tin này mà các nhà đầu tư cá nhân đã bị thúc đẩy để thực hiện các hành vi tương tự các nhà đầu tư chuyên nghiệp, các nhà đầu tư tổ chức và kéo theo xu hướng tâm lý đám đông.

Lệch lạc hành vi thứ ba xảy ra trên Thị Trường Chứng Khoán Việt Nam đó chính là thực hiện các quyết định mua bán dựa trên các thông tin nhận được từ bạn bè hoặc người thân. Lý giải hành vi này theo góc độ tài chính hành vi thì các nhà đầu tư đang bị lệch lạc tầng thông tin, quá lạc quan và quá tự tin.

Họ cho rằng thông tin nhận được từ người thân, bạn bè sẽ là một thông tin quý giá và ít người biết, do đó các nhà đầu tư sẽ có xu hướng tin tưởng vào các thông tin đó hơn là các thông tin công bố rộng rãi trên các phương tiện truyền thông. Các nhà đầu tư sẽ nghĩ rằng các thông tin này sẽ cho họ lợi thế hoặc sẽ đảm bảo cho họ một tỷ suất sinh lợi tốt vì vậy điều này sẽ tác động đến việc thực hiện các quyết định đầu tư của họ.

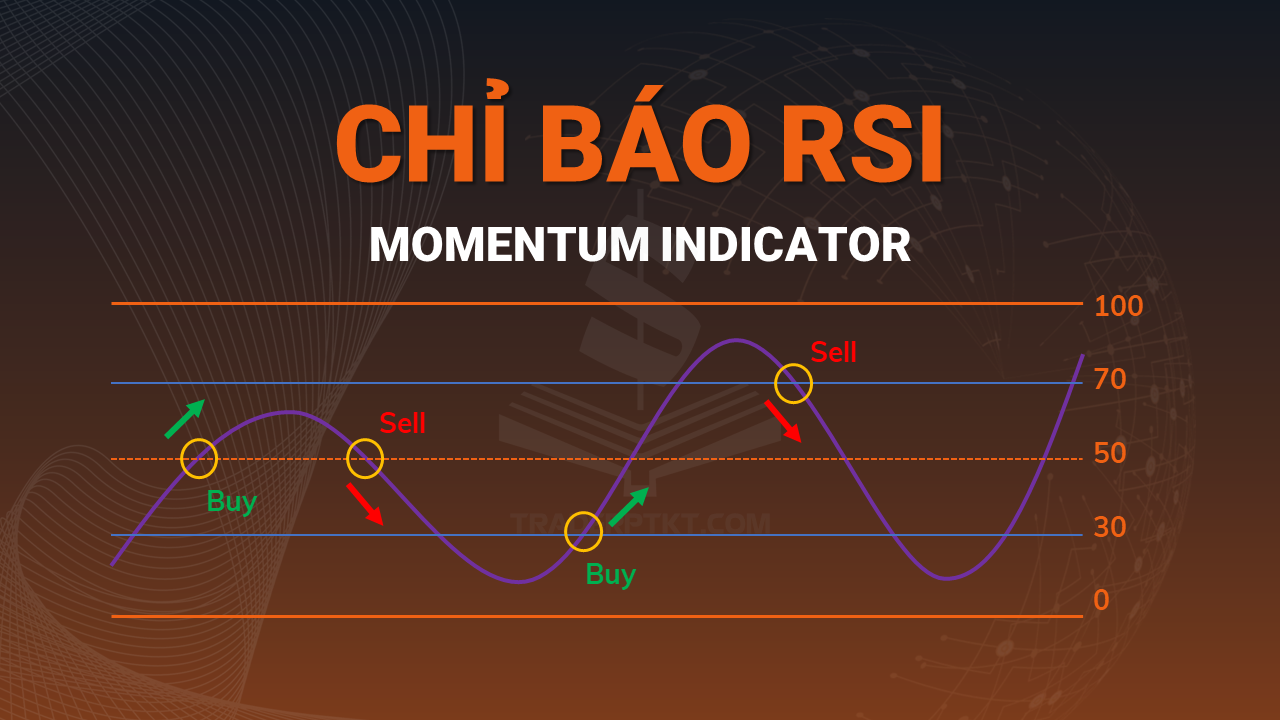

Lệch lạc hành vi thứ tư là việc các nhà đầu tư trên Thị Trường Chứng Khoán Việt Nam hay dự đoán biến động giá chứng khoán dựa trên việc phân tích kỹ thuật. Lý giải hành vi này theo góc độ tài chính hành vi thì các nhà đầu tư đang bị lệch lạc tình huống điển hình và mẫu hình. Họ luôn cố tìm ra các mẫu hình tương tự trong quá khứ để dự đoán biến động của chứng khoán trong tương lai gần.

Lệch lạc hành vi thứ năm đó là việc các nhà đầu tư trên Thị Trường Chứng Khoán Việt Nam có khuynh hướng đầu tư vào các cổ phiếu dựa trên các kinh nghiệm sẵn có mà không phân biệt cổ phiếu đó là tốt hay xấu, là cổ phiếu giá trị hay là cổ phiếu tăng trưởng. Lý giải hành vi này theo góc độ tài chính hành vi thì các nhà đầu tư đang bị lệch lạc quen thuộc, lệch lạc sẵn có, tâm lý sợ thay đổi, quá tự tin, ảo tưởng kiến thức và tâm lý bảo thủ.

Nhà đầu tư luôn ghi nhớ và gắn liền các mã cổ phiếu mà họ quen thuộc với các sự kiện đã xảy ra, vì vậy mà nhà đầu tư sẽ có xu hướng là đầu tư vào các danh mục phù hợp với kinh nghiệm của họ như là cổ phiếu của các công ty trong cùng lĩnh vực làm việc của họ, hoặc cổ phiếu của các công ty mà họ đang làm việc mà không phân tích, lựa chọn các cổ phiếu kỹ càng.

Lệch lạc hành vi thứ sáu đó là các nhà đầu tư trên Thị Trường Chứng Khoán Việt Nam hay lựa chọn đầu tư vào cổ phiếu tăng trưởng hay còn gọi là cổ phiếu hấp dẫn thay vì đầu tư vào các cổ phiếu giá trị. Lý giải hành vi này theo góc độ tài chính hành vi thì có thể là các nhà đầu tư đã bị tác động bởi tâm lý đám đông khi thấy các nhà đầu tư khác đầu tư vào một mã cổ phiếu đang hot trên thị trường thì họ cũng sẽ đầu tư theo.

Lệch lạc hành vi thứ bảy đó là các nhà đầu tư Trên Thị Trường Chứng Khoán Việt Nam rất e ngại việc đầu tư vào các cổ phiếu trên thị trường nước ngoài, đa số chỉ đều tập trung đầu tư vào các cổ phiếu trong nước. Lý giải hành vi này là các nhà đầu tư đang bị lệch lạc quen thuộc ở cấp độ lệch lạc quốc gia, vì họ cảm thấy có vẻ như đối với các cổ phiếu của các công ty trong nước thì họ sẽ dễ dàng tiếp cận và biết được các thông tin biến động liên quan đến các cổ phiếu đó hơn là so với các cổ phiếu của công ty nước ngoài.

Lệch lạc hành vi thứ tám đó là các nhà đầu tư trên Thị Trường Chứng Khoán Việt Nam sẽ có xu hướng ưa chuộng các cổ phiếu của các doanh nghiệp nổi tiếng, hoặc nổi trội. Đây chính là biểu hiện của lệch lạc quen thuộc ở cấp độ lệch lạc doanh nghiệp.

Lệch lạc hành vi thứ chín của các nhà đầu tư đó là nắm giữ các cổ phiếu thua lỗ trong thời gian quá dài thay vì bán đi để cắt lỗ. Điều này có thể được lý giải bởi các lệch lạc như: hiệu ứng xem trọng tài sản sở hữu, e ngại sự mất mát, xung đột nhận thức, phản ứng quá thận trọng, quá lạc quan, quá tự tin và ảo tưởng về sự kiểm soát.

Nếu lý giải theo lệch lạc xem trọng tài sản sở hữu, quá lạc quan và quá tự tin thì các nhà đầu tư đã cho rằng các cổ phiếu mà họ đang nắm giữ là trong tương lai sẽ tăng giá trở lại, họ cho rằng thị trường trong tương lai sẽ đánh giá cổ phiếu giống như nhận định của họ và tiếp tục nắm giữ các cổ phiếu thua lỗ đó bất chấp việc nắm giữ tiếp cổ phiếu sẽ làm gia tăng khoản lỗ của họ.

Nếu lý giải theo lệch lạc về phản ứng quá thận trọng và ảo tưởng về sự kiểm soát thì các nhà đầu tư đã suy nghĩ rằng việc thua lỗ vẫn đang trong tầm kiểm soát của họ, từ từ hãy bán cổ phiếu để xem biết đâu ngày mai cổ phiếu tăng giá lại thì sao.

Nếu lý giải theo lệch lạc e ngại sự mất mát và xung đột nhận thức thì các nhà đầu tư đã không muốn thừa nhận quyết định đầu tư vào cổ phiếu đó là sai lầm và họ tự xoa dịu bản thân bởi suy nghĩ là thị trường có lúc lên lúc lúc xuống, có lúc tăng lúc giảm, trong tương lai thế nào giá cổ phiếu cũng sẽ tăng lại mà thôi.

Lệch lạc hành vi thứ mười của các nhà đầu tư đó là việc các nhà đầu tư sau khi đã chốt lời bằng việc bán cổ phiếu đi, mặc dù tỷ suất sinh lợi đã đáp ứng nhu cầu và chiến lược của họ. Nhưng giá cổ phiếu vẫn tiếp tục tăng sau khi bán thì họ lại quyết định mua lại cổ phiếu đó và sau đó giá cổ phiếu giảm làm cho họ rơi vào tình trạng “đu đỉnh”.

Tài chính hành vi lý giải điều này bằng lệch lạc tiếc nuối hay sự hối tiếc, nhà đầu tư sau khi bán cổ phiếu đi đã có một sự hối tiếc rằng nếu họ giữ cổ phiếu lâu hơn, khoan bán đi thì sẽ thu lợi được nhiều hơn và vì vậy họ đã quyết định mua lại.

Trên đây là một số hành vi lệch lạc của nhà đầu tư trên Thị Trường Chứng Khoán Việt Nam được tổng hợp dựa trên kinh nghiệm giao dịch của Nguyễn Hữu Đức Trader. Hy vọng khi biết được các lệch lạc này sẽ giúp các nhà đầu tư nhận thấy mình đang vướng phải hành vi lệch lạc nào để có thể hạn chế chúng khi thực hiện các quyết định đầu tư.

Chúng tôi còn rất nhiều khóa học khác hay và chất lượng. Các khóa học về SMC, Wyckoff, Price Action, Mô Hình Nến, Mô Hình Giá, Supply Demand, Nến Heiken Ashi,… Sẽ giúp bạn rất nhiều trong việc xây dựng cho mình một nền tảng kiến thức giao dịch, và có được một Hệ thống giao dịch hiệu quả.