Cập Nhật Tin Tức Thị Trường 08/06/2023

Ngân hàng Mỹ sẽ rất căng thẳng nếu 1 ngàn tỷ USD trái phiếu mới được phát hành, Vàng thế giới giảm hơn 1% khi lợi suất trái phiếu Mỹ tăng, S&P 500 và Nasdaq Composite quay đầu giảm, Nhịp đập Thị trường 08/06: Quán tính tăng điểm tiếp tục? Trong bài viết này đội ngũ TRADERPTKT.COM chúng tôi sẽ chia sẻ đến bạn những cập nhật mới nhất về tình hình thị trường Forex, Vàng, , Oil, Chứng Khoán, tin, Tin Tức Trong Nước Tin Tức Kinh Tế Mỹ.

1. Ngân hàng Mỹ sẽ rất căng thẳng nếu 1 ngàn tỷ USD trái phiếu mới được phát hành

Theo giới giao dịch và phân tích, sau cuộc chiến trần nợ vừa qua, nếu Chính phủ Mỹ phát hành 1,000 tỷ USD trái phiếu mới trong thời gian tới, nó sẽ làm gia tăng căng thẳng trong hệ thống ngân hàng của đất nước này.

Sau khi giải quyết được tranh chấp về trần nợ, Bộ Tài chính Mỹ sẽ tìm cách xây dựng lại số dư tiền mặt, thứ mà tuần trước đã đạt mức thấp nhất kể từ năm 2017. JPMorgan đã ước tính rằng Washington sẽ cần vay 1,100 tỷ USD bằng tín phiếu kho bạc (trái phiếu Chính phủ Mỹ kỳ hạn ngắn) cho tới cuối năm 2023, trong đó số tín phiếu được phát hành ròng trong 4 tháng tới sẽ là 850 tỷ USD.

Mối quan tâm chính của giới phân tích là quy mô của đợt phát hành mới này sẽ đẩy lợi tức trái phiếu Chính phủ lên cao, đồng thời hút tiền mặt ra khỏi tiền gửi ngân hàng.

Gennadiy Goldberg, chiến lược gia tại TD Securities, cho biết: “Mọi người đều biết ‘lũ’ trái phiếu sắp về. Lợi suất sẽ lên cao hơn vì ‘trận lũ lụt’ này. Tín phiếu kho bạc sẽ rẻ hơn nữa. Và điều đó sẽ gây áp lực lên các ngân hàng”.

Ông dự đoán phát hành tín phiếu kho bạc của Mỹ sẽ tăng mạnh nhất lịch sử, nếu không tính trong các cuộc khủng hoảng như khủng hoảng tài chính năm 2008 và đại dịch năm 2020. Giới phân tích cho biết các tín phiếu này sẽ có kỳ hạn từ vài ngày đến một năm.

Gregory Peters, đồng giám đốc đầu tư của PGIM Fixed Income, cho biết thêm: “Lợi suất trái phiếu đã bắt đầu tăng do dự đoán nguồn cung tăng”.

Tình hình hiện tại đang làm gia tăng áp lực đối với tiền gửi ngân hàng tại Mỹ. Tiền gửi tại các ngân hàng Mỹ vốn đã có xu hướng giảm trong năm nay do lãi suất tăng và sự sụp đổ của một số ngân hàng khu vực khiến khách hàng tìm kiếm các giải pháp thay thế có lãi suất cao hơn.

Việc tiền gửi tiếp tục bị rút ra, cùng với đà tăng của lợi suất trái phiếu, có thể kích thích các ngân hàng đưa ra mức lãi suất cao hơn đối với tài khoản tiết kiệm. Tất nhiên, điều này sẽ đặc biệt tốn kém đối với những ngân hàng quy mô nhỏ hơn.

“Lợi suất tăng có thể buộc các ngân hàng tăng lãi suất tiền gửi”, ông Peters nói.

Doug Spratley, giám đốc bộ phận quản lý tiền mặt tại T Rowe Price, đồng tình rằng việc Bộ Tài chính Mỹ quay trở lại vay nợ có thể khiến những căng thẳng vốn đã có trên hệ thống ngân hàng trở nên trầm trọng hơn. Cú sốc nguồn cung xảy ra khi Fed giảm nắm giữ trái phiếu, một động thái trái ngược hoàn toàn với thời kỳ trước đó, khi cơ quan này là bên rất mạnh tay mua trong việc mua trái phiếu Chính phủ.

“Chúng ta đang thâm hụt ngân sách đáng kể. Chúng ta vẫn thắt chặt định lượng. Nếu phát hành tín phiếu kho bạc ồ ạt, chúng ta có thể sẽ gặp chứng kiến sự hỗn loạn trên thị trường trái phiếu Chính phủ trong những tháng tới”, Torsten Slok, nhà kinh tế trưởng tại Apollo Global Management, cho biết.

Sau vụ phá sản của một số ngân hàng tại Mỹ trong đầu năm nay, khách hàng của nhiều ngân hàng đã chuyển sang các quỹ thị trường tiền tệ, nơi đầu tư cả vào trái phiếu doanh nghiệp lẫn trái phiếu Chính phủ. Tiền đổ vào các quỹ thị trường tiền tệ đạt mức kỷ lục 5,400 tỷ USD trong tháng 05/2023, tăng từ mức 4,800 tỷ USD vào đầu năm nay, theo dữ liệu từ Investment Company Institute.

Giới phân tích cho biết mặc dù quỹ thị trường tiền tệ thường là những người mua trái phiếu Chính phủ rất nhiều, song họ không có khả năng mua hết toàn bộ nguồn cung.

Hiện tại, có khoảng 2,200 tỷ USD mỗi đêm đang được chuyển vào kênh thoả thuận mua lại đảo ngược (RRP) qua đêm của Fed, mà phần lớn số đó đến từ các quỹ thị trường tiền tệ. Giới phân tích cho biết lượng tiền mặt đó có thể được tái triển khai để mua tín phiếu kho bạc nếu chúng mang lại lợi nhuận cao hơn đáng kể so với RRP của Fed. Nhưng lãi suất của RRP lại tỷ lệ thuận với lãi suất liên bang. Vì vậy, nếu các nhà đầu tư kỳ vọng Fed sẽ tiếp tục thắt chặt chính sách tiền tệ, họ có khả năng sẽ giữ tiền mặt của mình tại RRP của Fed, thay vì mua tín phiếu. FILI

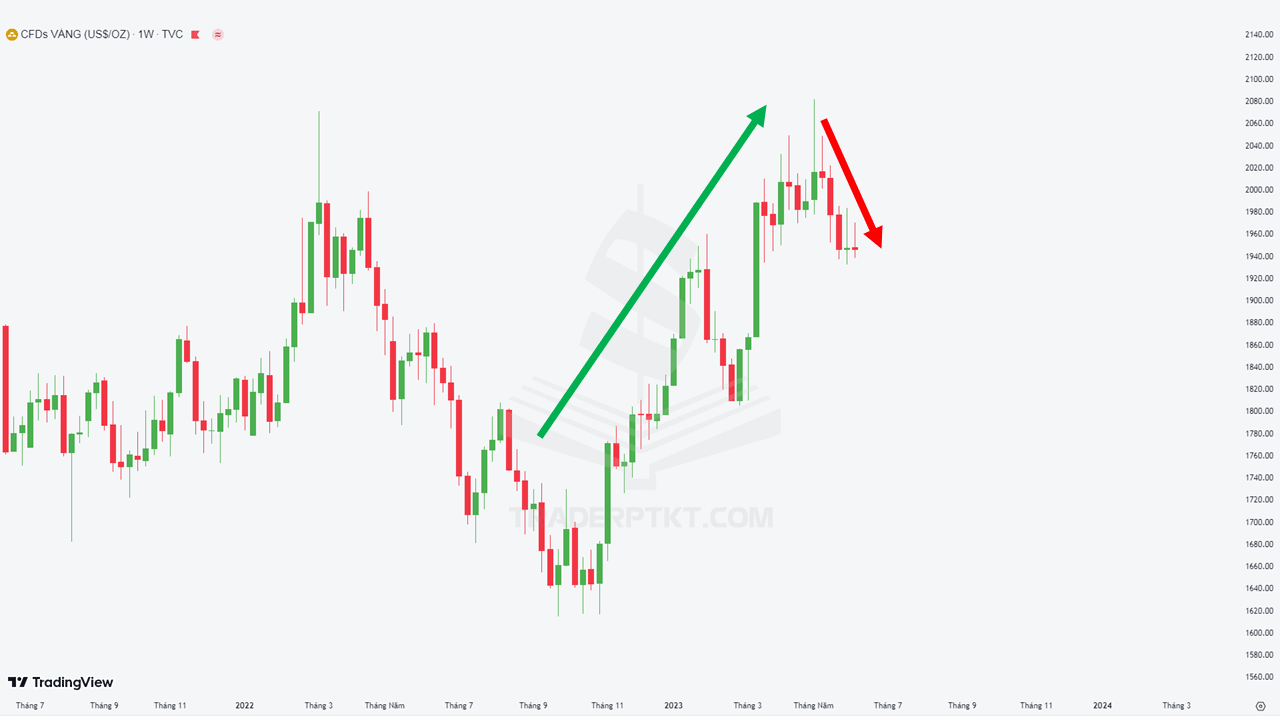

2. Vàng thế giới giảm hơn 1% khi lợi suất trái phiếu Mỹ tăng

Giá vàng giảm vào ngày thứ Tư (07/06), chịu áp lực bởi đà tăng của lợi suất trái phiếu Mỹ. Trong khi đó, nhà đầu tư chờ đợi dữ liệu lạm phát và cuộc họp chính sách của Cục Dự trữ Liên bang Mỹ (Fed) vào tuần tới để rõ ràng hơn về lộ trình lãi suất.

Kết thúc phiên giao dịch ngày thứ Tư, hợp đồng vàng giao ngay lùi 1.15% xuống 1,940.27 USD/oz. Hợp đồng vàng tương lai mất 1.2% còn 1,958.40 USD/oz.

Lợi suất trái phiếu Chính phủ Mỹ kỳ hạn 10 năm tăng lên mức cao nhất trong hơn 1 tuần. Chỉ số đồng USD ổn định so với các đồng tiền chủ chốt khác. David Meger, Giám đốc giao dịch kim loại tại High Ridge Futures, nhận định: “Lợi suất vẫn tương đối cao, gây áp lực nhẹ cho thị trường vàng”. “Rõ ràng lạm phát vẫn là tâm điểm chính của thị trường này. Tại thời điểm này, kỳ vọng là Fed sẽ tạm dừng nâng lãi suất. Tuy nhiên, nếu số liệu lạm phát vẫn ở mức cực kỳ cao, bạn có thể thấy sự thay đổi trong kỳ vọng”, ông Meger nói.

Báo cáo lạm phát tháng 5 của Mỹ dự kiến công bố vào ngày 13/06, trước khi cuộc họp của Fed diễn ra, sẽ công bố cho nhà đầu tư thông tin rõ ràng hơn về sức khoẻ của nền kinh tế lớn nhất thế giới. Bộ trưởng Tài chính Mỹ Janet Yellen cho biết nền kinh tế nước này vẫn mạnh mẽ trong bối cảnh chi tiêu của người tiêu dùng tăng mạnh, nhưng một số lĩnh vực đang chậm lại, đồng thời bà Yellen kỳ vọng sẽ tiếp tục có tiến triển trong việc giảm lạm phát trong 2 năm tới.

Fed sẽ không nâng lãi suất lần đầu tiên trong hơn 1 năm tại cuộc họp ngày 13 – 14/06, theo các chuyên gia kinh tế tham gia cuộc thăm dò của Reuters. Giá vàng rất nhạy cảm với việc nâng lãi suất Mỹ, vì chúng làm tăng chi phí cơ hội cho việc nắm giữ kim loại không đem lại lợi suất.

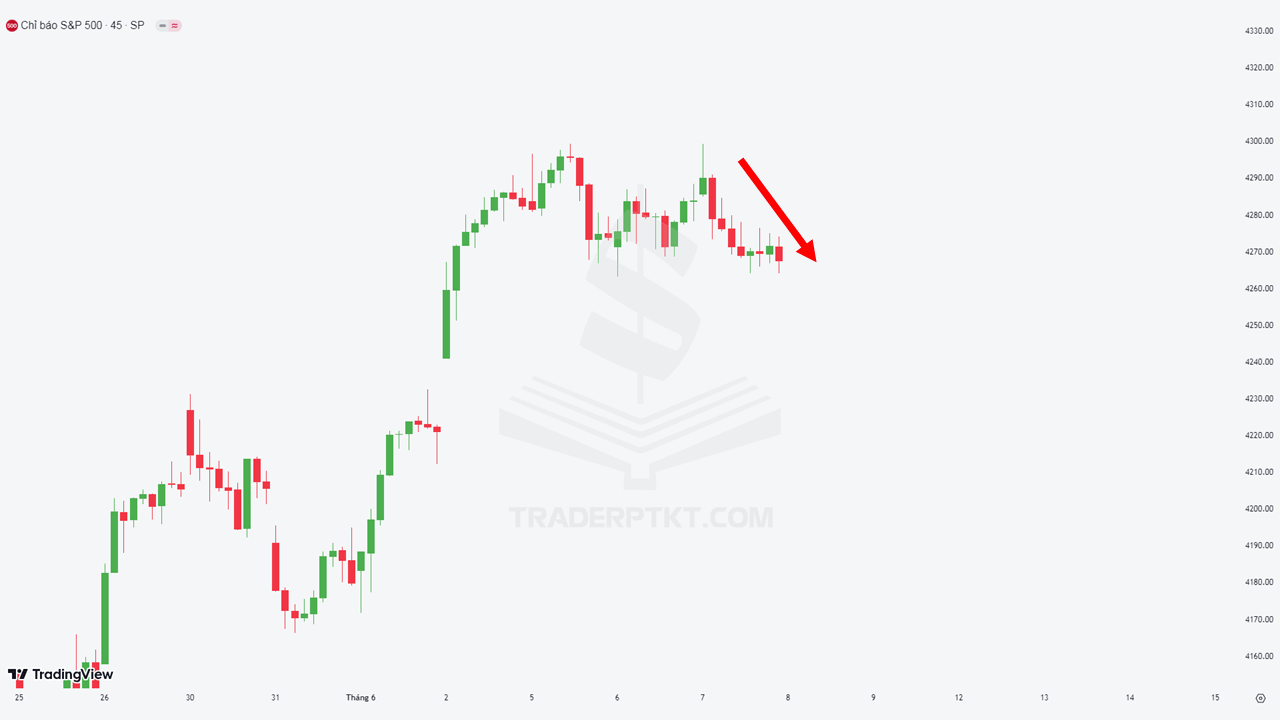

3. S&P 500 và Nasdaq Composite quay đầu giảm

Kết thúc phiên giao dịch ngày thứ Tư, chỉ số S&P 500 lùi 0.38% xuống 4,267.52 điểm, chỉ số Nasdaq Composite mất 1.29% còn 13,104.89 điểm. Trong khi, chỉ số Dow Jones cộng 91.74 điểm (tương đương 0.27%) lên 33,665.02 điểm.

Năng lượng là lĩnh vực có thành tích tốt nhất thuộc S&P 500, tăng 2.6%. Chứng chỉ quỹ SPDR S&P Oil & Gas Exploration & Production ETF và First Trust Natural Gas ETF đều tăng hơn 3%. Cổ phiếu các ngân hàng khu vực tiếp tục khởi sắc khi chứng chỉ quỹ SPDR S&P Regional Banking ETF tăng hơn 3%. Cổ phiếu PacWest Bancorp bứt phá 14.4%, còn cổ phiếu Zions Bancorporation vọt 4.5%.

Chứng khoán Mỹ được hỗ trợ gần đây khi lời cam kết về trí tuệ nhân tạo thúc đẩy các cổ phiếu công nghệ. Trong 3 tháng qua, S&P 500 đã vọt hơn 7%.

Tuy nhiên, Giám đốc đầu tư Bob Doll của Crossmark Global cảnh báo rằng mặc dù thị trường phục hồi trong những ngày gần đây, nhưng tác động nhiều hơn từ việc nâng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) có thể sẽ được cảm nhận trong tương lai. “Chúng ta vẫn còn các chỉ báo kinh tế hàng đầu giảm 13 tháng liên tiếp. Chúng ta vẫn có đường cong lợi suất đảo ngược và các vấn đề về thanh khoản”, ông Doll nói với CNBC. Thâm hụt thương mại của Mỹ tiếp tục tăng trong tháng 4, nhưng thấp hơn một chút so với dự báo của các chuyên gia kinh tế. Thâm hụt có thể chuyển thành tăng trưởng GDP thấp hơn trong quý 2.

4. Dầu tăng giá nhờ kế hoạch cắt giảm sản lượng của Ả-rập Xê-út

Kết thúc phiên giao dịch ngày thứ Tư, hợp đồng dầu Brent tiến 66 xu (tương đương 0.9%) lên 76.95 USD/thùng. Hợp đồng dầu WTI cộng 79 xu (tương đương 1.1%) lên 72.53 USD/thùng.

Cả 2 hợp đồng dầu đều tăng hơn 1 USD vào ngày thứ Hai (05/06), sau quyết định của Ả-rập Xê-út vào cuối tuần qua về việc cắt giảm sản lượng thêm 1 triệu thùng/ngày xuống 9 triệu thùng/ngày trong tháng 7/2023. Vào ngày thứ Tư, Cơ quan Thông tin Năng lượng Mỹ (EIA) cho biết dự trữ dầu thô tại Mỹ giảm 450,000 thùng trong tuần trước, trái ngược hoàn toàn với dự báo tăng 1 triệu thùng.

Dự trữ dầu diesel tại Mỹ vọt 5.1 triệu thùng, trong khi thị trường trước đó dự báo tăng 1.33 triệu thùng. Dự trữ xăng cũng tăng mạnh hơn dự báo là 2.8 triệu thùng, cao hơn so với dự báo cộng 880,000 thùng. Dự trữ nhiên liệu tại Mỹ bất ngờ tăng đã làm dấy lên lo ngại về mức tiêu thụ của quốc gia sử dụng dầu hàng đầu thế giới, đặc biệt khi nhu cầu du lịch đã tăng trong dịp cuối tuần nghỉ Lễ Tưởng niệm (Memorial Day).

Giá dầu vào đầu phiên giảm do dữ liệu kinh tế yếu kém của Trung Quốc.

Cụ thế, xuất khẩu của Trung Quốc giảm nhanh hơn so với dự báo trong tháng 5 và nhập khẩu cũng giảm, mặc dù với tốc độ chậm hơn, do các nhà sản xuất gặp khó khăn trong việc tìm kiếm nhu cầu ở nước ngoài và tiêu dùng trong nước vẫn trì trệ. Dữ liệu vào ngày thứ Tư cũng cho thấy nhập khẩu dầu thô vào Trung Quốc đã tăng mạnh trong tháng 5 do các nhà máy lọc dầu tăng dự trữ.

Ngoài ra, cũng góp phần hỗ trợ giá dầu, đồng USD suy yếu khi cơ hội nâng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) vào tuần tới mờ nhạt dần. Đồng USD yếu hơn hỗ trợ nhu cầu dầu khi giá dầu trở nên ít đắt đỏ hơn đối với những người mua nước ngoài. Tổ chức Hợp tác và Phát triển Kinh tế (OECD) cho biết tăng trưởng kinh tế toàn cầu sẽ chỉ tăng vừa phải trong năm tới khi toàn bộ tác động của việc nâng lãi suất của các ngân hàng trung ương được cảm nhận. Đây là dấu hiệu mới nhất cho thấy tác động của việc thắt chặt tiền tệ.

5. Nhịp đập Thị trường 08/06: Quán tính tăng điểm tiếp tục

Các đầu tàu của nhóm BĐS đang mở cửa với sắc xanh, trong đó nổi lên có NVL hay PDR. Bộ ba VIC, VHM và VRE cũng tăng nhẹ, tuy nhiên ở nhóm tầm trung lại đang phân hóa, với QCG, NTL, IJC, KDH, DXG… tăng giá, ngược lại DIG, AGG, CRE, DXS, NLG… giảm giá nhẹ. Dù vây, nhóm BĐS nhà ở trên sàn HOSE vẫn phủ đa số trong sắc xanh, và là trụ đỡ chính của VN-Index.

HPG tăng hơn 2% khi mở cửa, là phiên thứ hai tăng khá tốt sau cú bứt tốc chiều qua, và cũng đang là phiên thứ 6 tăng giá. Nhóm sắt thép ngoài HPG còn rất nhiều mã khác tăng giá, trong đó nổi bật có POM, TVN, HMC…

Chỉ số HNX-Index mở cửa cũng tăng gần 1 điểm, tính theo % là tương đương độ mở của VN-Index, nhưng trong bối cảnh nhiều largecap HNX giảm giá nhẹ dưới 1%, nhưng trong đó đáng lưu ý có PVI hay NVB là giảm từ 1-3%. Ngược lại, PVS đang tăng khá trên 2%.

Tương tự, chỉ số chính sàn UPCoM cũng tăng ngay từ sớm, với sự hỗ trợ từ rất nhiều Large Cap, trong đó có những mã tăng khá mạnh như KLB, BSR, OIL, SNZ, TVN… hay MVN tăng gần 7%.Nhóm cổ phiếu dầu khí nhà PVN đang đồng loạt tăng giá đa số trên 1%, trừ PVI là giảm bất ngờ tới 3%. Trong số này, có những mã tăng khá nổi bật như PVS, OIL, PVC, PVG… BSR và PVS sớm có hàng triệu cổ phiếu được khớp.

Nhiệt điện tăng, thủy điện giảm là tình cảnh trái ngược sáng nay, với thông tin tiêu cực mới nhất về lượng nước chứa ở mức rất thấp ở rất nhiều hồ thủy điện. Tuy nhiên, cần lưu ý rằng nhiều cổ phiếu thủy điện vốn có thanh khoản kém, và sáng nay mức giảm nhìn chung cũng không hề lớn. ngược lại ở nhóm nhiệt điện, mức tăng bình quân đang trên 1%, có khá nhiều mã tăng trên 2% như BTP, PPC, QTP… nhưng REE hay GEG lại đang bất ngờ giảm nhẹ.

Trên đây là những cập nhật tin tức mới nhất ảnh hưởng tác động đến thị trường Forex, Vàng, Tiền điện tử và Chứng khoán,… được đội ngũ TRADERPTKT.COM chia sẻ đến bạn đọc. Mọi tin tức đều khiến thị trường có thể thay đổi đột ngột, các bạn tham gia thị trường ở thời điểm hiện tại cần thận trọng. Nên có cái nhìn dài hạn hơn về thị trường, điều này sẽ giúp bạn hạn chế bớt rủi do trong quá trình đầu tư.

Mong bài viết này có thể giúp bạn tham khảo phần nào, chúc các bạn một ngày tốt lành, giao dịch tốt và có nhiều lợi nhuận!