Tại Sao Mô Hình Nến Pin Bar Lại Quan Trọng

Tiếp theo chúng ta sẽ đi tìm hiểu chi tiết về mô hình nến Pin Bar. Đây là một trong những mô hình nến rất quan trọng trong phương pháp giao dịch Price Action. Pin Bar là một nến đẹp, thường xuyên xuất hiện trên các biểu đồ giao dịch. Vì vậy, việc nhận biết và giao dịch theo mô hình nến Pin Bar giúp chúng ta sớm phát hiện được xu hướng của thị trường. Đồng thời dễ dàng nhận biết được sự đảo chiều xu hướng, từ đó có thể thoát ra khỏi thị trường một cách nhanh chóng.

Nến Pin Bar Là Gì?

Hãy làm quen với các đặc tính của Pin Bar. Điều này giúp bạn xác định chính xác Pin Bar trên biểu đồ giao dịch.

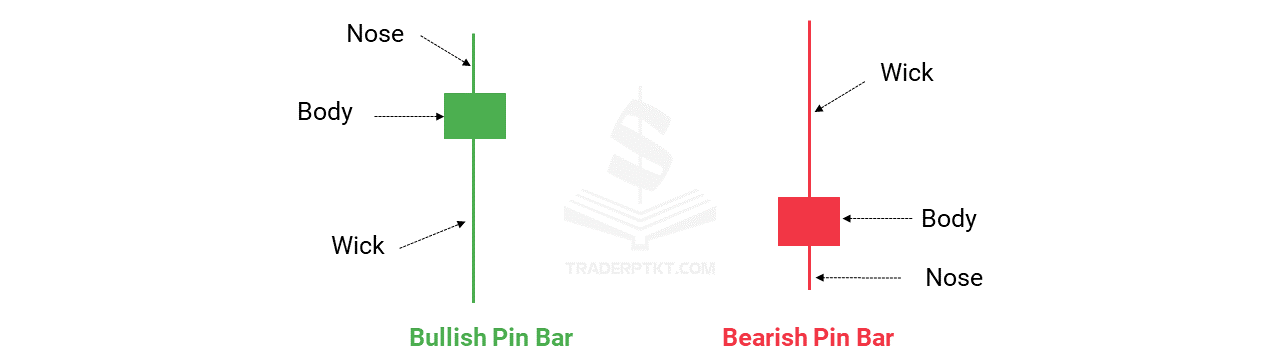

Bên trên là hình mô tả một Pin Bar tăng giá (Bullish Pin Bar) và một Pin Bar giảm giá (Bearish Pin Bar). Một Pin Bar gồm đuôi nến (Wick), thân nến (Body) và mũi nến (Nose).

Đuôi Pin Bar còn được gọi là bấc (Wick) hay bóng (Shadow). Đuôi của Pin Bar phải dài ít nhất bằng 2/3 chiều dài của nó. Càng dài càng tốt nhưng phải ít nhất là 2/3 chiều dài cả nến. Trên hình, đuôi dài khoảng ¾ nến nên thỏa mãn yêu cầu.

Thân của Pin Bar cũng rất quan trọng bởi vì nó cho biết giá mở cửa và đóng cửa. Hai giá này nên gần nhau, càng gần càng tốt. Thân Pin Bar nên nằm gần đoạn cuối của nến (nhìn hình trên).

Cuối cùng nhưng không kém quan trọng là mũi của Pin Bar. Tuy không bằng đuôi và thân nhưng mũi chỉ quan trọng khi nó nhỏ so với 2 phần còn lại. Bởi vì nếu đuôi ít nhất bằng 2/3 và thân nhỏ nên mũi phải rất nhỏ. Một Pin Bar không nhất thiết phải có mũi. Đôi khi Pin Bar không có mũi vì nó mở và đóng ngay tại điểm cuối của nến. Tóm lại mũi càng nhỏ càng tốt.

Tại Sao Mô Hình Nến Pin Bar Lại Quan Trọng?

Để giao dịch thành công với Pin Bar, trước hết bạn cần hiểu điều gì làm nó trở nên lợi hại và điều gì làm nó trở nên khác biệt với những nến khác trên biểu đồ.

Chúng ta đã hiểu Pin Bar trông như thế nào nhưng nó mang thông điệp quan trọng gì? Trọng tâm của phần nội dung của khóa học này là cách đọc Pin Bar hơn là giao dịch một cây nến giống Pin Bar và học cách đọc diễn biến giá (Price Action).

Cung Cầu (Supply Demand) Là Vua?

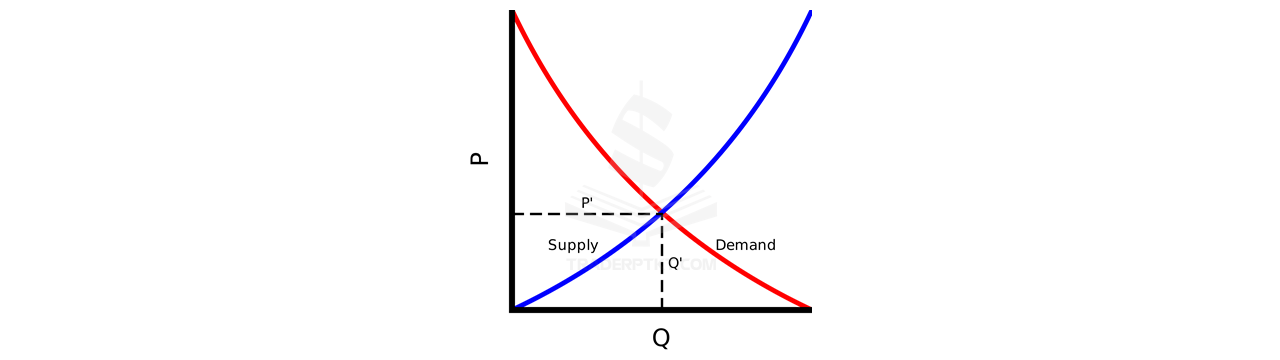

Bản chất tạo ra thị trường chính là Cung và Cầu. Đó là thứ làm thị trường tăng lên hoặc giảm xuống và đó cũng là nguyên nhân tạo ra các tín hiệu giá như Pin Bar.

Cung (Supply) là lượng có sẳn ở một mức giá nào đó. Khi giá tăng thì Cung tăng do nhiều nhà giao dịch sẵn lòng Bán (Sell). Điều này tạo ra các sóng cao (Swing High), sau đó thị trường đạt tới điểm bão hòa, các nhà giao dịch tăng cường Bán ra làm giá giảm.

Cầu (Demand) là lượng cần ở một mức giá xác định. Khi giá giảm thì Cầu tăng do nhiều nhà giao dịch muốn Mua (Buy) thêm. Điều này tạo ra các sóng thấp (Swing Low), sau đó càng nhiều nhà giao dịch cảm nhận được giá trị và Mua thêm vào làm giảm Cung và giá tăng.

Áp dụng Cung Cầu vào Pin Bar

Một nến Pin Bar tăng giá (Bullish) hình thành khi thị trường phá xuống bên dưới một mức giá quan trọng và gặp một lượng lớn lệnh Mua làm giá quay trở lại bên trên mức giá đó. Khi điều này xảy ra thì lực Cầu áp đảo lực Cung làm giá tăng.

Điều tương tự xảy ra đối với một Pin Bar giảm giá (Bearish). Khi giá phá lên trên một mức giá quan trọng và ngay lập tức gặp rất nhiều lệnh Bán, khi này lực Cung áp đảo lực Cầu làm giá giảm.

Khi 1 trong 2 trường hợp trên xảy ra thì đó là dấu hiệu của tâm lý thị trường.

Với kịch bản tăng giá, thị trường tin rằng khi giá giảm dưới một mức nào đó thì rất đáng để Mua lên.

Tương tự, trong kịch bản giảm giá, thị trường tin rằng khi giá tăng trên một mức nào đó là rất đáng để Bán xuống.

Các Nhà Giao Dịch (Trader) Này Là Ai?

Hầu hết các Pin Bar hình thành trên biểu đồ ngày (D1) đều là kết quả hành động của các tay chơi lớn (Big Boy) như các ngân hàng, quỹ đầu tư,… Có nghĩa là một lượng lớn lệnh chờ đã được kích hoạt tại một mức giá xác định. Hầu hết đuôi của các Pin Bar được hoàn thành trong vòng vài giờ và thường hơn 50 pips. Chỉ có các tay chơi lớn như ngân hàng, quỹ mới đủ sức tạo nên sự dịch chuyển này.

Là các nhà giao dịch nhỏ (Retail Trader), chúng ta cần theo đuôi xu hướng hình thành sau Pin Bar. Nó giúp chúng ta thấy rõ nơi các tay chơi lớn nhập cuộc. Đây là mức giá hoặc vùng giá mà các ngân hàng và quỹ cho rằng đang dưới hoặc quá giá trị thật.

Điều này còn tuyệt vời hơn khi nó thường xảy ra quanh khu vực Hỗ Trợ (Support) và Kháng Cự (Resistance) tạo nên lợi thế lớn cho nhà giao dịch. Chúng ta không còn phải mò mẫm các vùng giá mà chúng ta nghĩ rằng sẽ là Hỗ Trợ hoặc Kháng Cự. Thay vào đó, chúng ta xác định chúng và để các tay chơi lớn chỉ đường. Bằng cách này, chúng ta giao dịch cái đang xảy ra chứ không giao dịch cái mà chúng ta nghĩ nữa.

Mời các bạn đón xem những bài học tiếp theo của khóa học Price Action của TRADERPTKT.COM.