Mô Hình Giá Harmonic

Mô Hình Giá Harmonic Là Gì?

Mô hình giá Harmonic được HM Gartley nghiên cứu và phát triển vào năm 1932. Larry Pesavento đã cải thiện mô hình này với các tỷ lệ Fibonacci và thiết lập các quy tắc về cách giao dịch mô hình Gartley trong cuốn sách của mình, Tỷ lệ Fibonacci với Nhận dạng mẫu (Pattern Recognition).

Mô hình giá Harmonic thực tế là sử dụng những công cụ chúng ta từng học trước đó như Fibonacci hồi quy (Fibonacci Retracement) và Fibonacci mở rộng (Fibonacci Extension). Nếu biết kết hợp chúng lại với nhau, bạn sẽ phát hiện ra mô hình giá Harmonic, từ đó tìm ra những vùng tiếp tục đi theo xu hướng cũ để thu về lợi nhuận cao nhất.

Các mô hình giá Harmonic chúng ta sẽ học gồm:

- Mô hình ABCD

- Mô hình 3 sóng ngang (Three-drive Pattern)

- Mô hình Gartley

- Mô hình con cua (Grab Pattern)

- Mô hình con dơi (Bat Pattern)

- Mô hình con bướm (Butterfly Pattern)

Mô hình giá Harmonic sử dụng chuỗi số Fibonacci để xác định các bước ngoặt chính xác. Không giống như các phương thức giao dịch phổ biến khác, giao dịch Harmonic cung cấp các cơ hội duy nhất cho các nhà giao dịch với các biến động giá tiềm năng và các điểm đảo chiều hoặc đảo ngược xu hướng.

Yếu tố này thêm một lợi thế cho các nhà giao dịch khi các mẫu Harmonic cố gắng cung cấp các mục nhập giá, điểm dừng và thông tin mục tiêu rất đáng tin cậy. Đây có thể là một sự khác biệt chính với các chỉ số / bộ dao động khác và cách chúng hoạt động.

Các Mô Hình Giá Harmonic

Chúng ta sẽ đi từ mô hình cơ bản đến mô hình nâng cao. Điểm tuyệt vời nhất của mô hình giá Harmonic là bạn phải chờ khi mô hình hoàn thành mới có thể thực hiện lệnh mua (long) hoặc lệnh bán (short). Có khá nhiều kiểu mẫu Harmonic, mặc dù có 5 mẫu có vẻ phổ biến nhất. Đó là các mẫu: ABCD, Gartley , Butterfly (Bướm), Bat (Dơi), Crab (Cua).

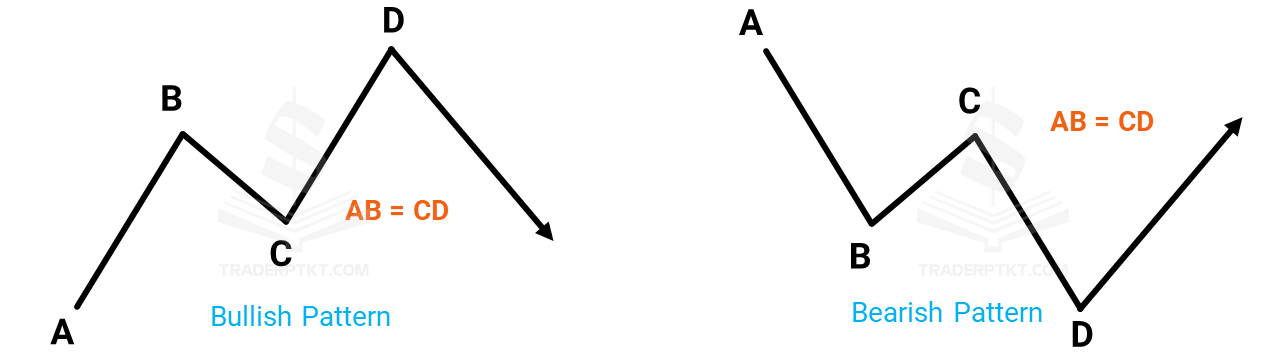

1. Mô Hình ABCD

Đây là một trong những mô hình đơn giản nhất thuộc hệ thống Harmonic. Để phát hiện mẫu mô hình này, bạn chỉ cần sử dụng Fibonacci là đủ. Đối với cả hai mẫu tăng giá và giảm giá của mô hình ABCD, đường AB và đường CD được xem như là 2 đoạn bên, trong khi đó CD được xem như là đoạn điều chỉnh.

Nếu bạn sử dụng Fibonacci thoái lui (Fibonacci retracement) cho đoạn AB thì đoạn điều chỉnh BC có thể hồi về mức 0.618. Tiếp theo, đường CD có thể ở mức 1.272 của Fibonacci mở rộng (Fibonacci Extension) cho đoạn BC.

Việc bạn cần làm là chờ cho đến khi mẫu mô hình này hoàn thành (đi được tới điểm D), trước khi thực hiện bất kỳ lệnh mua hoặc bán nào.

Quy tắc của Mô hình ABCD:

- Độ dài của đường AB phải bằng với độ dài của đoạn CD.

- Thời gian để giá dịch chuyển từ A sang B phải bằng thời gian giá dịch chuyển từ C sang D.

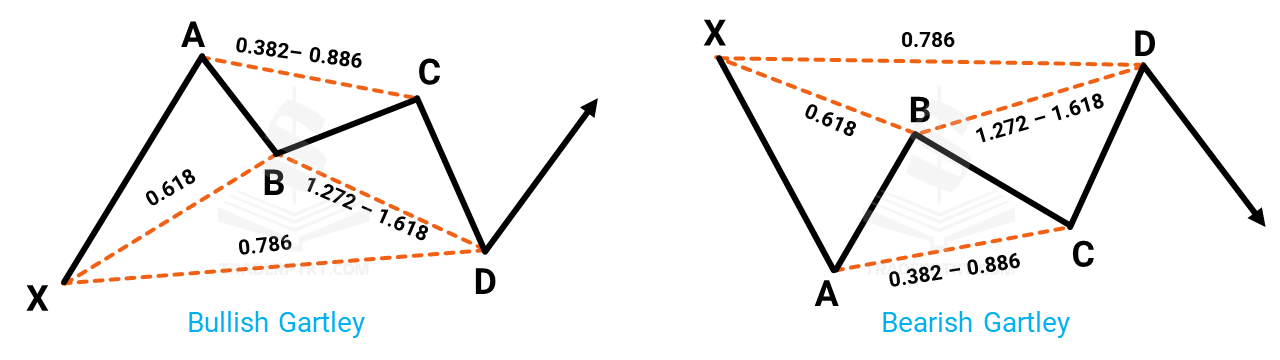

2. Mô Hình Gartley

Mô hình Gartley bao gồm mô hình ABCD cơ bản, nhưng phía trước mô hình này phải là một đường xu hướng quan trọng. Mô hình tăng giá thường được nhìn thấy sớm trong một xu hướng và đó là dấu hiệu cho thấy các sóng điều chỉnh đang kết thúc và một động thái tăng sẽ xảy ra sau điểm D.

Mô hình Gartley giá di chuyển lên A, sau đó điều chỉnh và B là mức thoái lui 0,618 của sóng A. Giá di chuyển lên qua BC và là mức thoái lui từ 0,382 đến 0,886 của AB. Bước tiếp theo là thông qua CD và nó là phần mở rộng từ 1,13 đến 1,618 của AB. Điểm D là mức thoái lui 0,786 của XA. Nhiều nhà giao dịch tìm kiếm CD để mở rộng 1,27 đến 1,618 của AB.

Vùng tại điểm D được gọi là vùng đảo chiều tiềm năng. Đây là nơi có thể nhập lệnh BUY, hoặc chờ thêm một số xác nhận về giá bắt đầu tăng. Điểm dừng lỗ được đặt ngay dưới điểm vào lệnh. Tương tư với mô hình Bearish Gartley.

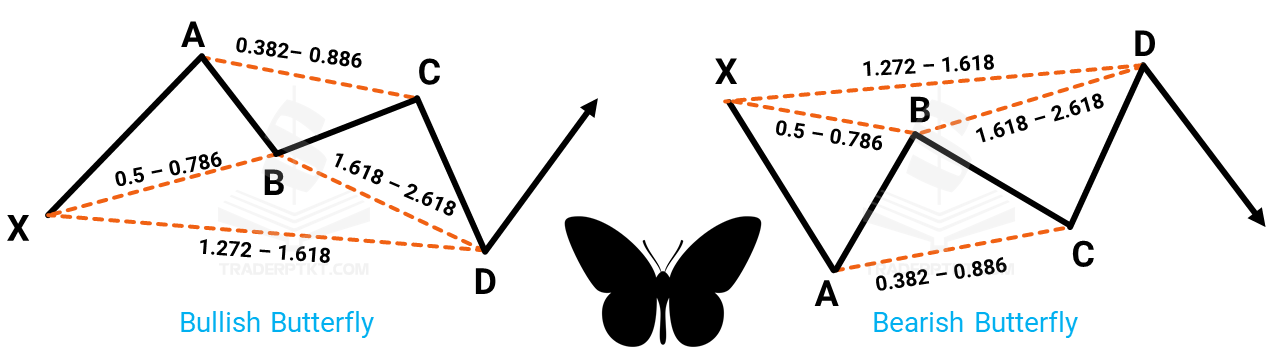

3. Mô Hình Cánh Bướm (Butterfly)

Đây là mô hình tôi đã giới thiệu ở bài trước, bạn có thể xem chi tiết hơn ở bài 10. Mẫu hình con bướm khác với Gartley ở chỗ con bướm có điểm D vượt ra ngoài điểm X.

Mô hình cánh bướm giảm giá đang giảm xuống A. Sóng tăng của AB là mức thoái lui 0.5 – 0.786 của XA. BC là mức thoái lui từ 0.382 đến 0.886 của AB. CD là phần mở rộng 1.618 đến 2.618 của AB. D nằm ở phần mở rộng 1.272 – 1.618 của sóng XA. D là một khu vực để xem xét vào lệnh Bán, hoặc có thể chờ thêm một số xác nhận về giá bắt đầu giảm. Đặt một điểm dừng lỗ không quá xa.

Với tất cả các mẫu này, một số nhà giao dịch tìm kiếm bất kỳ tỷ lệ nào giữa các số được đề cập, trong khi những người khác chỉ tìm đúng tỷ được nhắc đến. Ví dụ, ở trên đã đề cập rằng CD là phần mở rộng từ 1.618 đến 2.618 của AB. Một số nhà giao dịch sẽ chỉ tìm 1.618 hoặc 2.618 và bỏ qua các số ở giữa trừ khi chúng rất gần với các số cụ thể này.

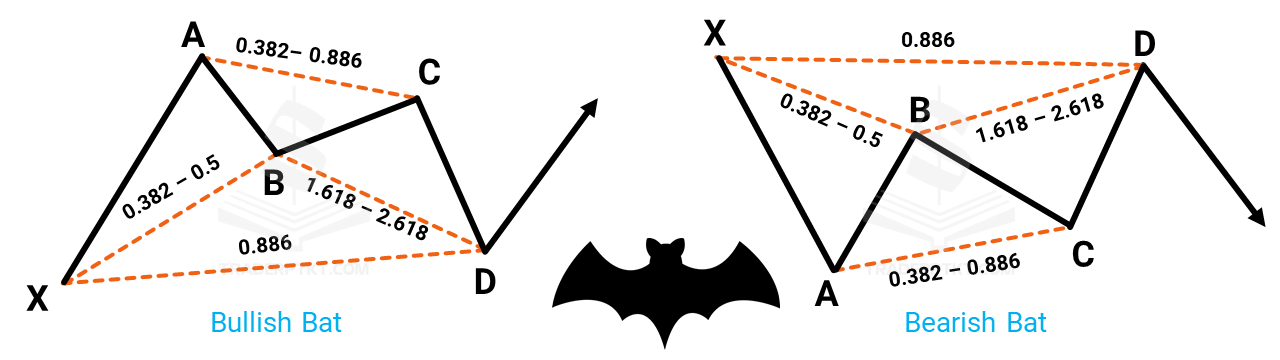

4. Mô Hình Con Dơi (Bat)

Mô hình dơi (Bat) tương tự như Gartley về hình dạng, nhưng khác nhau ở các con số đo lường.

Mô hình dơi tăng giá có sự tăng giá XA. B giảm xuống 0,382 đến 0,5 so với XA. BC rút lại 0,382 đến 0,886 của AB. CD là phần mở rộng 1.618 đến 2.618 của AB. D đang ở mức thoái lui 0.886 của XA. D là khu vực để tìm kiếm cơ hội Mua sau khi có tín hiệu tăng giá. Đặt điểm dừng lỗ ngay bên dưới D.

Mô hình Con Dơi giảm có đặc điểm:

- Đoạn AB phải bằng 0.382 hoặc 0.500 đoạn XA hồi lại.

- Đoạn BC phải bằng 0.382 hoặc 0.886 đoạn AB hồi lại.

- Nếu đoạn BC hồi lại 0.382 đoạn AB thì đoạn CD phải bằng 1.618 đoạn BC

- Nếu đoạn BC bằng 0.886 đoạn AB thì đoạn CD phải bằng 2.618 đoạn mở rộng của BC.

- Đoạn CD phải bằng 0.886 đoạn XA hồi lại.

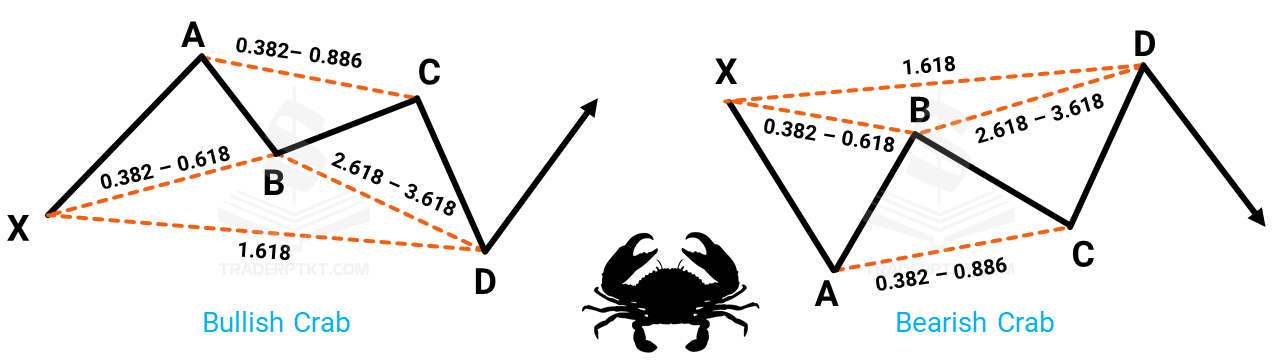

5. Mô Hình Con Cua (Crab)

Mô hình cua được Carney coi là một trong những mẫu Harmonic chính xác nhất, cung cấp các điểm đảo chiều rất gần với các số Fibonacci chỉ ra. Mẫu này tương tự như mô hình con bướm, nhưng khác về số đo.

Trong mô hình cua tăng giá, điểm B sẽ giảm xuống 0,382 đến 0,618 so với XA. BC sẽ cách AB 0,382 đến 0,886. CD kéo dài 2.618 đến 3.618 của AB. Điểm D là phần mở rộng 1.618 của XA. Vào lệnh BUY gần D, với mức dừng lỗ không xa bên dưới. Đối với mô hình cua giảm giá, vào lệnh SELL gần D, với mức dừng lỗ không quá cao.

Tổng Kết

Mô hình Harmonic khá hoàn hảo nên nó rất khó để tìm thấy. Nên bạn phải thật tinh tường mới có thể phát hiện ra các mẫu mô hình Harmonic và phải thật kiên nhẫn chờ tới khi chúng hình thành xong mới bắt đầu tham gia giao dịch.

Giao dịch Harmonic là một cách chính xác và áp dụng toán học để giao dịch, nhưng nó đòi hỏi sự kiên nhẫn, thực hành và rất nhiều nghiên cứu để làm chủ các mô hình. Các phép đo cơ bản chỉ là khởi đầu. Các chuyển động không phù hợp với các phép đo mẫu thích hợp làm mất hiệu lực một mẫu và có thể khiến các nhà giao dịch vào lệnh sai.

Các điểm vào lệnh được thực hiện trong vùng đảo chiều tiềm năng khi xác nhận giá cho thấy sự đảo chiều và điểm dừng lỗ được đặt ngay dưới điểm vào lệnh BUY hoặc trên điểm vào lệnh SELL. Một điểm dừng lỗ cũng có thể được đặt bên ngoài hình chiếu xa nhất. Điều này có nghĩa là mức dừng lỗ khó có thể đạt được trừ khi mô hình bị phá vỡ.